چگونه می توانید اخبار فعلی بازار را با ساختار امواج و رفتار آتی بازار با هم تطبیق دهید؟

پاسخ:

تطبیق اخبار با موج شماری یک اشتباه و اتلاف وقت می باشد. خبرهایی که در اخبار می شنوید ( و یا در روزنامه می خوانید ) هرگز همه اخبار نیستند. و فقط بعضی از آنها ممکن است کامل باشند. صدها و حتی هزاران رویداد خبری مثبت و منفی در تمام دنیا وجود دارند. با توجه به ذهنیت و خواست عمومی در هر زمان، رسانه ها اطلاعات خاصی را انتخاب و منتشر می کنند. آنها جهت حفظ کسب و کار خود بایستی اشتراک یا تبلیغات بفروشند، بنابراین باید اطلاعاتی را به ما ارائه دهند که احتمالا ما حاضریم برای آن پول بپردازیم. چنین اطلاعاتی ممکن است با آنچه برای ثبات اقتصادی جهان یا سلامتی ساکنین آن مهم است، هیچ ارتباطی نداشته باشد.

به عنوان مثال وقتی یک فرد مشهور می میرد و یا مرتکب جرم می شود، آیا واقعا این مهمترین خبر روز، هفته یا ماه است؟ جنگ هایی وجود دارد که در سرتاسر دنیا در حال وقوع هستند به همراه انسان هایی که روزانه در حال مرگ و گرسنگی هستند، اما در ایالات متحده آمریکا، هنگامی که یک فرد مشهور می میرد، می تواند هفته ها تیتر رسانه های چاپی و دیجیتال شود. آیا علاقه ما به آن افراد مشهور این خبر را مهم می کند (برای کسانی که آن خبر را می فروشند) و آیا این اخبار با زندگی روزمره ما، ایمنی شخصی، رفاه مالی یا چشم انداز رفاه ارتباطی دارد؟

رفتار قیمت در بازار نتیجه خالص همه اخبار ( حتی آنهایی که نمی شنویم) و همه اطلاعات و دانش ها ( حتی آنهایی که ما شخصا نمی دانیم) می باشد. درنتیجه، مهم نیست چه خبرهایی را از قبل به ما بفروشند، رفتار قیمت، کلیه اخبار، حقایق، نظرات و انتظارات را در بازار نشان می دهد. این واقعیت خالص (بدون هیج دستکاری) است که رفتار قیمت آن را منعکس می کند. با کمک تئوری موجی که، جریان توده جمعی انسان ها را توصیف می کند، تلاش می کنیم با بررسی ساختار گذشته و تقسیم بندی آن به پیش بینی آینده بپردازیم.

How do you reconcile (or view) current news events within the context of wave structure and expected, future market action?

ANSWER:

It is a mistake, and a waste of time, to “reconcile” news with wave structure. The news you hear on TV (or read about in newspapers) is never all the news, just some of it. There are hundreds, or even thousands, of positive and negative news events going on around the world all the time. Depending on the public’s “collective state-of-mind” at a particular time, the media picks and chooses the information it releases. They must sell subscriptions or advertising to stay in business, so they must present us with information that is most likely to get us to spend money. Such information may have nothing to do with what is most important to the financial stability of the world or the physical health of its inhabitants.

For example, when a famous celebrity dies, or commits a crime, is that the most important news of the day, week or month? There are wars constantly being fought around the world with people dying and starving daily; but, in the U.S., when a celebrity dies, it can dominate print and digital media for weeks! Does our interest in that celebrity make that news important (it does to those selling it) and does it have any, relevance to our daily lives, personal safety, financial well-being, or future prospects for prosperity?

A market’s price action is the net result of ALL news (even the news we don’t hear) and all knowledge (even that which we don’t, personally know). As a result, no matter what “news” is beign sold to us, price action reveals the totality of all collectively known news, facts, opinions and expectations. It is that net-reality which market price action reflects. With the aid of wave theory, which describes the ebb and flow of mass-human action, we attempt to compartmentalize and structure the past in order to attempt to predict the future.

توضیحات بیشتر (نویسنده): (تطبیق موج شماری با اخبار)

توضیحات گلن نیلی دقیقا مطابق نظریه آقای داو پدر علم تکنیکال نوین هست که در قرن 19 در آمریکا می گفت همه چیز در قیمت لحاظ شده است.

در واقع این اصل تحلیل تکنیکال می گوید با توجه به اینکه بسیاری از اخبار بسیار دیر (یا اصلا هیچ وقت) بدست ما نمی رسد براحتی با بررسی ساختار قیمت و امواج می توان از وقوع تغییرات عظیم در قیمت در آینده ای نزدیک مطلع شد. ما بعنوان یک سرمایه گذار به علل و عوامل تغییرات قیمتی نیازی نداریم. و تنها جهت تغییرات قیمت و کسب سود برای ما مهم است.لذا طبق گفته نیلی تطبیق موج شماری با اخبار بنوعی وقت تلف کردن می باشد.

البته بایستی توجه کرد ساختار الگوها در ابتدا و انتهای یک الگو کاملا شفاف می باشد. پس فقط در این نقاط تطبیق موج شماری با اخبار لزومی ندارد. و در صورتیکه در وسط الگوها می باشیم می توان از تطبیق موج شماری با اخبار کمک گرفت.

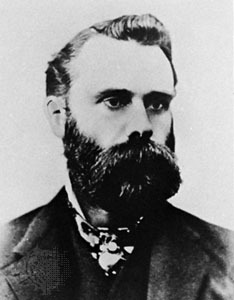

چارلز داو کیست؟

چارلز داو در سال ۱۸۵۱ در شهر استرلینگ، ایالات متحده به دنیا آمد. پدر وی کشاورز بود و هنگامی که چارلز ۶ سال بیشتر نداشت از دنیا رفت. چارلز جوان بدون اینکه آموزش چندانی دیده باشد، زمانی که فقط ۲۱ سال داشت، در شهر ماساچوست بهعنوان یک خبرنگار برای روزنامه «اسپرینگ فیلد» کار میکرد. بعدها طی رویدادهایی در روزنامه دیگری با نام «کی یرنان» با «ادوارد دیویس جونز» همکار شد. این دو پس از مدتی رسانه خودشان را تاسیس کردند. و نام آنرا «داو، جونز و شرکا» گذاشتند.

شریک بعدی آنها «چارلز برگ استرسر» یک شخص ماهر در انجام مصاحبه و دریافت گزارشات بود. آنها شروع به انتشار خبرنامهای از اخبار مالی کردند و در مدت کوتاهی اشتراک خبرنامهشان به بیش از یک هزار عضو رسید و به عنوان یکی از منابع خبری برای سرمایهگذاران مطرح شدند. با این وجود هنوز مهمترین کارهای آنها در راه بود و شرکا توانستند در چند سال بعد روزنامه «وال استریت ژورنال» را به صورت عمومی درآورند و شاخصهای مختلف داوجونزرا برای سنجش عملکرد سهام شرکتها معرفی کنند.

از «داو» گرچه هیچ کتابی در زمینه تحلیل تکنیکال منتشر نشد، اما او بود که درها را به روی تحلیل تکنیکال باز کرد؛ او با ثبت متوسط بالا و پایین قیمتهای روزانه، هفتگی و ماهانه به مرتبط کردن الگوهای آنها با جریانات بازار پرداخت. سپس شروع به نوشتن مقالاتی در نشریه «وال استریت ژورنال» کرد. و همیشه پس از رویدادها، شرح داد که چگونه الگوهای خاصی در بازار به وقوع پیوسته است.

سه اصل نظریه داو عبارتند از :

- بازار همهچیز را منعکس میکند (همهچیز در قیمت لحاظ شده است

- قیمتها براساس روندها حرکت میکنند ( تغییرات قیمت تصادفی نیست)

- تاریخ تکرار میشود (واکنشی تکراری به محرکهای مشابه در بازار نشان داده میشوند)

۱ – بازار همهچیز را منعکس میکند و همهچیز در قیمت لحاظ میشود

در صورتی که افراد این اصل را به درستی درک نکنند، شاید یادگیری تحلیل تکنیکال برای آنها امری بیهوده باشد. چون تحلیلگران تکنیکال این اصل را مهمترین باور خود میدانند. یک تحلیلگر تکنیکال اعتقاد راسخ دارد فاکتورهای بنیادی، سیاسی، جغرافیایی و همه موارد و اتفاقات دیگر در قیمت یک سهم اثر خود را میگذارد و نیازی به بررسی این موارد نیست و فقط باید به تحلیل نمودار قیمت پرداخت. پس تنها کاری که باقی میماند بررسی حرکات قیمت است که تحلیل تکنیکال دلیل آنرا عرضه و تقاضا میداند. قیمت نیز تابعی از عرضه و تقاضاست. و چنانچه تقاضا از عرضه پیشی بگیرد قیمت سهام افزایش می یابد. و در صورتی که میزان عرضه بیش از تقاضا باشد، قیمت سهام کاهش مییابد.

این رابطه اساس تمام پیشبینیها در بورس است. و برداشت تحلیلگران تکنیکال از این اصل به این صورت است که اگر قیمت به هر دلیلی رشد داشته پس میزان تقاضا افزایش یافته و هیچ نیازی به بررسی دلایل بنیادی و غیره نیست. چون دلایل بنیادی تاثیر خود را گذاشتهاند. و اگرهم قیمت ریزش کند، دلایل بنیادی اثر خود را از دست دادهاند. تقریبا همه تحلیلگران تکنیکال اعتقاد دارند عامل تغییر دهنده جهت عرضه و تقاضا، در واقع برآیند تحولات بنیادی و اقتصادی است و همین نیروست که قیمتها را جابهجا میکند و نمودارها به تنهایی عامل رشد یا افت قیمتها نیستند.

بنابراین براساس این اصل یافتن دلیل تغییر جهت قیمت برای تحلیلگر تکنیکال مهم نیست. و البته در بسیاری از مواقع نیز در آغاز یک حرکت ناگهانی قیمت، هیچکس به طور قطع و با اطمینان دلیل این تغییر جهت را نمیداند. تحلیلگر تکنیکال از این سوال که دلیل اصلی تغییر قیمت چیست به راحتی صرفنظر میکند چون فقط قیمت و حجم برای او مهم است و روی نمودار و الگوهای قیمت تمرکز دارد چون میداند با استفاده از الگوها میتواند روندها را شناسایی کرده و ثبات آنها را بسنجد.

لازم نیست یک تحلیلگر تکنیکال از بازار بسیار باهوشتر باشد و یا اینکه بتواند پیشبینیهای حیرتانگیزی از آینده ارائه نماید. بلکه با وجود ابزارهای متنوعی که برای بررسی و تحلیل نمودارها وجود دارد، تحلیلگر تکنیکال زمان خرید و فروش سهم را براساس تحلیل خود تشخیص می دهد. و عمل متناسب با آنرا انجام میدهد.

۲ – قیمتها دارای روند هستند و تغییرات قیمت تصادفی نیست

تحلیلگران تکنیکال باور دارند قیمتها براساس روندها حرکت میکنند. به معنی اینکه بعد از شکلگیری یک روند، قیمت تمایل دارد در همان جهت روند قبلی به حرکت ادامه دهد. تا زمانی که روند مخالف آن شکل بگیرد. این فرضیه را میتواند بیان دیگری از «قانون اول نیوتن» درباره حرکت دانست و میتوان آنرا به این صورت نیز گفت که قیمتها تا زمانی که عواملی بازدارنده آنها را از روند خود منحرف نکردهاند، تمایل دارند به روند فعلی خود ادامه دهند.

تشخیص روند توسط ابزارهایی که در نرم افزارهای تحلیل تکنیکال در دسترس است انجام میگیرد. و تحلیلگر تکنیکال تلاش میکند پیش از اینکه قیمتهای آتی، روند آینده را مشخص کنند، روند را تشخیص بدهند. و مطابق با آن عمل کنند. تا بتوانند از بازار سود کسب کنند. بیشتر استراتژیهای تحلیل تکنیکال براساس همین فرضیه که قیمتها تمایل به ماندن در روندها دارند بناشده است.

۳ – تاریخ تکرار میشود

اصل مهم دیگر اینست که تاریخ (در قالب حرکات قیمت) تمایل دارد تکرار شود. تحلیل تکنیکال برای بررسی حرکات قیمت در بازار و درک روندها از نمودارها و الگوهای قیمت استفاده میکند. با وجودیکه از این نمودارها و برخی از الگوها بیش از ۱۰۰ سال است که استفاده میشود، تحلیلگران تکنیکال هنوز اعتقاد به مناسب بودن آنها دارند چون الگوهایی تکراری را در تحرکات قیمت نشان میدهند.

ذات تکرار شدن قیمتها به روانشناسی بازار نسبت داده شده است، به عبارت دیگر فعالان بازار گرایش دارند واکنشی تکراری به محرکهای مشابه در بازار نشان دهند و قسمت زیادی از مباحث تحلیل تکنیکال و مطالعه بازار، شبیه روانشناسی و بررسی رفتار انسانهاست.

خاطر نشان میسازیم که «چارلز داو» را نمیتوان تنها عامل ترویج تحلیل تکنیکال دانست و افراد دیگری مانند ویلیام پی.همیلتون، رابرت رئا، ادسون گولد و جان مگی در ترویج علم تحلیل تکنیکال نقش به سزایی داشتند.

جهت آشنایی بیشتر با این روش فوق العاده می توانید راهنمای کتاب نیلی را از بخش آموزش مطالعه نمایید.

همچنین علاقمندان می توانند بخش آموزش سایت آقای نیلی را نیز از این لینک ملاحظه نمایند.

امیدوارم این مقاله برای شما مفید بوده باشد.

برای دریافت مطالب جدید می توانید در کانال تلگرام یا پیج اینستاگرام شیراز نئوویو ما را همراهی نمایید.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا