تحلیل نئوویو سهم فروی

در این مقاله قصد داریم چشم انداز سهم فروی (ذوب روی اصفهان) را به روش نئوویو (الیوت سبک گلن نیلی) مورد تحلیل و ارزیابی قرار دهیم. مثل همیشه سعی میکنم تحلیل از جنبه آموزشی و حاوی نکاتی مفید برای علاقمندان باشد. شایان ذکر است کلیه تحلیل های ارائه شده در سایت شیراز نئوویو صرفا جنبه آموزشی دارند و کسانی که قصد سرمایه گذاری و انجام معاملات واقعی دارند بایستی با ریسک و تحلیل خود اقدام به معامله نمایند. چرا که جهت انجام معامله به دو فاکتور مهم دیگر (اصول مدیریت سرمایه و استراتژی معاملاتی) بغیر از تحلیل نیاز هست که ما در اینجا بدان ها نمی پردازیم.

تحلیل میان مدت

با توجه به پیچیدگی مناسب جهت تحلیل نئوویو میان مدت از نمودار کش دیتای ماهیانه فروی شروع می کنیم.

سهم فروی در تاریخ 1398/11/08 عرضه اولیه گردیده است. و ظرف حدود یک ماه بازدهی 250% را به ثبت رسانده است. معمولا در بورس ایران سهامی که عرضه اولیه می گردد. پس از یک صعود شارپی، وارد فاز تصحیحی شده (که به آن تعادل اولیه می گویند.) و پس از مدتی اصلاح و نوسان، مجدد صعودی را تجربه خواهند کرد.

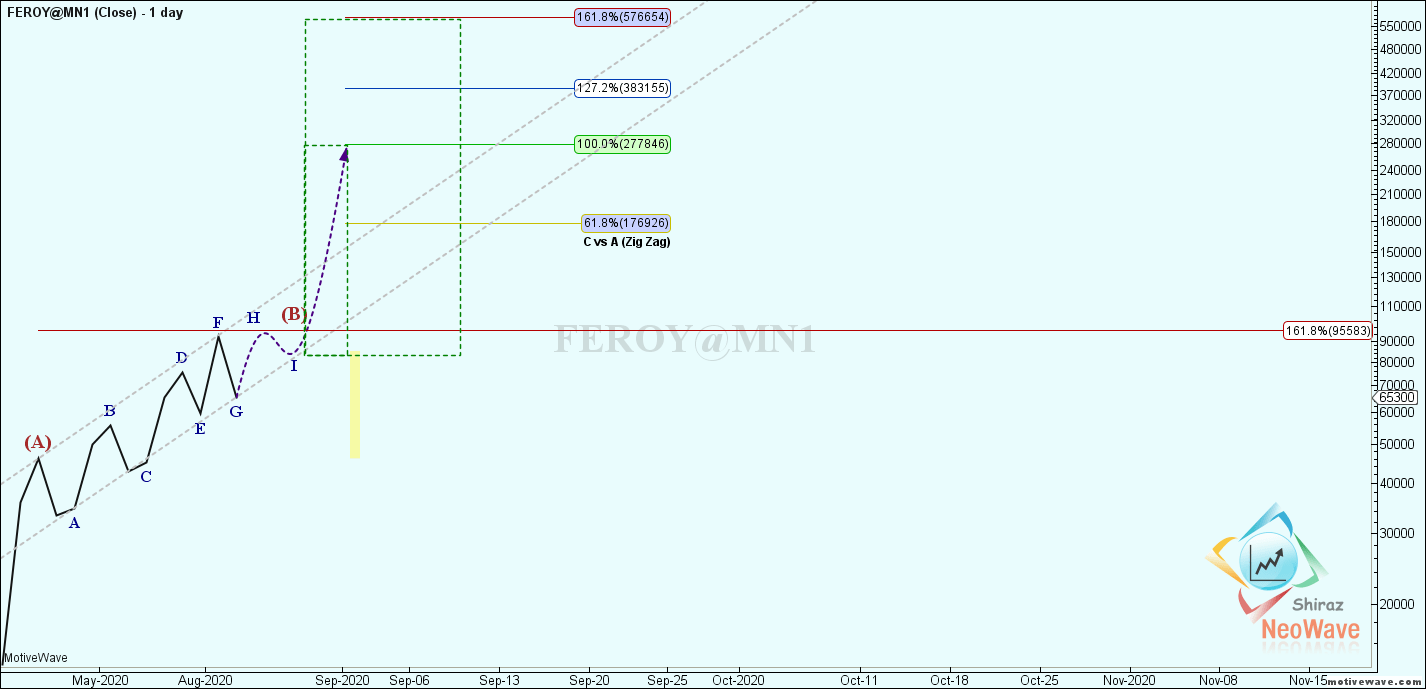

همانطور که در نمودار زیر مشاهده می کنید سهم فروی پس از صعود شارپی یک ماهه، در حال حاضر به مدت 6 ماه در یک حرکت نوسانی ولی با شیب رو به بالا می باشد. در ساختار امواج این الگوی تصحیحی، تشابهات زمانی و قیمتی بسیار خوب بین امواج می توان مشاهده کرد. که سناریو یک الگوی سیمتریکال را افزایش دهد.

اگر تحلیل قبلی سهم کلر را ملاحظه بفرمایید. شرایط بسیار مشابهی بین این دو سهم مشاهده می گردد. و شاید تنها تفاوت دو نمودار در شیب الگوی سیمتریکال می باشد. بطوریکه در سهم کلر سیمتریکال کاملا افقی بوده است. ولی در سهم فروی شیب این الگو به سمت بالا یا اصطلاحا کارکشن جاری می باشد.

به عنوان یک نکته آموزشی در کارکشن های جاری انتظار داریم حرکت پس از این نوع کارکشن ها دامنه قیمتی بیشتری را طی نمایند. در واقع این الگوها قدرت حرکت پس از خود را نمایش می دهند. و در این خصوص گلن نیلی می گوید حرکت پس از این نوع الگوها اینقدر قوی است که انتهای این کارکشن را نیز با خود با بالا می کشند.

نکته دیگری که می توان به آن دقت کرد. اینست که انتظار داریم کارکشن های جاری حداکثر در فیبو اکستنشن 1.618 نسبت به موج قبل از خود به پایان برسند. چون در غیر اینصورت عملا یک روند جدید آغاز شده و بایستی در شمارش تجدید نظر کرد. اما همانطور که در نمودار می بینید در اینجا نیز موج (B) سقف فیبوی اکستنش 1.618 را هنوز نشکسته و محتمل است که دو شاخه دیگر سیمتریکال نیز در زیر این سقف باقی بماند. و با شکست سطح 100000 تومان (که مقاومت روانی نیز می باشد) حرکت صعودی سهم شتاب بیشتری بگیرد.

این کارکشن را شاید بصورت یک دوگانه سه تایی جاری نیز بتوان شمرد. که بدلیل مباحث زمانی مخصوصا در موج F در تایم های پایین تر (که بصورت شارپ می باشد. و نمی تواند موج b از یک الگوی تصحیحی استاندارد باشد.) فعلا سناریو سیمتریکال محتملتر می باشد. همچنین ممکن است این الگو در تایم های بالاتر مثل شش ماهه بصورت یک فلت جاری دیده شود. که کاملا مرسوم می باشد. و در تایم های متفاوت الگوهای تصحیحی ماهیتی ثابت (یعنی همگی فاز تصحیحی هستند :3) ولی ساختاری متفاوت (یعنی نوع الگو متفاوت دیده می شود) دارند.

تحلیل کوتاه مدت

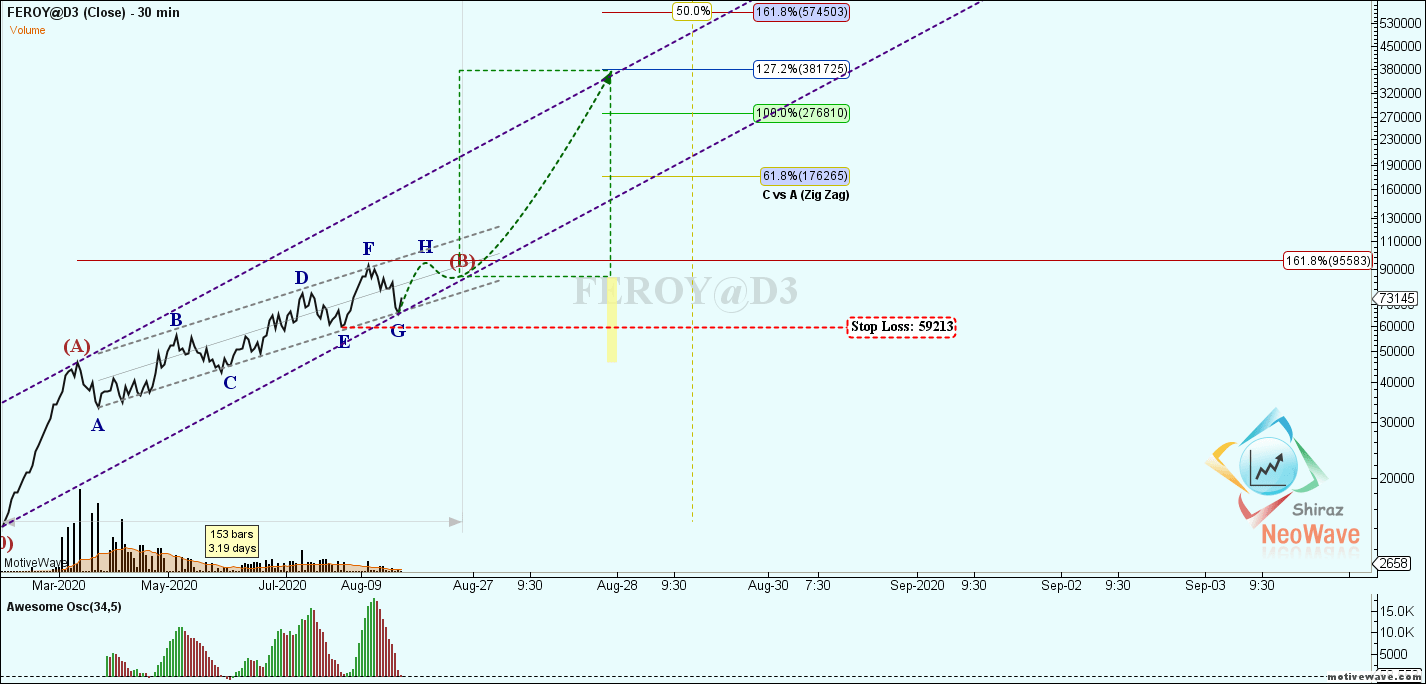

جهت تحلیل نئوویو کوتاه مدت از نمودار کش دیتای سه روزه فروی استفاده میکنیم.

(کلیه کش دیتا های ضریبدار با توجه به پیچیدگی مناسب نمودار انتخاب شده و بوسیله اکسپرت یا نرم افزار تولید کش دیتا ترسیم گردیده است.)

در تایم فریم سه روزه نیز می توان نمودار بالا را با جزئیات بیشتر جهت بررسی شاخه های الگوی سیمتریکال مشاهده نمود. ما شاخه صعودی و شارپ ابتدایی را موج (A) می نامیم. (صحیح تر آنست که این موج را 1 یا A بنامیم. ولی بدلیل اختلاف زمانی زیاد بین دو موج صعودی و اصلاحی فعلا برچسب (A) ارجحیت دارد. و تنها در صورت صعود موج سوم بیش از 1.618 از موج اول آنگاه می توان برچسب را به 1-2-3 تغییر داد.)

در موج (B) همانطور که مشاهده می کنید. هفت شاخه تکمیل شده و شاخه های h و i باقیمانده است. از نظر ساختاری این شاخه ها می تواند هر الگوی تصحیحی از قبیل زیگزاگ یا مثلث یا غیره باشد. لذا می توان انتظار داشت که سهم فروی از همین سطح فعلی در 7300 تومان صعودی حداکثر تا 9500 تومان در قالب موج h داشته باشد و سپس حداکثر تا 8300 تومان در قالب موج i نزول نماید. از نظر زمانی نیز هر کدام از این شاخه ها می تواند حدود دو هفته زمان صرف نماید.

پس از پایان این الگوی سیمتریکال (که حدود 1 ماه می تواند زمان صرف نماید.) انتظار داریم صعود شارپی تا اولین تارگت در 27700 تومان داشته باشیم. که از نظر زمانی نیز زمانی بین 1 تا 3 ماه از نقطه پایان کارکشن می توان برای آن لحاظ نمود. با توجه به جاری بودن موج B می توان انتظار رسیدن موج C تا نسبت 1.618 نسبت به موج A را نیز داشت. ولی این مورد را با پیشرفت بازار و در نزدیکی تارگت اول مجدد بایستی بررسی نمود.

نتیجه گیری :

باتوجه به تحلیل ارائه شده روند میان مدت سهم صعودی ارزیابی می گردد. و می توان سطح 7300 تومان را نقطه کم ریسک جهت ورود در نظر گرفت. که در اینصورت حد ضرر در نقطه 5900 تومان و حد سود اول در قیمت 27700 تومان و بازدهی آن 280 % در طی 3 ماه می باشد. میزان ریوارد به ریسک این معامله عدد 13 می باشد. که نشان از ارزنده بودن این سهم دارد. همچنین باید توجه نمود در صورت پیشرفت بازار مطابق تحلیل تارگت سهم با توجه به جاری بودن کارکشن قابل افزایش می باشد.

از منظر بنیادی نیز این سهم با توجه به P/E حدود 14 در مقابل P/E گروه که 45 می باشد. از پتانسیل صعودی خوبی برخوردار می باشد. همچنین اضافه شدن حقوقی جدید (صندوق ارزش کاوان آینده) با 7 میلیون سهم در دو هفته اخیر مهر تایید دیگری بر تحلیل ما می باشد. گزارشات ماهیانه خوب سهم و وضعیت خوب لیدرهای گروه فلزات اساسی مثل فولاد و فملی که با استقبال خوبی در هفته گذشته همراه بوده اند. از دیگر نکات مثبت این سهم می باشد.

امیدوارم از تحلیل فروی بهره لازم را برده باشید. همچنین برای دیدن تحلیل های نئوویو بیشتر از بخش تحلیل سایت دیدن فرمایید.

با توجه به ماهیت آموزشی سایت شیرازنئوویو، کلیه تحلیل ها صرفا از منظر آموزشی ارائه می گردد. لذا به هیچ عنوان توصیه ای به خرید یا فروش نمی باشد.

برای دریافت مطالب جدید می توانید در کانال تلگرام یا پیج اینستاگرام شیراز نئوویو ما را همراهی نمایید.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

استاد جان اگه امکانش هست سهمارو تحلیل جدید شو بزارین همه تحلیل دوسالی گذشته ممنون میشم

درود بر شما

همانطور که مستحضر هستید تحلیل های سایت صرفا از منظر آموزشی ارائه می شود. لذا الزاما ممکن است آپدیت نشوند. البته سعی کردم با تحلیل هفتگی شاخص ها روند بازارها رو پیگیری نماییم. همچنین شما می توانید سهم های مد نظر خودتون رو از طریق انجمن سایت تحلیل و ارسال نمایید تا برروی آنها نظرات ارسال گردد.

موفق باشید.

سلام و عرض ادب

آیا میتوان گفت که در حرکت صعودی که سهم آغاز کرده،هم اکنون در موج B از موج اصلاحی 2 هستیم و با توجه به شکل گیری واگرایی احتمال نزول سهم وجود دارد؟

درود

پس از اینکه فروی از حد مورد نظر پایین تر رفت همچنان سناریوی دقیقی نمی شود برای آن در نظر گرفت و نیاز هست نمودار سهم پیشرفت بیشتری کند. چون طبق قانون منطق معکوس در نئوویو وقتی سناریوها زیاد هست در یک نمودار، ما در میانه یک الگو هستیم. اما بطور کلی با توجه به گاردی که فروی گرفته امکان رسیدن به سقف قبلی در 9000 تومان را دارا می باشد. اگر اصلاحی هم داشته باشد احتمالا تا 6000 تومان می باشد.

در کل یک اصل مهم در تئوری موجی این هست روی سهامی تمرکز کنید که نمودار وضوح تری دارند.

سلام و عرض ادب، وقت بخیر

جسارتا امکانش هست تحلیل سهم رو آپدیت بفرمایید؟

آیا اصلاح سهم پایان یافته؟

سلام بر شما

انشالا در اولین فرصت ولی بطورکلی زمانی که خط روند نزولی در 5500 شکسته شود می توان گفت اصلاح پایان یافته است. توجه بفرمایید با توجه به نزول بیش از حد انتظار قطعا شمارش امواج بایستی تغییر کند و اهداف و مسیر حرکتی متفاوت خواهد شد.

سلام و عرض ادب، وقت بخیر

با توجه به اینکه به پایان الگوی اصلاحی نزدیک شده ایم،آیا نوع الگو تفییری کرده یا همچنان نظرتون روی الگوی سیمتریکال هست؟

درود

علیرغم اینکه موجی G بیشتر از حد انتظار پایین اومد ولی فعلا همان الگوی سیمتریکال را می توان نظر گرفت (البته نه به ایده آلی قبل). بهترست تا تکمیل تر شدن این الگو کمی بیشتر صبر کرد.

سلام روزتون بخیر، جسارتا سوالی در مورد رفتار قیمت سهام در بازار دارم.

الان به عنوان مثل در سهم فروی کلی دلیل برای ارزنده بودن و رشد قیمت سهم وجود دارد: افزایش چشمگیر قیمت روی جهانی در یک ماه گذشته،افزایش قیمت دلار با توجه به اینکه 95 درصد از تولید شرکت صادراتی می باشد، P/E بسیار بهتر نسبت به گروه، ورود صندوق سرمایه گذاری ارزش کاوان در قیمت های بالای 7500 تومان و همچنین الگوی مناسب در تحلیل نئوویو که قویترین نوع تحلیل می باشد.

با توجه به این دلایل نسبتا محکم برای رشد ولی سهم همچنان در نزول به سر میبرد،چه چیزی باعث میشود که این دلایل بی اعتبار شوند و سهم رشد نکند؟

درود

به نکات و دلایل بسیار خوبی اشاره کردید. بنیاد خوب و شرایط نموداری خوب و همچنین حمایت یک حقوقی خوش نام مثل ارزش کاوان اینده و….

همه این نکات نشون میده این سهم همچنان ارزنده است و چشم انداز بلند مدتش مثبت می باشد. اما اینکه در مقطع کنونی چرا نزولی است دلایلی زیادی می تواند داشته باشد مثل جو منفی این مدت کل بازار، ترس سهامداران خرد و تازه وارد و حتی تلاش حقوقی برای جمع کردن سهم در قیمت های پایین تر .

چیزی که ما در تحلیل تکنیکال باهاش سر و کار داریم اینه که جهت و روند اصلی قیمت برای ما اهمیت دارد و اصلاح های کوتاه مدت و دلایل ان از درجه دوم اهمیت برخوردار هست.

وقتی ما در نئوویو تشخیص میدیم در یک الگوی اصلاحی هستیم بررسی ها جهت ورود به سهم شروع میشه چون می دونیم بعدش یک حرکت صعودی شتابدار رخ خواهد داد.

اما باید این نکته را بدانیم در بخش کارکشن بازار ما حداقل بیست الگو اصلاحی استاندارد و بینهایت الگوی ترکیبی خواهیم داشت. لذا تا یک الگوی اصلاحی به پایان نرسد دقیقا نمی شود گفت چه نوع الگوی اصلاحی است.

خب ایا به این دلیل ما نمی توانیم وارد این نوع سهام شویم؟ جواب خیر هست چون وقتی ما از روند بلند مدت سهم اطمینان داریم با علم به اینکه ممکن نوع الگوی اصلاحی دقیقا با تحلیل اولیه همخوانی نداشته باشد سعی در پیدا کردن کم ریسک ترین نقاط میکنیم و با پذیرش ریسک وارد معامله می شویم.

اگر با پیشرفت بازار مشخص شد نوع الگوی اصلاحی با تحلیل اولیه متفاوت هست براحتی می توان از روش های مارتینگل یا میانگین کم کردن پله های بعدی را در جای مناسب وارد شد.

قطعا با پیشرفت نمودار فروی شرایط برای بروزرسانی نمودار فراهم می گردد.

با سلام

خیلی ممنون هستم از تحلیل جامع و کاملتون

در حال حاضر با بسته شدن کندل در زیر حد ضرر اعلام شده (۵۹۰۰)

چه پیشنهادی برای سهامداران دارید؟

سلام ممنون

قیمتی پایانی سهم همچنان 6000 تومان می باشد. مقصود از بسته شدن کندل یک کندل کامل زیر حد ضرر می باشد.

اما توصیه ای که همیشه به سهامداران میکنم اینه که استراتژی شخصی برای معامله داشته باشند و بهش پایبند باشند. قطعا تحلیل هایی که در سایت ارائه میشه جنبه آموزشی دارند و توصیه به خرید یا فروش نمی باشد.

موفق باشید.

ممنون از شما برای توضیحات خوب و کاملتون

ممنونم، جسارتا یه سوال، در کل وقتی حد ضرر سهمی طبق تحیلیل ما فعال میشود، باید از سهم خارج شویم یا اینکه سهم را نگه داریم و سناریو های دیگر را بررسی کنیم؟

قطعا مطابق اصول مدیریت سرمایه وقتی حد ضرری فعال می گردد (بسته شدن یک کندل زیر حد ضرر) بایستی از سهم خارج شد. اما در بازار بورس ایران بدلیل شرایط تورمی اقتصادی و چشم انداز صعود سهام در بلند مدت در صورتیکه در هنگام فعال شدن حد ضرر در سناریوهای بعدی شرایط ساختار امواج روشن تر باشد و فرض کنید با تحمل 10 درصد ریسک بیشتر یا میانگین کم کردن می توان به صعود سهم امیدوار بود و همچنین ریوارد به ریسک معامله اجازه می دهد می توان سهم را نگهداری کرد. (قطعا این بخش دوم نیاز به تجربه بیشتر دارد و برای همه توصیه نمی شود.)

در هر صورت همه چیز به استراتژی شما در معامله برمی گردد. چرا که معامله گری با تحلیلگری کاملا متفاوت است و شما بعنوان یک معامله گر باید از قبل برای هر شرایطی پلن و برنامه داشته باشید.

سلام وقت بخیر

با توجه به نزول قیمت سهم،هم اکنون شاخه H و I از الگو تکمیل شده؟ یا همچنان این نزول را می توان بخشی از شاخه G در نظر گرفت؟

سلام

قطعا شاخه H و I تشکیل نشده است و همچنان در شاخه G هستیم و تنها در صورت شکست سطح 5900 تومان بایستی سناریوهای دیگر را بررسی نمود.