تحلیل جامع نئوویو شاخص کل

در این مقاله قصد داریم چشم انداز شاخص کل بورس ایران (TEPIX) را به روش نئوویو (الیوت سبک گلن نیلی) مورد تحلیل و ارزیابی قرار دهیم. مثل همیشه سعی میکنم تحلیل از جنبه آموزشی و حاوی نکاتی مفید برای علاقمندان باشد. شایان ذکر است کلیه تحلیل های ارائه شده در سایت شیراز نئوویو صرفا جنبه آموزشی دارند. و کسانی که قصد سرمایه گذاری و انجام معاملات واقعی دارند بایستی با ریسک و تحلیل خود اقدام به معامله نمایند. چرا که جهت انجام معامله به دو فاکتور مهم دیگر (اصول مدیریت سرمایه و استراتژی معاملاتی) بغیر از تحلیل نیاز هست. که ما در اینجا بدان ها نمی پردازیم.

تحلیل بلند مدت

جهت تحلیل نئوویو بلند مدت ابتدا از نمودار سی ساله شاخص کل بورس شروع میکنیم.

شاخص کل در تمام بورس های دنیا به نوعی نبض بازار سرمایه شناخته می شود. چرا که نمایانگر و نشانگری از وضعیت عمومی همه سهام بازار می باشد. در بورس ایران نیاز با توجه به شرایط خاص این بازار و همسویی اکثر سهام بازار با یکدیگر اهمیت تحلیل و بررسی دقیق شاخص کل دو چندان خواهد بود. قطعا تغییرات سهام شرکت های بزرگتر در این شاخص وزن و تاثیر بیشتری دارند. لذا براحتی با تغییرات قیمتی این شرکت ها و تغییر جهت شاخص جو بازار دستخوش تغییرات زیادی می گردد.

اگر به نمودار سی ساله شاخص از سال 1369 تا 1399 نگاهی بیاندازیم. خواهیم دید که شاخص بورس از عدد 100 واحد (چون سال 69 سال مبنای شاخص بوده است.) با افت و خیز های فراوان تا امروز خود را به عدد 1500000 واحد رسانده است. جالب است که شاخص دوره های صعود و نزول مشابهی در سالهای گذشته داشته است. و تقریبا بعد از هر دوره 4-5 ساله رونق و افزایش تقریبا 10 برابری شاخص، وارد یک دوره رکود و اصلاح 4-5 ساله در حد 20-30 درصد شده است.

ناخود آگاه با دیدن تشابهات زمانی، اولین الگویی که به ذهن یک نئوویو کار می رسد، الگوی دیامتریک می باشد. اگر بخواهیم یک تحلیل نئوویو بلند مدت از شاخص کل بورس در این مدت سی ساله داشته باشیم می توان دو سناریو زیر را درنظر گرفت.

سناریو اول

با توجه به اینکه ما نمودار و اطلاعاتی از پیش از سال 1371 در اختیار نداریم. اولین سناریو را می توان بدین صورت در نظر گرفت که سال 1372 که شروع یک روند صعودی شارپ می باشد، را بعنوان نقطه شروع یک الگو بلند مدت در نظر گرفت.

در این حالت همانطور که در نمودار مشاهده می کنید. از سال 1372 شاخص بورس در یک الگوی بلند مدت صعودی قرار دارد که از 7 شاخه تشکیل شده است. و با مقایسه این 7 شاخه از نظر زمانی و بررسی کانال بندی الگو، تشکیل یک الگوی دیامتریک الماسی بسیار ایده آل بنظر می رسد. همانطور که می دانید الگوی دیامتریک یک کارکشن 7 موجی می باشد. که تمام شاخه های آن اصلاحی و مهمترین مشخصه آن تشابهات زمانی می باشد.

(شاید برای بعضی سوال شود که این حرکت شارپ و صعودی مگر می شود یک الگوی کارکشن باشد؟! باید پاسخ داد بله. الگوهای کارکشنی مثل دوگانه ها یا سه گانه ها و همچنین دیامتریک بعضا می توانند روند بسیار شارپ داشته باشند. و گاها رفتار یک شتابدار را تقلید کنند.)

با فرض صحیح بودن الگوی دیامتریک، در حال حاضر شاخص در آخرین موج از این الگو یعنی موج G قرار دارد. که قطعا از نظر ساختاری بایستی تصحیحی باشد. اما در خصوص تارگت این موج آقای نیلی عنوان می کند معمولا بین موج A و G در دیامتریک ها تشابه قیمتی وجود دارد. و با نسبت 1.618 با یکدیگر در ارتباط هستند. که در اینجا اگر این نسبت را محاسبه کنیم تقریبا به عدد 1450000 واحد خواهیم رسید. که با توجه به اینکه شاخص از این عدد با قدرت عبور کرده است این سناریو در حال ضعیف شدن می باشد. بایستی توجه نمود که در الگوی دیامتریک نسبت های فیبوناچی به خوبی سایر الگوها نمی باشد. و بایستی در تحلیل این مورد را نیز در نظر گرفت.

در هر صورت اگر فرض را بر صحت این سناریو قرار دهیم. قطعا با پایان و تکمیل موج G شاهد ریزش شاخص برای چند سال (حدودا 10 سال) در قالب یک X موج یا شروع اولین موج از الگوی نزولی جدید خواهیم بود.

نقاط قوت این سناریو :

- تشابه زمانی بسیار ایده آل امواج.

- کانال بندی بسیار خوب دیامتریک.

- ساختار اصلاحی ریز موج ها در تمام شاخه های الگوی دیامتریک.

نقاط ضعف این سناریو :

- افزایش قیمت بیش از حد موج G. (افزایش 10 برابری شاخص ظرف 2 سال.)

- عبور موج G از نسبت 1.618 از موج A.

- افزایش بیش از حد حجم معاملات در موج آخر به نسبت سایر شاخه ها.

- عدم همخوانی حرکت پسا الگویی دیامتریک (ریزش چند ساله) در شرایط تورمی فعلی اقتصاد ایران.

سناریو دوم

علیرغم اینکه ما دیتای قبل از سال 1371 را در اختیار نداریم. اما اگر کل حرکت قبل از سال 1371 تا 1369 را در قالب یک موج A فرض نماییم. (که با توجه به مقیاس لگاریتمی موج بزرگی هم خواهد شد. چون شاخص از 100 واحد تا 500 واحد حدودا افزایش داشته است.) در اینصورت می توان شمارش جدیدی رو شاخص انجام داد. و شروع الگو را از سال 1369 (که سال مبنای شاخص نیز بوده است) لحاظ کرد.

در این حالت موج A از الگوی ما در این نمودار دیده نمی شود. و ما آن را بصورت فرضی در نظر می گیریم. (در واقع این نمودار از انتهای موج B آغاز شده است. و عدم دیده شدن موج به معنی عدم وجود آن نیست.) در این شرایط نیز بازهم بدلیل تشابهات زمانی همچنان بهترین سناریو الگوی دیامتریک می باشد. اما با توجه به کانال بندی آن یک الگوی دیامتریک پاپیونی می باشد.

در این سناریو عملا الگوی دیامتریک ما در سال 1392 به اتمام رسیده است. و شاید ریزش بازار در این سال نیز به نوعی این سناریو را تایید می کند. اما با توجه به اینکه ریزش شاخص از سال 92 تا 97 نتوانسته شرایط حرکت پسا الگویی این دیامتریک را پاس نماید. پس بهترین سناریو لحاظ کردن یک برچسب X موج برای این شاخه می باشد. در اینصورت ما با یک الگوی تصحیحی غیر استاندارد روبرو هستیم. که بخش اول آن بصورت یک دیامتریک پاپیونی بوده است. و پس از یک X موج کوچک تا سال 1397 ،بایستی انتظار شروع یک کارکشن استاندارد را از این نقطه (92000 واحد) داشته باشیم.

از نظر قواعد X موج ها نیز با توجه به اینکه این موج کمتر از 0.618 از کل دیامتریک را برگشت کرده و همچنین از نظر زمانی 5 سال زمان صرف نموده است. پس قواعد یک X موج را رعایت کرده است. ( از نظر زمانی X موج ها حداقل بایستی 1/3 کل الگوی قبلی یا به اندازه کوچکترین شاخه الگوی قبل زمان صرف کنند. چون X موج ها از نظر درجه با شاخه های الگوی قبلی هم درجه می باشند.)

لذا می توان انتظار داشت یک الگوی جدید بصورت یک کارکشن استاندارد از سال 1397 آغاز شده باشد. و فصل جدیدی را در بورس ایران شاهد باشیم. که شاید با شرایط فعلی اقتصاد ایران نیز همخوانی بیشتری دارد.

نقاط قوت این سناریو :

- تشابه زمانی بسیار ایده آل امواج در الگوی دیامتریک.

- کانال بندی بسیار خوب دیامتریک.

- ساختار اصلاحی ریز موج های شاخه های الگو.

- رعایت قواعد زمانی و قیمتی X موج.

- حرکت شارپ پس از ایکس موج که به نوعی رفتار پساالگویی را نشان می دهد.

- همخوانی با سیاست های جدید دولت در زمینه حمایت از بازار بورس.

- افزایش چند برابری حجم معاملات به نسبت سالهای قبل.

نقاط ضعف این سناریو :

- عدم مشخص بودن موج A و نقطه شروع تحلیل.

- ایده آل تر بود اگر زمان X موج حداقل 1/3 کل الگوی قبلی می بود.

جمع بندی:

در مجموع تعیین دقیق اینکه کدامیک از این دو سناریو اتفاق می افتد با پیشرفت بازار و همچنین حرکت پسا الگویی قابل اثبات می باشد. ولی بطور کلی شاید در شرایط کنونی بازار سناریو دوم از احتمال بیشتری برخوردار است. و با شرایط تورمی اقتصاد ایران و همچنین سیاست های دولت در زمینه حمایت از بازار سرمایه همخوانی بیشتری دارد. در هر صورت چیزی که مشخص است سال 1397 و در شاخص حدود 92000 واحد یک کف مهم و نقطه شروع یک الگوی جدید می باشد. که تاکنون ظرف مدت 2 سال بازدهی تقریبا 1600% را بهمراه داشته است. (شاید شکست شاخص 2000000 واحد کفه ترازو را به سمت این سناریو سنگین تر از قبل نماید.)

بر مبنای سناریو دوم اگر شروع شاخص در سال 1369 (که سال مبنای شاخص نیز بوده است.) عدد 100 در نظر بگیریم. و انتهای الگوی دیامتریک را در سال 1392 در عدد 88000 واحد لحاظ کنیم. پس عملا بازدهی شاخص در طول این 23 سال برابر با 88000% می باشد. لذا بعنوان یک برآورد کاملا حدودی و تقریبی می توان انتظار داشت الگوی دوم درحدود 61.8-100 درصد کارکشن اول حرکت نماید. که بازدهی بین 54000% تا 88000% درصد را می توان برای آن درنظر گرفت. (که حدودا شاخص 50000000 تا 81000000 را نشان می دهد.)

از نظر زمانی نیز قطعا این الگوی جدید بایستی بیشتر از X موج قبل از خود زمان صرف نماید (زمان ایکس موج 5 سال می باشد.) اما با توجه به روابط تقریبی زمانی شاید بتوان زمان 14 تا 23 سال را برای تکمیل این الگو لحاظ کرد. ( نصف زمان الگوی اول بعلاوه ایکس موج و همچنین برابر با الگوی اول). از لحاظ ساختاری نیز الگوی بعدی باید بصورت یک کارکشن استاندارد از قبیل ( زیگزاگ، مثلث یا دیامتریک یا سیمتریکال ) باشد.

اما شاید چیزی که برای سرمایه گذاران اهمیت بیشتری دارد. شرایط و رفتار شاخص در چند سال آینده و حتی ماههای آینده باشد. پس با این دید کلی که از تحلیل نئوویو چندین ساله شاخص گرفتیم به تایم های پایین تر می رویم. و فقط به تحلیل نئوویو شاخص کل از ابتدای الگوی جدید یعنی از سال 1397 خواهیم پرداخت. چرا که نقشه راه و چیزی که می تواند برای سرمایه گذاران پول ساز باشد در واقع همین آخرین الگوی در حال پیشرفت می باشد.

تحلیل میان مدت

جهت تحلیل نئوویو میان مدت از نمودار کش دیتای شش ماهه شاخص کل بورس استفاده میکنیم.

شمارش اول

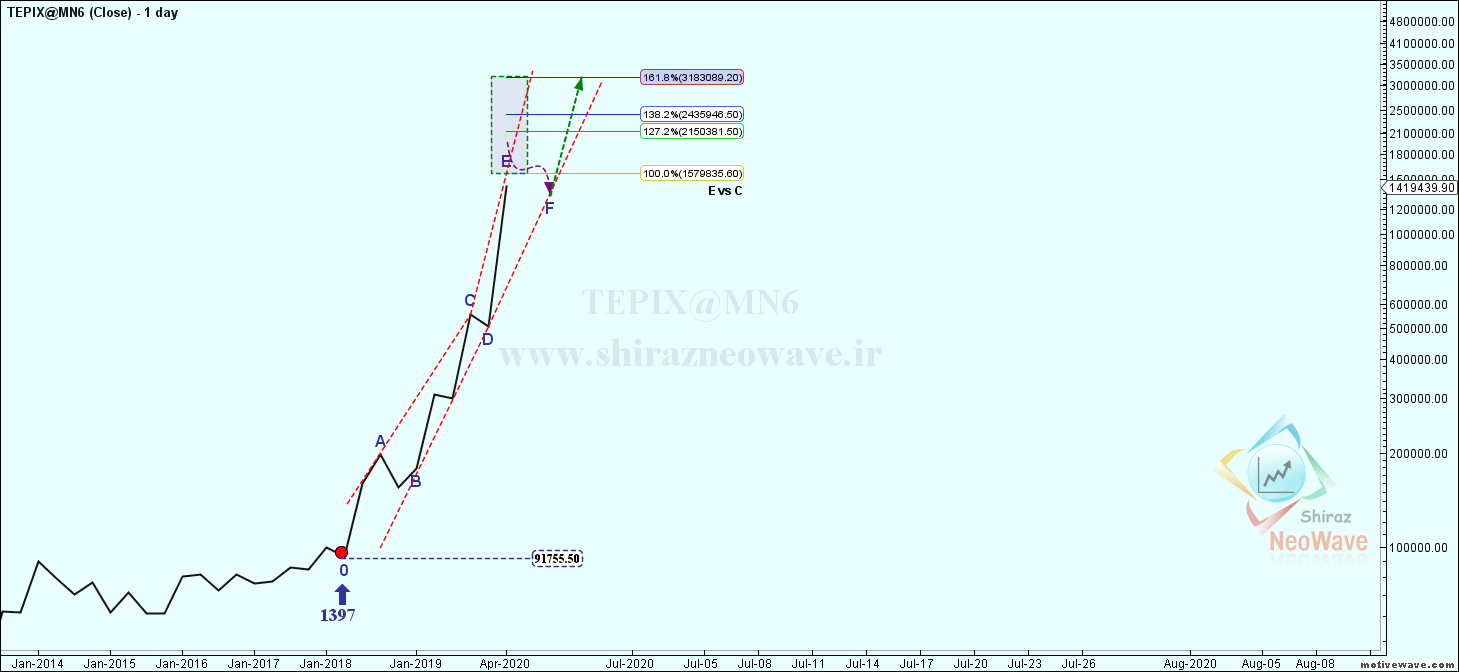

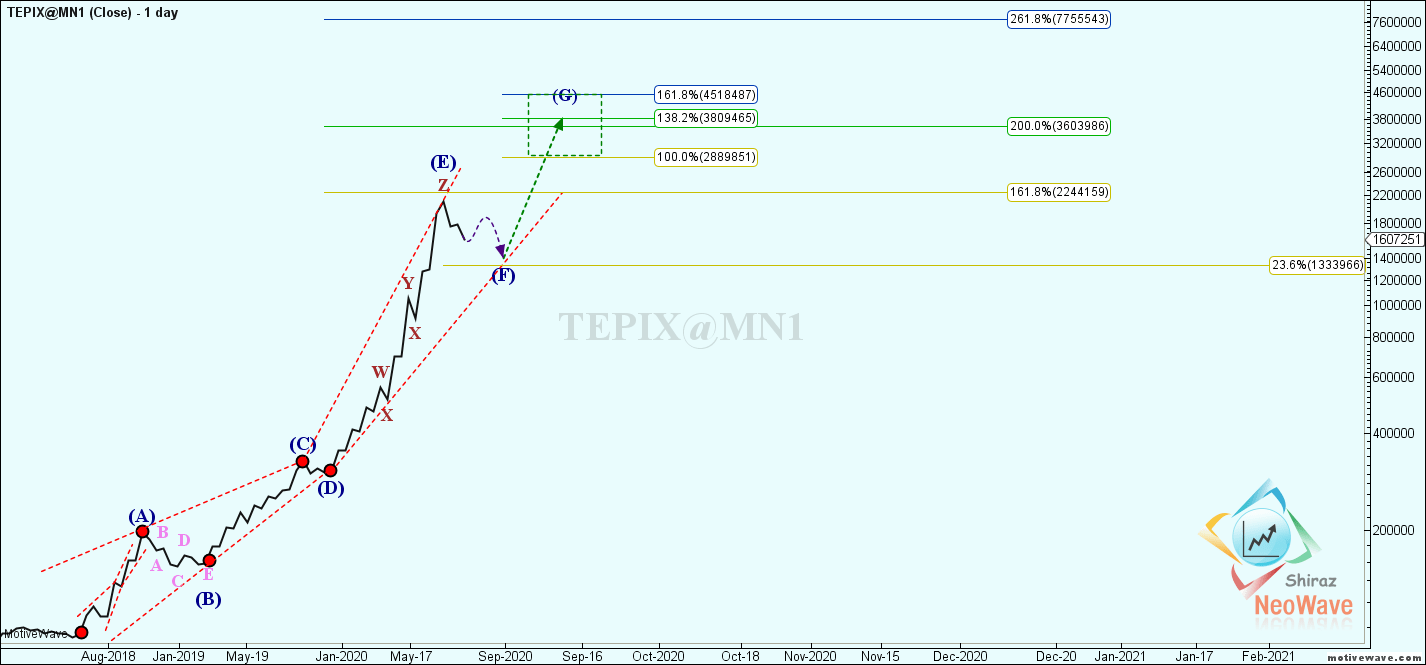

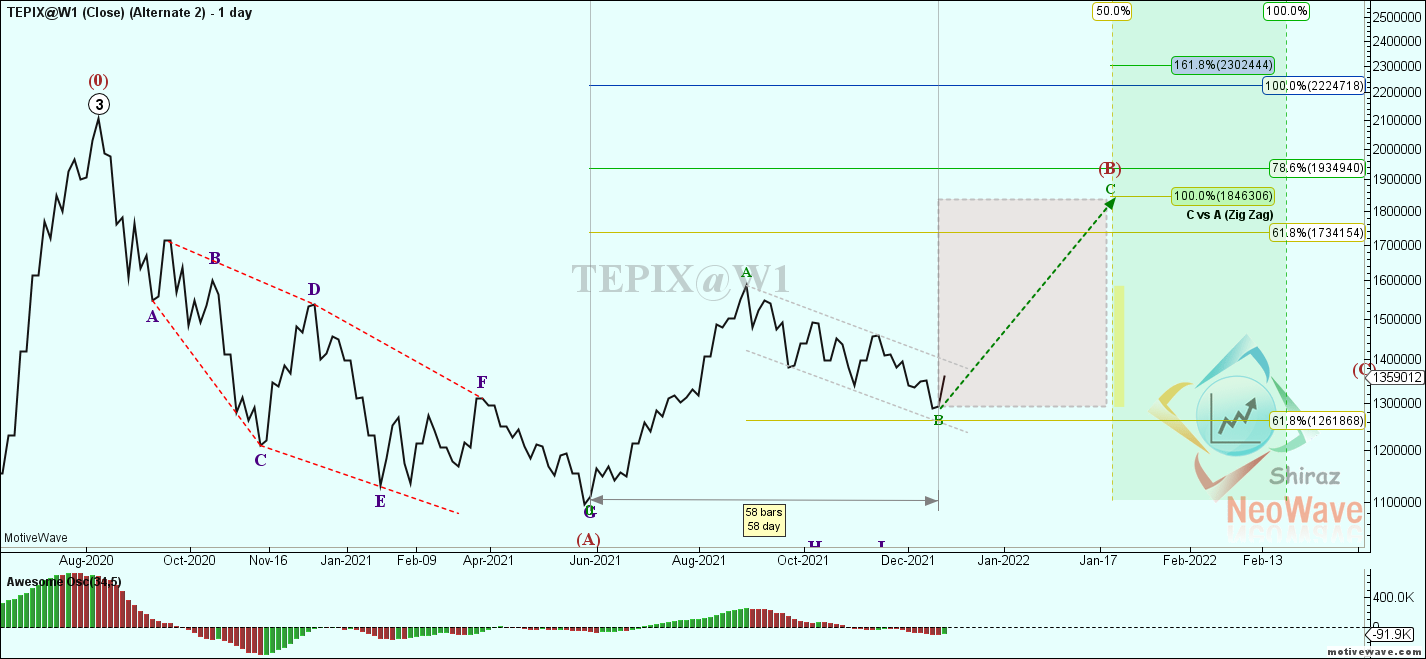

اگر بخواهیم بر مبنای سناریو اولی که از تحلیل نئوویو بلند مدت گرفتیم به بررسی آخرین الگو بپردازیم، الزاما بایستی انتظار یک موج G با ساختاری اصلاحی را داشته باشیم. پس با این دید به بررسی چارت می پردازیم.

در این تایم فریم یکی از شمارش هایی که می توان برای این شاخه در نظر گرفت بصورت یک دیامتریک پاپیونی می باشد. که در حال حاضر در موج E آن می باشیم. کانال بندی خوب تا اینجای کار و تشابهات زمانی می تواند به این سناریو اعتبار بخشد. در صورت صحت این شمارش اهداف مشخص شده برای پایان موج E می تواند 1570000 تا 3200000 واحد باشد. و از نظر زمانی هم تا پایان شهریور ماه 99 (با توجه به بسته شدن کندل شش ماهه و حفظ تشابه زمانی) می تواند زمان مناسبی باشد.

پس از موج صعودی E انتظار یک اصلاح در حد 20% و در مدت زمان 3-5 ماه را می توان داشت. و مجدد بعد از آن شاهد افزایش شاخص خواهیم بود. که مقدار آن پس از تکمیل موج F قابل محاسبه می باشد.

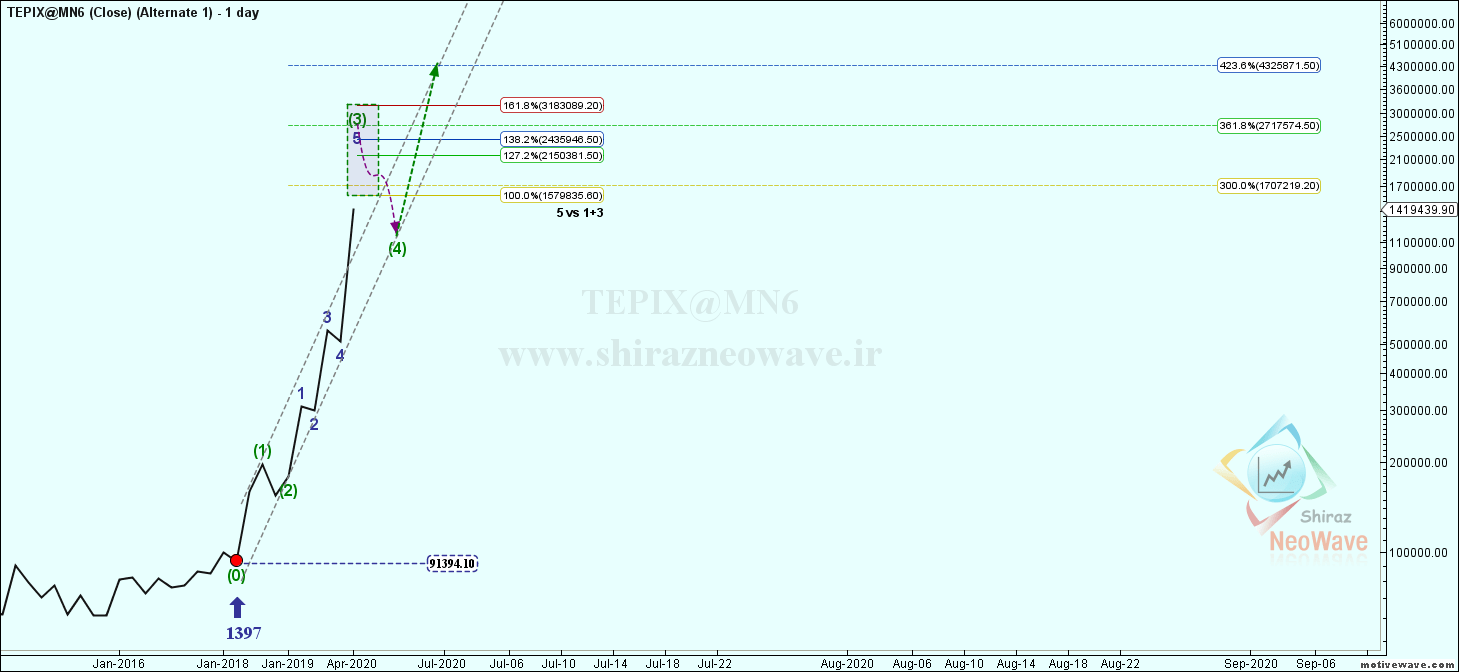

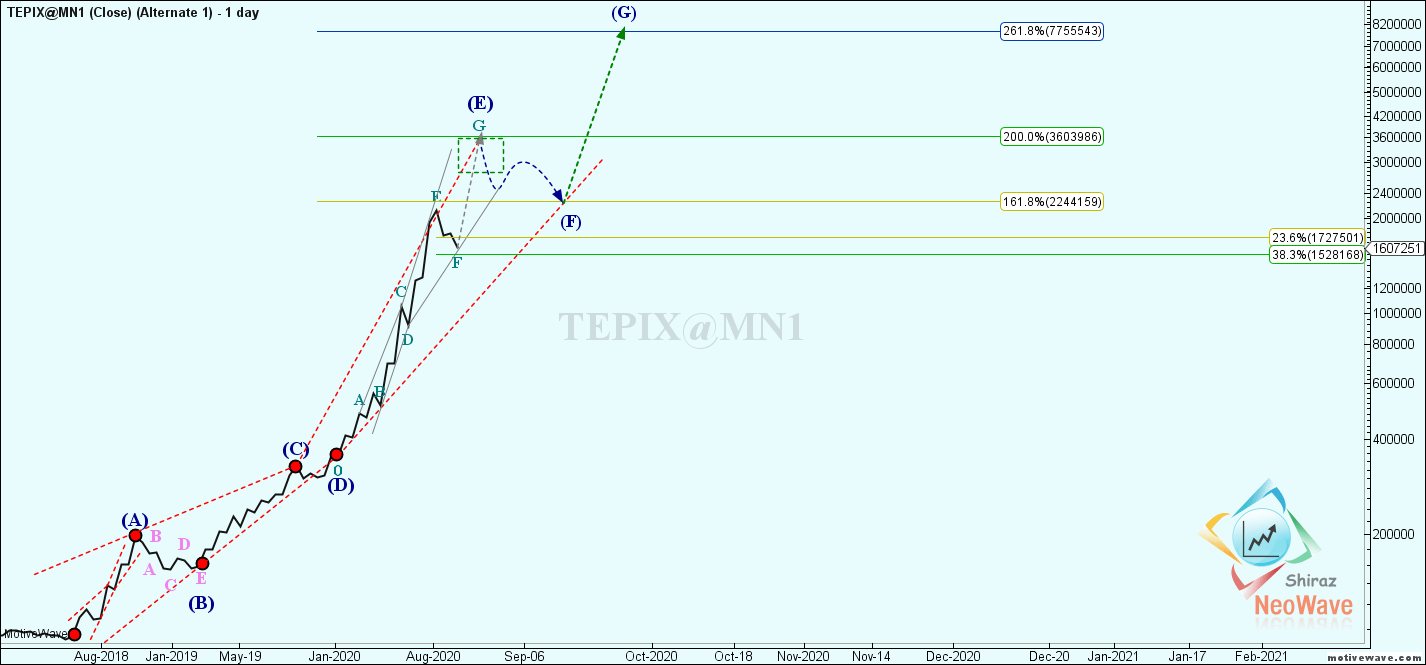

شمارش دوم

اما بر مبنای سناریو دومی که از تحلیل نئوویو بلند مدت گرفتیم الگو جدید شروع شده از سال 97 هم می تواند ساختاری اصلاحی و هم شتابدار داشته باشد. ( اگر شتابدار باشد عملا تنها گزینه برای الگوی بزرگتر یک زیگزاگ خواهد بود.) پس عملا شمارش اول در این سناریو نیز کاربرد دارد. ولی در اینجا شمارش نوع دوم را نیز بررسی می کنیم.

همانطور که در این نمودار شش ماهه ملاحظه می کنید. می توان الگویی که از سال 97 آغاز شده را بصورت یک شتابدار روندار با موج 3 ممتد نیز شمارش کرد. که خود موج 3 نیز به صورت یک شتابدار 5 ممتد بخشیزه شده است. حداقل تارگت موج 3 با توجه به ساختار ریز موج ها 1570000 واحد و هدف نهایی 3200000 واحد می باشد. که دقیقا مشابه تارگت های شمارش اول می باشد. ( تنها تفاوت شاید در این باشد که در شمارش اول بهتر است موج E در محدوده 1570000-2100000 واحد به پایان برسد. ولی در شمارش شتابدار مقادیر بیشتر حتی تا 3200000 را انتظار داریم.)

پس از موج 3 در این سناریو انتظار یک موج 4 نزولی را داریم. که بایستی حداقل زمانی برابر موج 3 یعنی در حدود 1 سال صرف نماید. شاید این نکته دومین و مهمترین وجه تمایز دو سناریو بالا باشد. از نظر قیمتی نیز موج 4 بایستی حداقل 0.618 از موج 5 از 3 را برگشت نماید. که اصلاح عمیقی خواهد شد.

نکته مهم :

علیرغم تشابه مسیر حرکتی هر دو شمارش ولی نکته مهمی که می توان برداشت کرد. اینست که هرچه صعود فعلی شاخص بورس (در قالب موج E یا 3) به اهداف قیمتی بالاتری دست یابد باید انتظار اصلاح عمیقتر و زمانبرتری را داشت.

تا اینجای تحلیل تقریبا مسیر حرکتی شاخص مشخص شده است. شاید تنها سوال باقیمانده و مهمترین سوال برای خیلی از سرمایه گذاران تعیین نقطه دقیق پایان موج E یا 3 می باشد. چرا که با توجه به توضیحات داده شده قطعا سیو سود در این نقطه بسیار هوشمندانه و بازدهی پورتفوی را بالا خواهد برد. اما نبایستی فراموش کرد با توجه به بازه عریض قیمتی بین 1570000-3200000 نبایستی از هول حلیم در دیگ افتاد. و با هر مقاومت یا اصلاح کوچکی برای بازار سقف تعیین کرد. چرا که در این صورت ممکن است بخش مهمی از سودی که بازار می تواند نصیب سرمایه گذار نماید از دست برود. و این موضوع از نظر روانشناسی معامله می تواند در معاملات آتی نیز اثر گذار باشد. و سرمایه گذار را اسیر معاملات احساسی نماید.

اینجا دو سوال مهم می توان مطرح نمود:

1- آیا واقعا تعیین دقیق نقطه پایان این موج امکانپذیر است؟ پاسخ این پرسش کاملا به ساختار امواج در تایم فریم های پایین تر بستگی دارد. بطوریکه اگر ساختارها واضح باشد می توان با دقت خوبی اینکار را کرد. در غیراینصورت بایستی موارد دیگری را جهت کمک به تحلیل کمک کرد.

2- اما آیا واقعا لزومی به تعیین دقیق نقطه پایان می باشد؟ همانطور که منطق معکوس در نئوویو به ما می آموزد، وقتی سناریوهای مختلفی در تحلیل برای یک نمودار وجود دارد ما در وسط یک الگو هستیم. و آن فاز غیر قابل پیش بینی دقیق می باشد. اما این نوید را به ما می دهد که همچنان راه زیادی تا پایان این مسیر صعودی باقی است. و نیاز به عجله برای خروج از بازار نمی باشد.

تحلیل کوتاه مدت

جهت تحلیل نئوویو کوتاه مدت از نمودار ماهیانه شاخص کل بورس استفاده میکنیم.

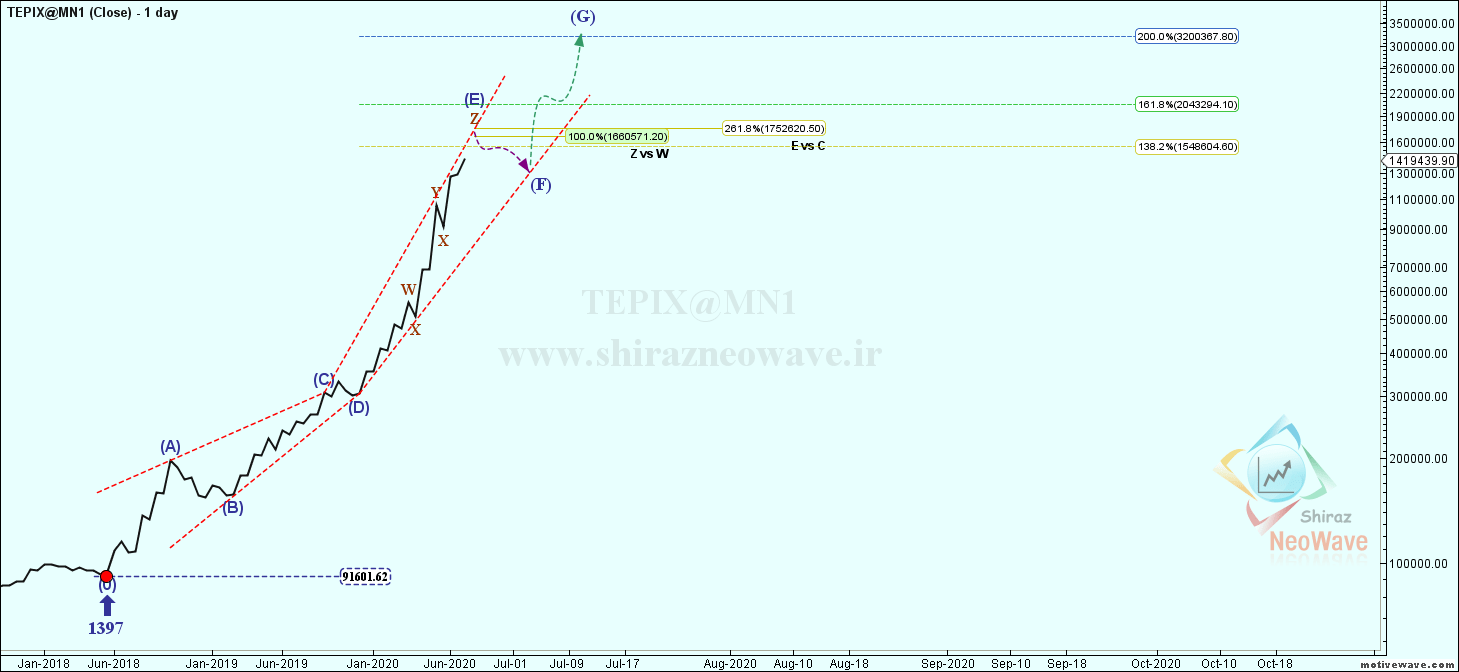

بررسی ساختار امواج و ریز موج های الگوی صعودی را می توان در تایم فریم ماهیانه با دقت بیشتری بررسی کرد. همانطور که مشخص است تمام شاخه ها در این تایم فریم بصورت تصحیحی دیده می شود. لذا فعلا احتمال شمارش اول در تحلیل میان مدت یعنی الگوی دیامتریک پاپیونی بیشتر است. پس می توان انتظار داشت شاخص در یک موج E از یک الگوی دیامتریک می باشد. که احتمالا ساختاری به شکل یک ترکیبی سه گانه دارد. و الان در حال ساخت سومین بخش این الگوی ترکیبی (موج Z ) می باشد.

از نظر قیمتی سطح 1570000 تا 2100000 برای پایان این موج بسیار ایده آل بنظر می رسد. اما از نظر تئوریکال همانطور که در تحلیل میان مدت عنوان شد صعود این موج تا 3200000 هم منع قانونی ندارد. از نظر زمانی هم موج A و B و C بسیار تشابه خوبی دارند. ولی موج D خیلی کمتر و موج E خیلی بیشتر از سه موج دیگر هستند (که در دیامتریک دو موج می تواند از نظر قانون زمان استثنا باشند.) پس از این نظر نیز موج E می تواند بین دو تا سه هفته آینده به پایان برسد. اما باز هم از نظر تئوریک امتداد این موج تا دو ماه آینده نیز منعی ندارد.

پس از پایان موج E شاخص یک اصلاح کوتاه مدت در حدود 4-5 ماه و از نظر قیمتی در حد 20% درصد در قالب موج F خواهد داشت. و سپس مجدد برای تکمیل موج G ،صعودی را در حد 4-5 ماه خواهد داشت. و شاید شاخص را به بالای 3 میلیون واحد نیز هدایت کند. فراموش نباید بشود اگر سناریو دوم تحلیل بلند مدت را در نظر بگیریم کل این دیامتریک تازه اولین شاخه از یک الگوی تصحیحی استاندارد بزرگتر می باشد.

کلام آخر:

با توجه به اینکه تشخیص الگوهای تصحیحی و مخصوصا ترکیبی ها در وسط یک الگو کار بسیار مشکلی می باشد. لذا صرفا می توان محدوده پایان موج E را مشخص نمود. اما چند نکته زیر شاید در برآورد و طرح استراتژی مناسب کمک کننده باشد:

- با توجه به اینکه دید بلند مدت و میان مدت شاخص صعودی می باشد. لذا به طمع نوسانگیری و یا خروج در سقف نبایستی عجولانه رفتار کرد.

- در حال حاضر شاخص تاثیر پذیری خوبی با جریان نقدینگی، ارزش معاملات و ورود پول حقیقی دارد. که پیگیری آنها می تواند آلارم اتمام این موج را اعلام نماید.

- همواره شاخص بورس همبستگی خوبی با نرخ دلار به ریال دارد. لذا با توجه به تحلیلی که از دلار داشتیم. و اینکه انتظار ریزش تا دو ماه آینده در دلار را نداریم. لذا می توان انتظار داشت شاخص نیز از همین رفتار پیروی نماید.

- بطور سنتی بورس ایران تا ماه شهریور معمولا صعودی بوده و اصلاح ها از مهر ماه آغاز شده است. (البته این بند الزامی ندارد که همواره بازار به یک شکل رفتار نماید.)

- صندوق های ETF باقیمانده خود عامل حمایتی دیگری جهت جلوگیری از سقوط شاخص می باشد.

- با توجه به شارپ و رونددار بودن موج E استفاده از ابزارهای دنبال کننده روند مثل Moving Average ها می تواند کمک کننده باشد. چرا که خود آقای نیلی نیز در فازهای میانی الگوها که به فاز غیر قابل پیش بینی در تحلیل نئوویو مشهور است، از شاخص MOAT که بنوعی اندیکاتور شخصی ایشان می باشد استفاده می کند.

آپدیت تحلیل (1399/06/11)

شاخص کل بورس از 20 مرداد ماه 99 و از عدد 2100000 واحد وارد فاز اصلاحی گردیده است. که یکی از نسبت های مطرح شده جهت پایان موج E از الگوی دیامتریک ما نیز بوده است. اگر بخواهیم با توجه به شرایط و ساختار امواج تحلیل شاخص را بروزرسانی کنیم می توان دو سناریو در نظر گرفت:

سناریو اول

در سناریو اول با در نظر گرفتن اتمام موج E در سقف 2100000 واحد، می توان انتظار داشت شاخص اصلاحی حداکثر تا 1330000 واحد را ظرف 4-6 ماه برای تکمیل موج F داشته باشد. و پس از آن مجدد برای تکمیل موج G وارد فاز صعودی گردد. و تا اهداف مشخص شده در نمودار یعنی 2800000 ، 3600000 یا حتی 4500000 صعود نماید. قطعا شکست کف 1600000 واحد توسط شاخص احتمال این سناریو را بیشتر خواهد نمود. ولی اگر شاخص موفق به حفظ این کف مهم گردد می توان سناریو دومی را درنظر گرفت که شاید بیشتر مورد علاقه سرمایه گذاران باشد.

سناریو دوم

در سناریو دوم همچنان می توان موج E از دیامتریک بزرگ را پایان یافته تلقی نکرد. با این شرایط ساختار موج E به گونه ای است که می توان خود آنرا نیز بصورت یک دیامتریک پاپیونی شمارش کرد. پس در این صورت اصلاحی فعلی بازار در قالب موج f از دیامتریک کوچک می باشد. که بایستی حداکثر تا 1530000 واحد به پایان برسد. و از نظر زمانی نیز می تواند بین 1-2 ماه دیگر زمان صرف نماید. پس از پایان این اصلاح مجدد شاخص می تواند تا 2800000-3600000 واحد صعود نماید. و موج E از دیامتریک بزرگ آنجا خاتمه یابد. (یکی از بهترین نشانه ها برای این سناریو حفظ کف 1600000 واحد می باشد.)

آپدیت تحلیل (1399/08/08)

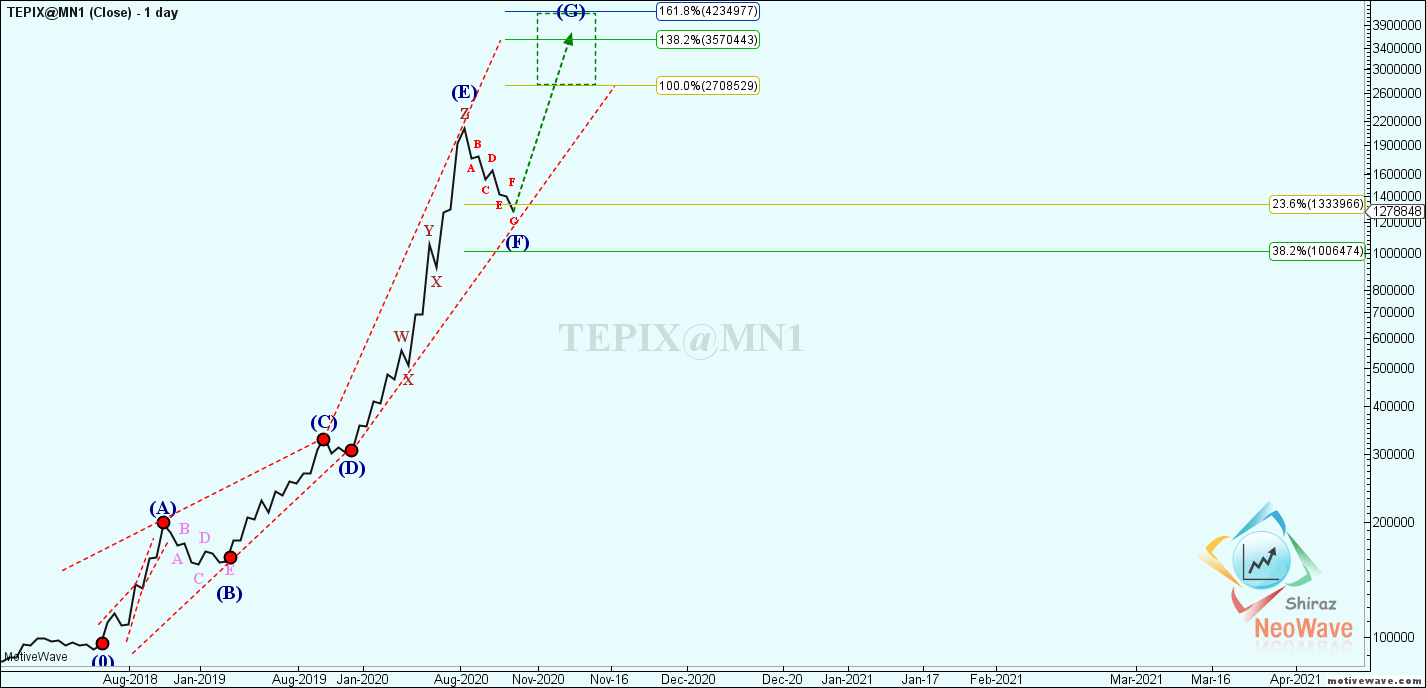

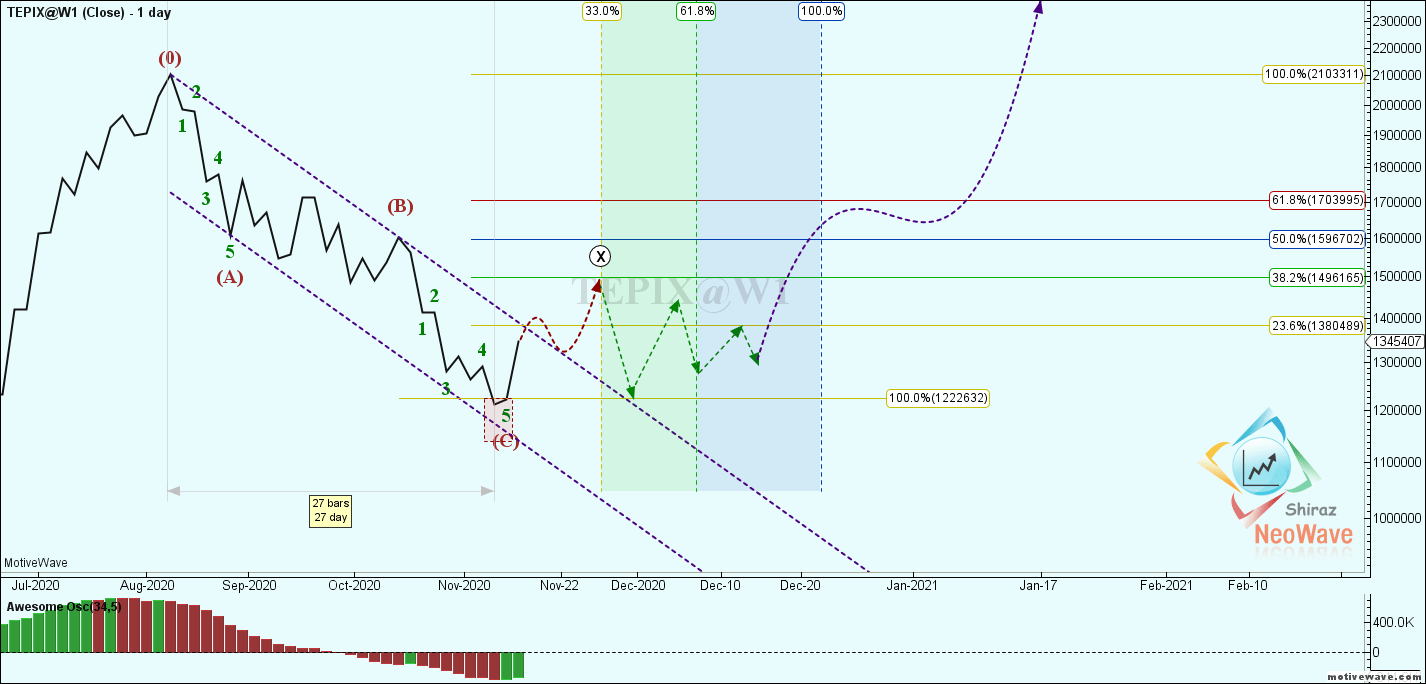

همانطور که در آپدیت قبلی تحلیل جامع نئوویو شاخص کل عنوان شد. با شکست سطح 1600000 واحد کاملا مشخص شد که ما در سناریو اول قرار داریم. پس در صورت اتمام موج F می توان انتظار یک صعود در قالب موج G را داشت. که این صعود در حالت ایده آل 5 ماه زمان صرف خواهد کرد. و اهداف آن 2700000 – 3500000 – 4200000 واحد می باشد.

اما سوال اصلی و مهم در اینجا اینست که موج F کی و کجا پایان خواهد یافت؟

از نظر زمانی همانطور که قبلا عنوان شد. انتظار داشتیم موج F زمانی بین 4-6 ماه زمان صرف کند. که تا اینجا تقریبا سه ماه زمان صرف کرده است. لذا همچنان این موج از نظر زمانی می تواند بین 1 تا 3 ماه دیگر زمان صرف نماید. از نظر قیمتی به لحاظ تئوریک این موج تا 1000000 واحد نیز می تواند نزول داشته باشد. ولی ما بین 1220000-133000 واحد عدد ایده آلی برای پایان این موج می باشد. که دیروز بازار به عدد 1280000 واحد واکنش مثبت نشان داد. و بایستی دید در هفته آینده می تواند روندی مثبت در پیش بگیرد یاخیر.

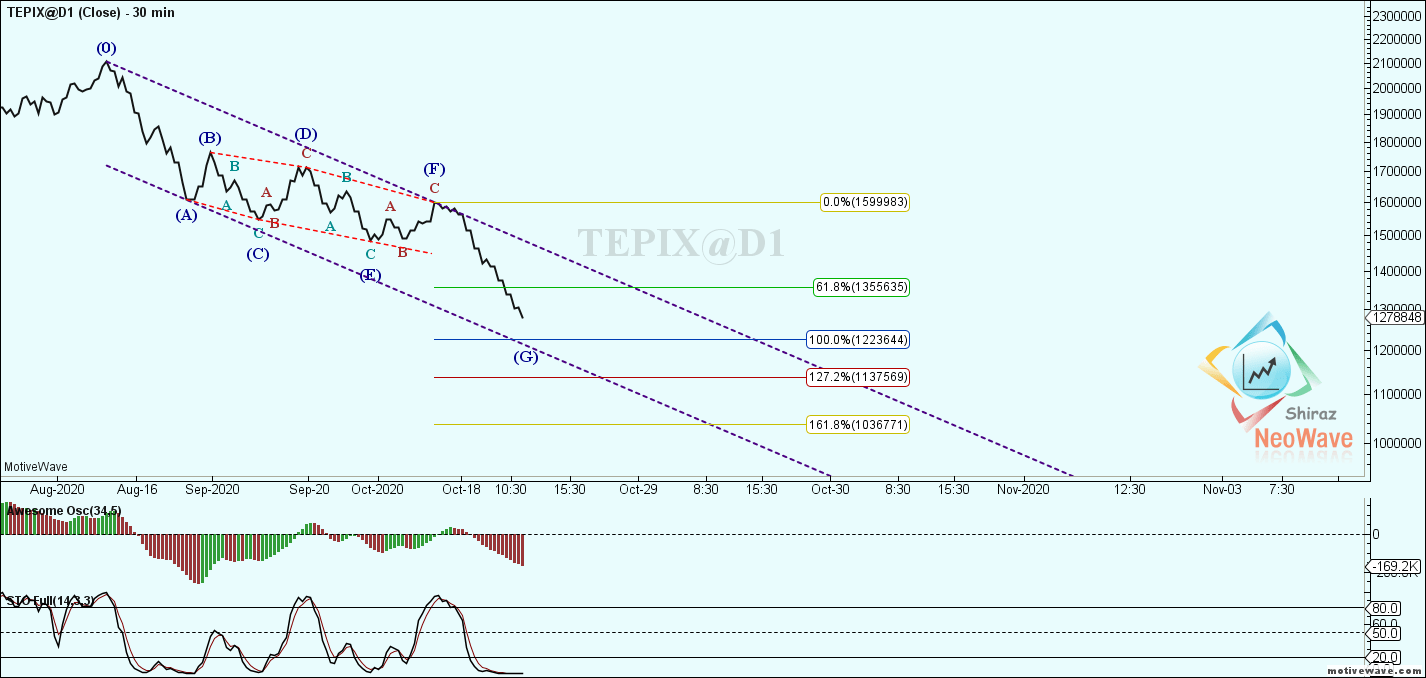

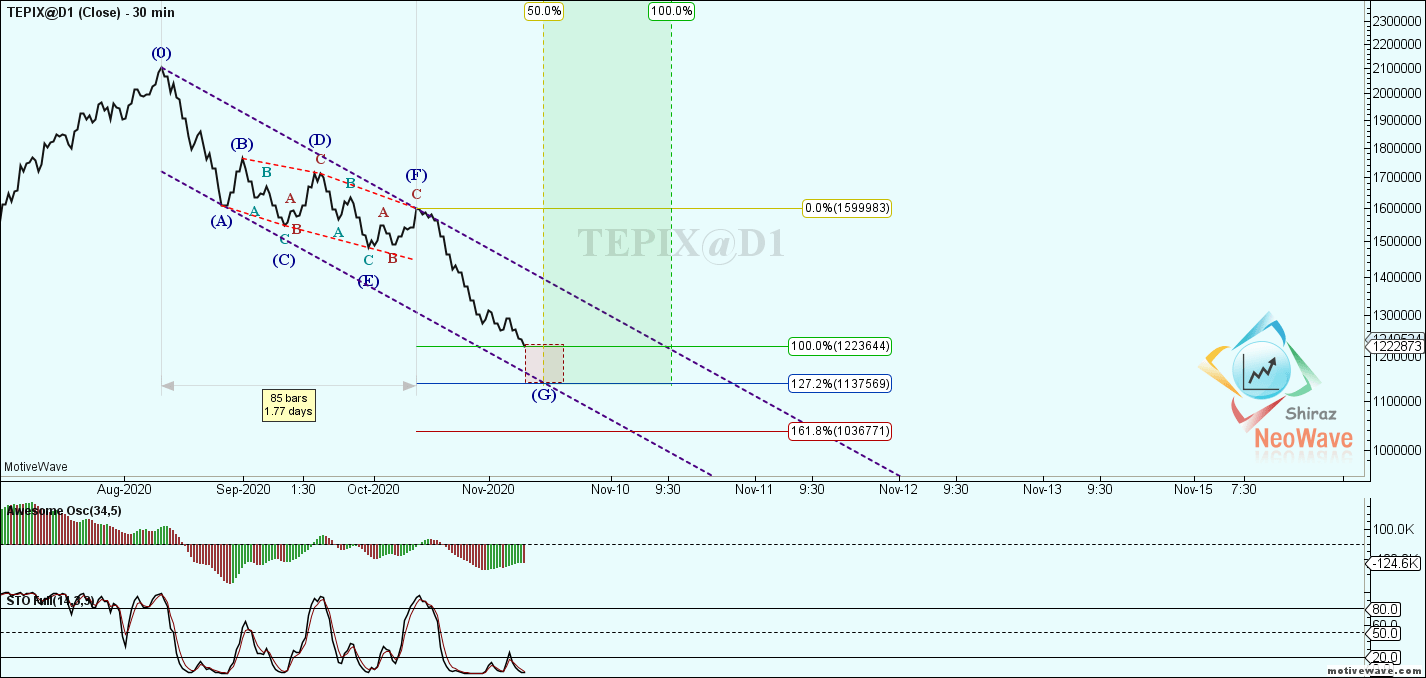

از نظر ساختاری موج F تا اینجا بیشتر شبیه یک الگوی دیامتریک می باشد. که البته باید در نظر گرفت دو تک موج آخر کش دیتا تا انتهای ماه ممکن است دستخوش تغییراتی شود. و احتمال تغییر ساختار وجود دارد. و در انتهای ماه بهتر می توان درخصوص ساختار این موج سخن گفت. اما جهت بررسی دقیق تر موج F به تایم پایین تر می رویم.

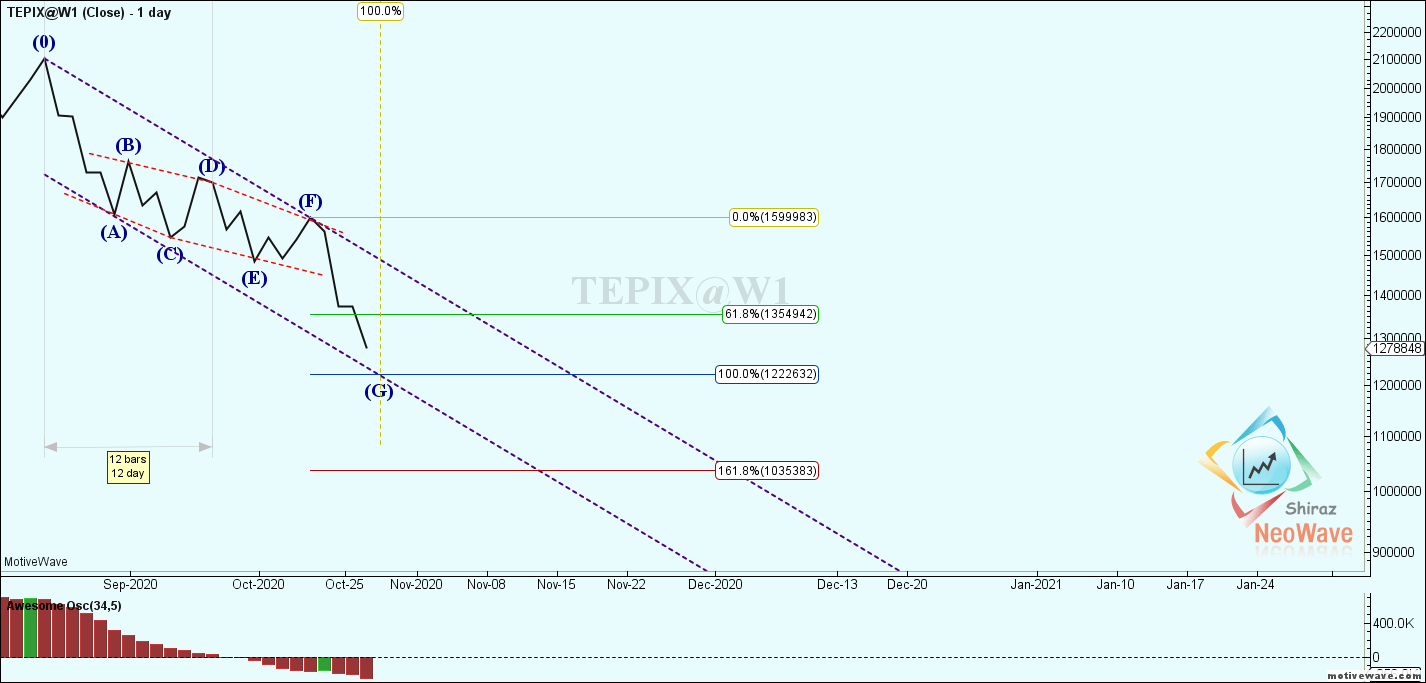

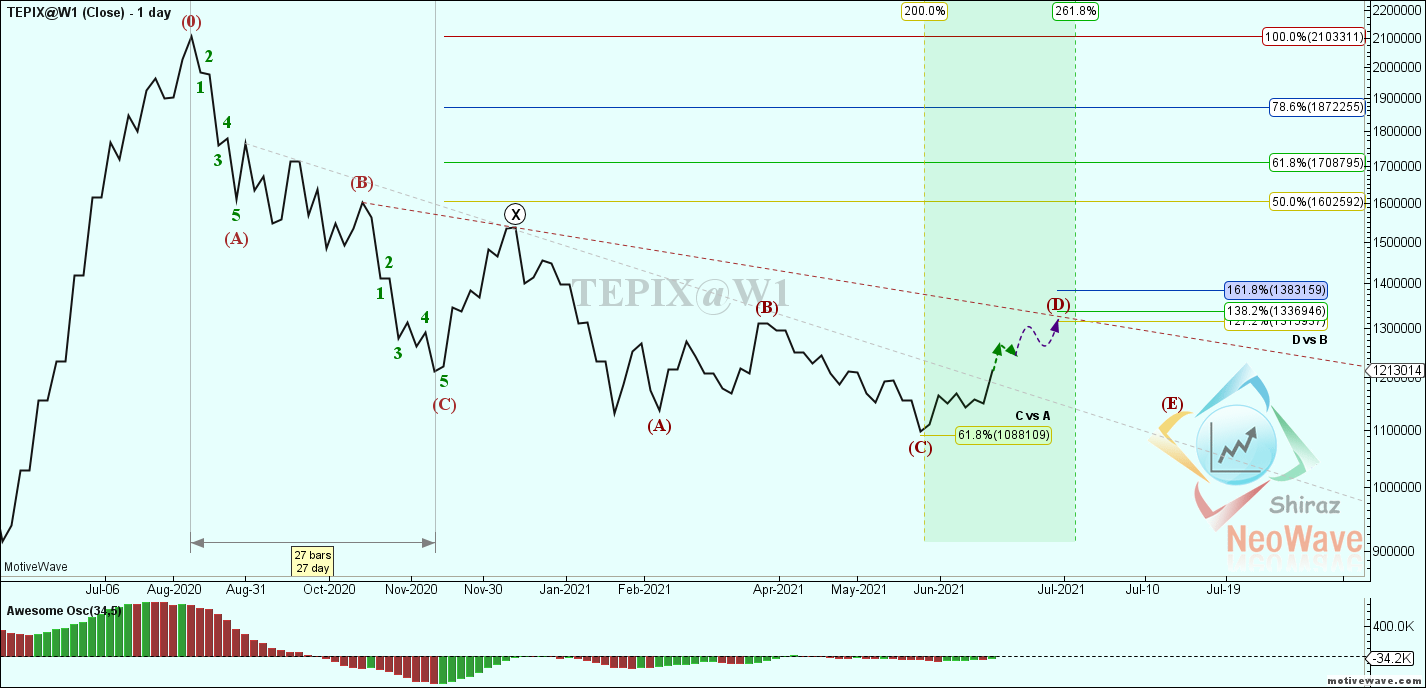

تایم هفتگی شاخص کل

تحلیل نئوویو در تایم فریم هفتگی شاخص کل نشان می دهد که موج F بصورت یک الگوی دیامتریک زیگزاگی دیده می شود. که الان در آخرین شاخه آن قرار دارد. از نظر قیمتی ایده آل ترین نسبت برای پایان این موج عدد 1220000 واحد می باشد. ولی از نظر تئوریک تا نسبت 1.618 از موج a یعنی تا 1030000 واحد نیز می تواند ادامه یابد. از نظر زمانی نیز 1-2 دو هفته آینده می تواند موج g از این دیامتریک به پایان برسد.

نکته بسیار مهمی که در اینجا وجود دارد اینست که در صورتیکه این دیامتریک روی 1220000 واحد به پایان برسد. بدلیل کانال بندی ایده آل به احتمال فراوان بعد از آن شاهد یک X موج خواهیم بود. و پس از آن یک تصحیح استاندارد دیگر ایجاد خواهد شد. که با توجه به اینکه در تایم بالاتر انتظار داشتیم کل موج F بین 1-3 ماه دیگر زمان صرف نماید. پس بهترین سناریو ایجاد یک الگوی مثلث است. که ضمن کف سازی و خاتمه به این الگو بخوبی زمان مورد انتظار را صرف خواهد نمود.

تنها در صورت شکست شارپ کانال آبی رنگ در 1450000 واحد و سپس شکست مقاومت 1600000 واحد می توان گفت موج F با همین الگوی دیامتریک زیگزاگی خاتمه یافته است.

تایم روزانه شاخص کل

تحلیل نئوویو در تایم فریم روزانه نیز دقیقا سناریوی تایم هفتگی تایید می گردد.

آپدیت تحلیل (1399/08/19)

همانطور که ملاحظه میفرمایید. شاخص امروز به مرز 1220000 واحد رسیده است. و می توان گفت محدوده 1220000-1137000 واحد ایده آل ترین محدوده جهت برگشت شاخص می باشد. چه از نظر ساختار امواج و چه از نظر قیمتی و زمانی محدوده بسیار مناسب و کم ریسکی ارزیابی می گردد. همچنین واگرایی در اسیلاتورها و اشباع فروش شدن آنها نیز در این محدوده بسیار پر اهمیت و تایید کننده الگوی شمارش شده می باشد.

اما همانطور که قبلا گفته شد باید به این نکته توجه کرد با توجه به کانال بندی ایده آل این الگو احتمال وقوع یک X موج بعد از آن بسیار بالاست. که می تواند حداکثر 61.8 درصد این الگو را یعنی حداکثر تا محدوده 1600000 واحد برگشت نماید. و پس از آن بایستی شاهد یک الگوی اصلاحی استاندارد دیگر باشیم. ( به احتمال زیاد مثلث انقباضی نامحدود).

تنها در صورت شکست شارپ خط پایینی کانال شاخص ممکن است تا نسبت 1035000 واحد نیز نزول نماید.

تایم هفتگی شاخص کل

طبق تحلیل نئوویو شاخص کل شکل شماتیک حرکت آتی شاخص می تواند مانند شکل زیر در تایم هفتگی باشد. البته بایستی دقت گرددکه پس از یک ایکس موج هر الگوی استاندار می تواند قرار گیرد. و ما در این نقطه بعنوان حدس اولیه الگوی مثلث را انتخاب نمودیم. قطعا پس از تشکیل موج اول و دوم از این الگو بهتر می توان درخصوص ساختار آن نظر داد. ( این نکته را هم توجه کنید اینکه یک تصحیحی در تایم هفتگی بشکل زیگزاگ و در تایم روزانه به شکل دیامتریک زیگزاگی دیده شود کاملا طبیعی است. و مهم ماهیت آنهاست که در هر دو تایم :3 می باشد.)

آپدیت تحلیل (1399/12/27)

سال 1399 با تمام فراز و نشیب هایش به پایان رسید. و شاخص کل که در ابتدای سال در حوالی 509000 واحد بود، در نهایت کار خود را با 1309000 واحد و بازدهی (155%) خاتمه داد.

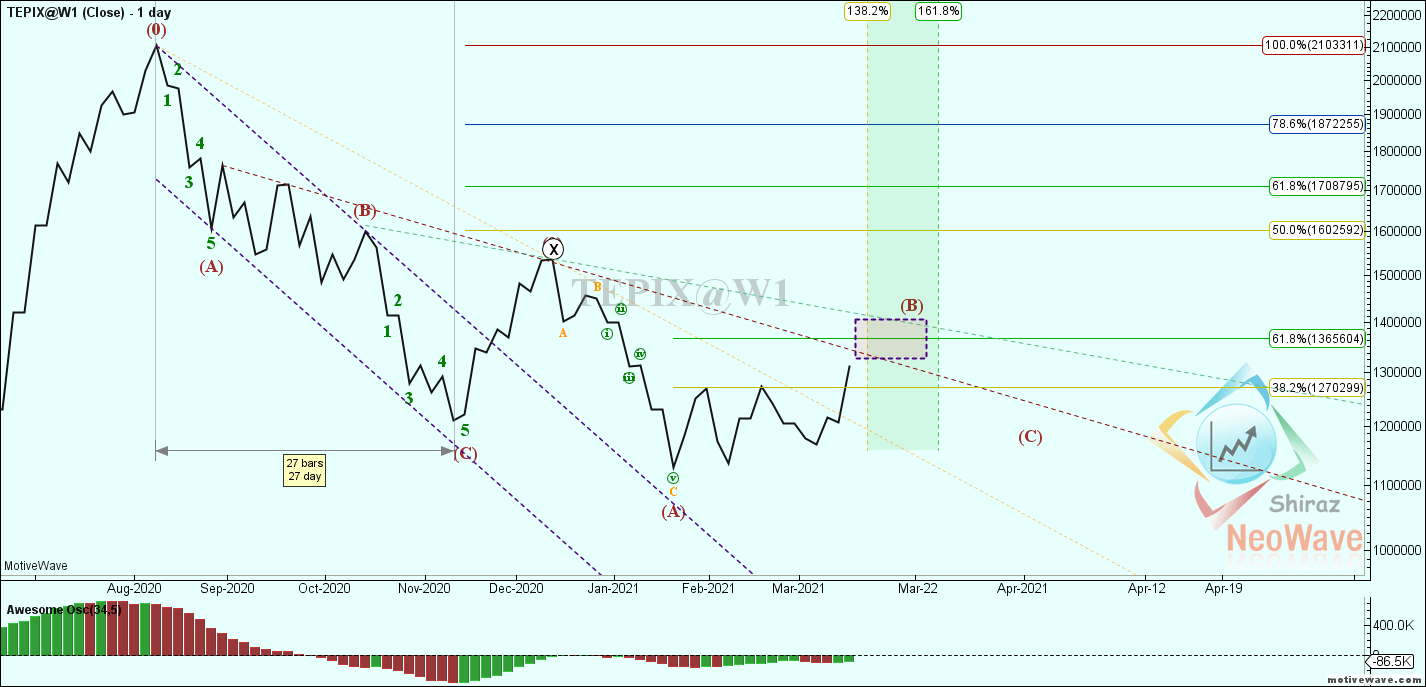

اگر نگاهی به تحلیل جامع نئوویو شاخص کل که در سال قبل ارائه شد بیاندازیم. بطور خلاصه در تایم شش ماهه ما با دو سناریوی دیامتریک پاپیونی و الگوی شتابدار روبرو بودیم. و شروع ریزش شاخص از 20 مرداد 99 را شروع کارکشن موج F یا 4 از دو سناریو مطرح شده می دانستیم. و عنوان شد که این دو سناریو از خیلی جهات می توانند شبیه هم باشند. از جمله اینکه هر دو یک الگوی نزولی و سپس یک الگوی صعودی (که سقف قبلی شاخص را می شکند.) خواهند داشت. اما تفاوت اصلی این دو سناریو نیز در تارگت و زمان موج F یا 4 بود. بطوریکه در سناریوی الگوی شتابدار انتظار صرف زمانی بیشتر و عمق بیشتری برای این کارکشن انتظار داشتیم.

پس از تحلیل شاخص در تایم 6 ماهه به بررسی بیشتر و دقیقتر کارکشن انتهایی در تایم هفتگی پرداختیم. و سناریوی یک دوگانه ترکیبی مطرح گردید. که اصلاح اول آنرا یک زیگزاگ (یا در بعضی تایم ها دیامتریک زیگزاگی) تشکیل می داد. و انتظار داشتیم پس از تشکیل X موج (از 1200000 تا 1500000)، شاهد الگوی اصلاحی دوم باشیم. و بعنوان حدس اولیه (با توجه به ساختار کارکشن های شاخص در سالهای قبل) یک مثلث انقباضی را در نظر گرفتیم.

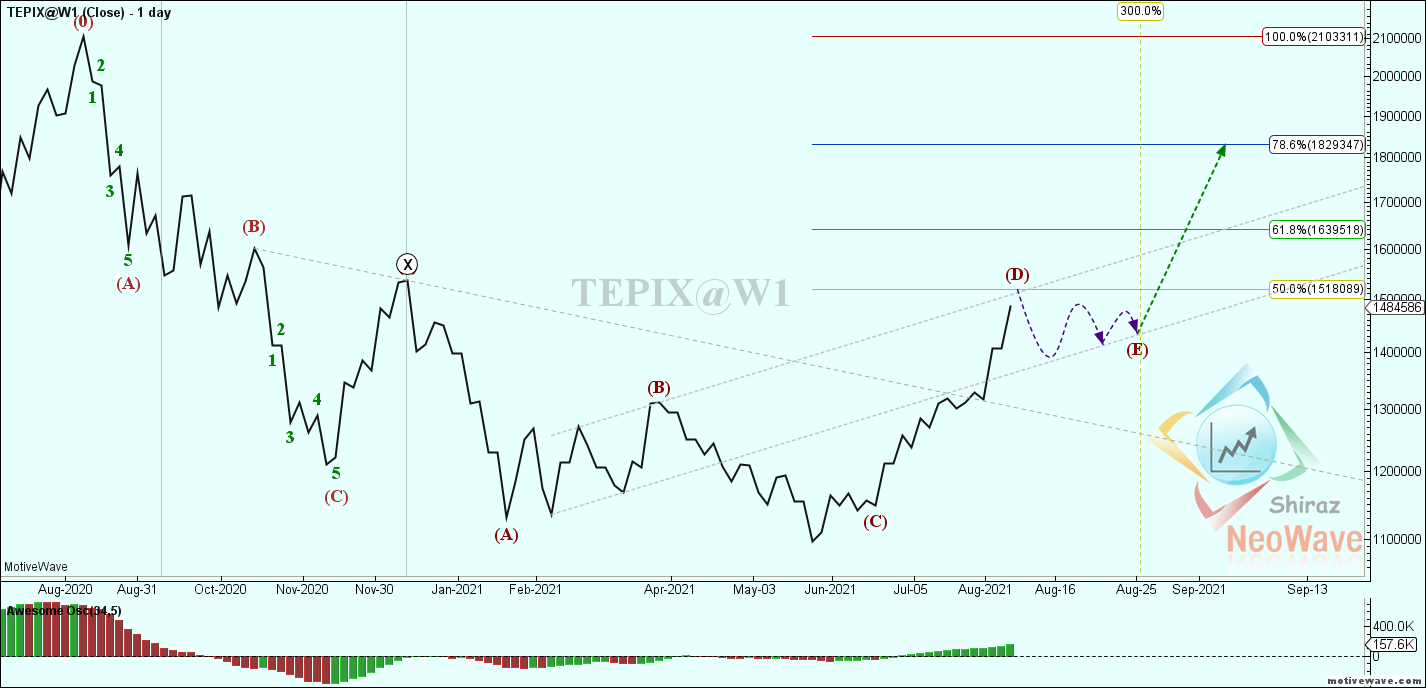

همانطور که در نمودار کش دیتای هفتگی زیر مشاهده می کنید. (در مقایسه با نمودار و تحلیل قبلی) تا اینجا مسیر حرکتی شاخص تقریبا مطابق انتظار در تحلیل نئوویو قبلی پیش رفته است. چیزی که مشخص است این کارکشن هنوز تمام نشده و ادامه مسیر را در سال 1400 خواهیم داشت. اگر همچنان الگوی پس از X موج را یک مثلث در نظر بگیریم، در حال حاضر در شاخه B از آن می باشیم. که از نظر ساختاری الگوهای زیادی از جمله فلت، دیامتریک یا سیمتریکال را می توان برای آن در نظر گرفت. ولی از نظر قیمتی عدد 1330000 واحد و یا 14100000 واحد می تواند نقطه خوبی برای پایان این الگو باشد.

با توجه به جو مثبتی که در آخرین روزهای سال در بازار شاهد بودیم و همچنین ساختار این موج صعودی در تایم های پایین ( روزانه و ساعتی) همچنان می توان حداقل تا تارگت اول امید به صعود در موج B را داشته باشیم. اما نبایستی فراموش کرد که پس از این موج B یک نزول جهت ساخت موج C خواهیم داشت. و طول آن موج تقریبا شکل الگوی ما را مشخص خواهد نمود. لذا در محدوده مشخص شده در نمودار بایستی بیشتر احتیاط کرد و استراتژی مناسب اتخاذ نمود.

در دید بلند مدت با توجه به صرف زمان زیاد در کل این کارکشن، احتمالات نسبت به سناریوی شتابدار بیشتر شده است. و اگر موج C نزولی این کارکشن موفق به شکست کف قبلی در 1129000 شود، سناریوی شتابدار قطعیت می یابد. آنگاه بایستی حداقل 6 ماه دیگر برای اتمام این کارکشن و شروع روند صعودی اصلی در قالب موج 5 صبر نمود. و آنگاه انتهای این کارکشن موج 4 در 1050000 – 870000 به پایان خواهد رسید. قطعا اتفاقات اقتصادی و سیاسی شامل ( انتخابات، توافق، نرخ ارز، تورم و سیاست های پولی و بانکی و غیره) در شکل گیری سناریوی اصلی تاثیرگذار خواهند بود.لذا فعلا نبایستی پیش داوری نمود و تا پایان موج B منتظر می مانیم.

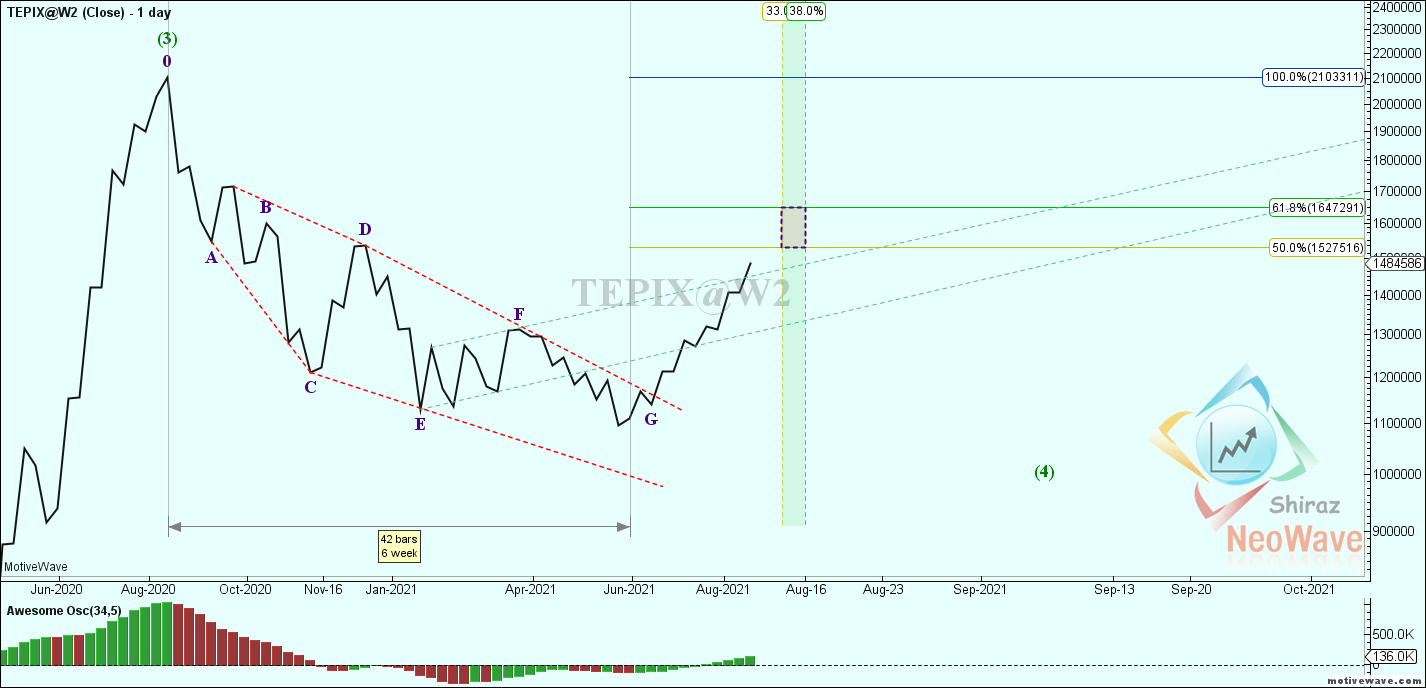

آپدیت تحلیل (1400/04/03)

در تحلیل قبل با دقت خوبی انتهای موج B از کارکشن دوم مشخص گردید و شاخص از عدد 1300000 واحد ریزشی تا 1095000 واحد را در قالب موج C تجربه نمود. با توجه به ساختار شکل گرفته و اینکه هر سه شاخه این کارکشن بصورت تصحیحی می باشد، انتظار داریم این الگو بصورت یک مثلث ادامه یابد. (دقیقا سناریویی که از ماهها قبل مد نظر بود یعنی یک دوگانه ترکیبی بصورت زیگزاگ + مثلث).

چیزی که احتمال این سناریو را بیشتر می کند اینست که موج C دقیقا نسبت 0.618 با موج A را رعایت کرده است. اما با توجه به صرف زمان کمتر توسط موج B نسبت به موج A انتظار یک مثلث انقباضی تناوب معکوس را باید داشت. در این مثلث ها موج C کوچکتر از موج A ولی موج D بزرگتر از موج B می گردد لذا کانال بندی بصورت همگرا نخواهد بود.

بهترین محدوده برای پایان موج D را می توان سطح 1315000-1337000 دانست. از نظر زمانی نیز 1-2 ماه آینده زمان مناسبی برای پایان این موج می باشد. این موج کاملا شارپ نخواهد بود و حرکتی صعودی ولی همراه با نوسان خواهد داشت. یکی از بهترین سناریوها برای ساختار موج D شاید یک زیگزاگ دوگانه یا دیامتریک پاپیونی خواهد بود.

در صورت ادامه صعود شاخص در هفته آینده و تایید این سناریو تقریبا دیگه می توان انتظار داشت که کف شاخص بسته شده باشد. و دیگر به زیر 1095000 واحد نخواهد رفت. و پس از این موج D یک موج E نزولی نهایت تا 1200000 واحد ولی زمانبر خواهیم داشت. پس از تکمیل موج D به بررسی دقیقتر موج E خواهیم پرداخت.

آپدیت تحلیل (1400/04/24)

مطابق تحلیل قبل شاخص با افت و خیز بسیار خود را به نزدیکی خط روند قرمز رنگ رساند. همچنان این شاخه را می توان موج D از یک مثلث انقباضی تناوب معکوس دانست. در هفته آینده اگر شاخص موفق به شکست شارپ محدوده 1311000 تا 1330000 واحد گردد می توان امیدوار بود که شاخه D تا سطح 1400000 واحد که نسبت 1.618 از موج B نیز می باشد صعود نماید. در حال حاضر با توجه به اینکه پس از ده ماه خروج پول از بازار، در هفته گذشته مجدد شاهد ورود پول حقیقی ها به بازار بودیم می توان به شکست سطح 1311000 واحد و رسیدن به سطح 1400000 واحد امیدوار بود. اما همچنان نیاز هست که رفتار بازار در هفته آینده پیگیری گردد.

پس از پایان این موج انتظار یک نزول کم اما زمانبر در قالب موج E از مثلث را داریم. که با توجه به انتهای موج D می تواند نسبت های متفاوتی داشته باشد. لذا پس از تکمیل موج D می توان انتهای موج E را با دقت بیشتری پیدا نمود. این نزول می تواند همزمان با کاهش قیمت دلار در بازار نیز باشد و در این محدوده احتمالا شاهد شیف بازار از سهام بزرگتر به سمت سهام متوسط و کوچکتر بازار باشیم. شاخص هم وزن نیز این سناریو را تایید می کند. انتهای این موج از نظر زمانی می تواند در مهر یا آبان ماه 1400 باشد.

در صورتیکه بازار مطابق سناریو مطرح شده رفتار نماید انتظار می رود پس از موج E شاخص صعودی تا 1700000 واحد تا پایان سال 1400 نماید. این تحلیل شماتیک حرکت شاخص تا پایان سال 1400 را نشان می دهد. قطعا با پیشرفت بازار نیاز به بروزرسانی تحلیل می باشد.

آپدیت تحلیل (1400/05/21)

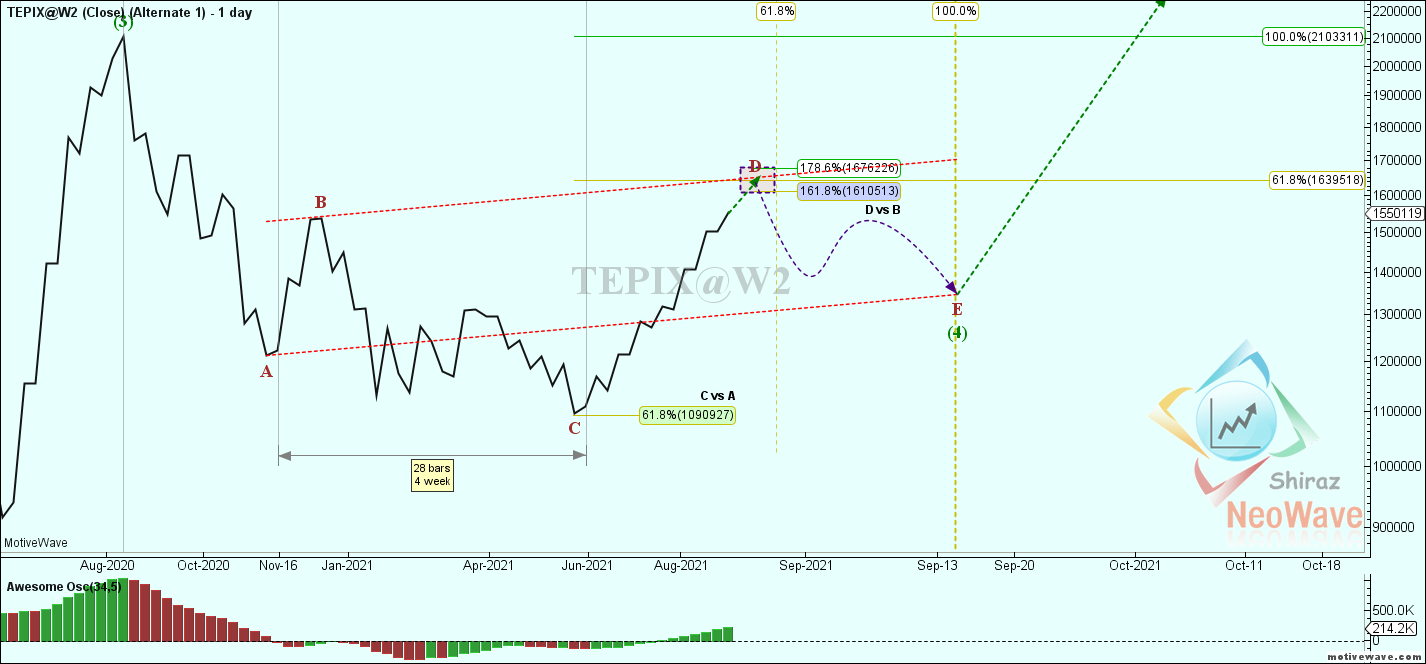

پس از تحلیل یک ماه قبل، شاخص به تارگت مدنظر رسید. و کمی نیز از آن فراتر رفت و به عدد 1484000 واحد رسید. اگر شاخص در هفته آتی نتواند سطح 1530000 واحد را بشکند، همچنان می توان سناریو مطرح شده در تحلیل قبل را درنظر گرفت. در اینصورت انتظار یک اصلاح 2 ماهه و تا سطح 1400000-1350000 در قالب موج E دور از ذهن نیست. اما با توجه به سرعت صعود در روزهای آخر هفته گذشته بایستی سناریوهای جایگزینی را نیز درنظر گرفت.

جهت سناریوی دوم از نمودار کش دیتای دو هفتگی استفاده می کنیم.

در صورت شکست سطح 1530000 واحد ، دیگر بایستی ساختار الگوی نزولی را بصورت یک دیامتریک الماسی در نظر گرفت که در حوالی 1100000 واحد به پایان رسیده است. در اینصورت شاخص می تواند تا سطح 1650000 واحد و حتی بیشتر نیز صعود نماید. درخصوص نحوه تجمیع الگو پس از قطعی شدن سناریو اصلی و میزان صعود آن، بهتر و بیشتر می توان سخن گفت. در هر دو سناریو می توان امیدوار بود شاخص دیگر به زیر 1300000 واحد نرود.

شاید مهمترین فاکتور تاثیر گذار در هفته های آینده در بازار نرخ ارز باشد. بطوریکه اگر مطابق تحلیل دلار روند صعودی دلار متوقف و حداقل به زیر 24000 تومان نزول نماید، احتمال سناریوی اول و عدم شکست 1530000 واحد در شاخص بالاست. اما در صورت عدم ریزش دلار و ادامه صعود بایستی به سناریوی دوم و تشدید صعود شاخص فکر کرد.

سناریوی دیگری که در این حالت (شکست سطح 1530000) می توان در نظر گرفت به صورت زیر می باشد.

در این حالت بدلیل صعود کند شاخه آخر می توان کل الگو را بصورت یک مثلث انقباضی تناوب معکوس درنظر گرفت. اینکه موج C دقیقا روی فیبوی 0.618 ایستاده است می تواند به تایید این سناریو کمک کند. در این صورت موج A یک زیگزاگ و موج C یک دیامتریک زیگزاگی می باشد. جالب اینجاست در این سناریو هم موج D بایستی در محدوده 1600-1640 واحد به پایان برسد. پس این سطح بسیار پر اهمیت می باشد و اگر در هفته های آتی بازار به این سطح واکنش نشان دهد، می توان انتظار داشت که اصلاحی در قالب موج E داشته باشیم.

این اصلاح می تواند چند ماه زمان صرف نماید ولی از نظر قیمتی دیگر به زیر 1250000 واحد نخواهد رسید. قطعا بایستی شروع این الگو شارپ باشد و در ادامه با حرکتی کند و نوسانی به صرف زمان بپردازد. طبق قانون منطق معکوس در نئوویو تعدد سناریو ها در وسط یک الگو کاملا طبیعی هست و هر چه به انتهای الگو نزدیک بشویم همه سناریو ها به یکی میل خواهد کرد.

آپدیت تحلیل (1400/10/02)

در آخرین تحلیل که حدود 5 ماه پیش ارائه گردید سه سناریو برای شاخص در نظر گرفته شده بود که هر سه نشان از نزول شاخص از حوالی 1600000 واحد را داشت. همانطور که انتظار می رفت شاخص در این مدت وارد یک کارکشن زمانبر گردید و تا حوالی 1288000 واحد پایین آمد. اکنون در آپدیت جدید می توان ادامه شرایط شاخص را در دو سناریو بررسی نمود.

سناریو اول (مثلث انقباضی تناوب معکوس)

در سناریو اول می توان کل کارکشن را بصورت یک مثلث انقباضی تناوب معکوس درنظر گرفت که موج 4 شاخص را به اتمام می رساند و پس از آن می توان انتظار صعودی در قالب موج 5 داشت. نسبت های دقیق فیبوناچی در این الگو را می توان نقطه قوت این سناریو دانست و شاید تنها مشکل آن کوچکی موج B باشد که نسبت به امواج دورنی موج C (که از یک درجه پایین تر هستند) کمی بایستی بزرگتر یا زمانبرتر می بود. اما بدلیل اینکه سایر قوانین خیلی خوب و دقیق تا اینجا عمل کرده است لذا فعلا این اولین و بهترین سناریو برای شاخص می باشد.

موج E از این مثلث چه از نظر زمانی و چه از نظر قیمتی در محدوده بسیار مناسبی واکنش نشان داده است و اگر در هفته آتی شاخص موفق گردد وارد کانال 1400 گردد با اطمینان بالا می توان گفت صعود شاخص شروع شده است. در این صورت اهداف این مثلث با توجه به بزرگترین موج مثلث (یعنی موج A) از 75% تا 125% این موج می باشد. که اعداد 1950000 تا 2580000 واحد را نشان می دهد.

اما قبل از رسیدن به این اهداف نیاز به پاس شدن پساالگویی مثلث می باشد. لذا بایستی در زمانی کمتر از 3 ماه شاخص خودش را به بالای 1640000 واحد (جهت بازگشت موج E و شکست خط روند B_D) و سپس 1820000 واحد (بزرگتر از موج D) برساند. در صورت پاس شدن این شرایط می توان به اهداف ذکر شده جهت مثلث کاملا امیدوار شد. از نظر ساختاری نیز انتظار داریم صعود شاخص در قالب یک حرکت شتابدار 5 موجی ادامه یابد. که قطعا ساختار درونی آن نیز با پیشرفت بازار برای تشخیص تارگت نهایی کمک کننده خواهد بود.

سناریو دوم (زیگزاگ موج B)

در این سناریو می توان کل نزول از سقف مردادماه 99 را یک دیامتریک و موج (A) نامید. در این صورت در حال حاضر در موج (B) هستیم که بصورت یک زیگزاگ (یا فلت) در حال گسترش است. در این صورت الان در انتهای موج B از (B) هستیم و می توان انتظار یک رشد حداقل 3 تا 4 ماهه در قالب موج C را داشت. موج C از نظر ساختار بایستی شتابدار 5 موجی باشد و اهداف آن می تواند از 100% موج A تا 161% آن باشد، که مقادیر 1840000 تا 2300000 واحد می باشد. قطعا با پیشرفت بازار و مشخص شدن ساختار درونی موج C می توان با دقت بیشتری در خصوص اهداف آن صحبت نمود.

آپدیت تحلیل (1400/12/25)

پیرو تحلیل دو ماه پیش، باتوجه به کش و قوس های مذاکرات، موج B ترجیح داد زمان بیشتری را صرف نماید. لذا با توجه به آپدیت نمودار شاخص دیگر تنها می توان سناریو یک موج B را در قالب یک سیمتریکال و (با احتمال کمتر یک دیامتریک) در نظر گرفت. از نشانه های اتمام این موج می توان به شکست خط روند نزولی میان مدت و شکست سطح 1340 واحد و افزایش ارزش معاملات به بالای 5 همت نام برد. لذا انتظار می رود شاخص سال 1401 را بصورت صعودی آغاز نماید و این صعود تقریبا تا تیر یا مرداد 1401 ادامه یابد.

از نظر قیمتی نیز حداقل سطح 1700 واحد و نهایتا 2280 واحد را می توان برای این صعود لحاظ کرد. با توجه به اینکه انتظار یک فلت (یا زیگزاگ) را داریم، پس ساختار موج C حتما باید شتابدار باشد. همانطور که می دانید الگوهای شتابدار یکی از بهترین الگوهای بازار هستند که پیش بینی آنها نیز راحت تر می باشد. جهت آشنایی با قوانین شتابدار ها می توانید ویدئوی مربوط به قوانین شتابدارها را ملاحظه نمایید.

تنها نکته مبهم در حال حاضر نقطه شروع موج C می باشد. بطوریکه اگر موج B را یک دیامتریک لحاظ کنیم، آنگاه باید شروع موج C را از کف درنظر بگیریم. که در اینصورت در پاس شدن حرکت پسا الگویی به مشکل بر می خوریم. اما با توجه به اینکه ممکن است حرکت پسا الگویی کل موج B توسط موج C پاس گردد و همچنین باتوجه به اینکه حرکت شروع شده از کف شارپ تر بوده و میزان برگشت کمی داشته است، لذا همچنان این سناریو باید یکی از گزینه ها باشد.

اگر هم موج B را بصورت نمودار زیر به شکل یک سیمتریکال بگیریم، شروع موج C از کفی بالاتر رخ داده است. که این مورد با پیشرفت بازار و مشخص شدن ساختار موج C براحتی قابل تشخیص است و در حال حاضر اهمیت چندانی ندارد.

در سال جدید و در این فاز صعودی می توان انتظار داشت سهام گروه های خودرویی، بانکی و پالایشی بازدهی بهتری نسبت به سایرین داشته باشند. همچنین باید گفت تنها در صورتیکه شاخص در سال بعد کانال 1300 واحد را از دست بدهد این تحلیل نیاز به بازنگری و تغییر دارد.

آپدیت تحلیل (1401/03/04)

مطابق انتظاری که در تحلیل قبلی داشتیم و در اوج ناامیدی سرمایه گذاران، شاخص از کف 1300 واحد رشدی را تا 1606 واحد ظرف 3 ماه تجربه نمود و تقریبا روی مسیری فلش سبز رنگ حرکت نمود. با توجه به اینکه ما انتظار یک موج C از فلت را داشتیم، الزامی بود که این موج به صورت یک شتابدار توسعه یابد. ولی در این نقطه و با شکست سطح 1585 کاملا مشخص شد که این موج صعودی شتابدار نیست. لذا مقتضی است تا مطابق شرایط فعلی بازار شمارش امواج را بروز نماییم.

همانطور که در نمودار هفتگی شاخص ملاحظه می کنید، با توجه به تصحیحی بودن شاخه صعودی می توان موج B از شاخص را بصورت یک مثلث خنثی با تناوب استاندارد در نظر گرفت. در این مثلث ها موج C بزرگترین موج بین امواج A و E می باشد و معمولا موج A و E با هم مساوی یا متناسب می باشد. لذا انتظار داریم شاخص ظرف 3 تا 6 هفته آینده وارد یک روند نزولی جهت تشکیل موج E از مثلث گردد.

در این صورت اولین تارگت این نزول را می توان سطح 1505 واحد دانست که حمایت بسیار محکمی است. در صورت واکنش شاخص به این سطح، اصلاح موج E بیشتر زمانی خواهد بود تا قیمتی. اما در صورتیکه این سطح شکسته شود اهداف بعدی 1470 یا 1390 واحد خواهد بود که نسبت 0.618 و 1.00 فیبوناچی موج E نسبت به موج A خواهد بود.

پس از این نزول انتظار رشد شارپی را در شاخص خواهیم داشت که اهداف آن پس از تکمیل موج E مثلث مشخص خواهد شد.

آپدیت تحلیل (1401/05/04)

شاخص به تارگت 1470 مشخص شده در تحلیل 2 ماه قبل رسید. الان نيز به سمت تارگت دوم در حال حرکت می باشد. اما با توجه به شرایط جدید بازار و ساختار امواج، علیرغم اینکه بازار بخوبی طبق تحلیل قبلی در حال پیشرویی است، بهتر است که یک سناریوی دیگر را نیز لحاظ کنیم.

همانطور که در نمودار کش دیتای ماهیانه زیر می بینید با توجه به عمیق شدن موج E فرضی در تحلیل قبل می توان کل این الگو را بجای یک فلت بصورت یک مثلث انقباضی تناوب استاندارد در نظر گرفت. نسبت دقیق 0.78 موج C نسبت به موج A، تفاوت های کم زمانی، شارپ بودن موج A نسبت به موج B و C نشانه هایی است که در حال حاضر ما را به سمت سناریو مثلث سوق می دهد.

در اینصورت می توان انتظار داشت که در موج D نزولی از این مثلث باشیم و این موج از نظر قیمتی تا محدوده 1380 واحد می تواند نزول نماید. از منظر ساختاری نیز خود موج D را می توان بصورت یک زیگزاگ دوگانه در این تایم در نظر گرفت که حدود 1 ماه دیگر نیاز به صرف زمان دارد. در صورتیکه شاخص به چنین محدوده ای برسد، نقطه بسیار کم ریسکی برای ورود به بازار خواهد بود. چرا که انتظار داریم یک موج E تا محدوده 1700-1800 واحد داشته باشیم. که این موج حداقل 4 ماه زمان صرف خواهد کرد.

تنها در صورت صعود شاخص به کانال 1500 و افزایش ارزش معاملات به بالای 5 همت در مرداد ماه 1401، می توان کف موج D را همان 1438 لحاظ نمود. در غیر اینصورت شاخص به سمت 1380 واحد حرکت خواهد نمود.

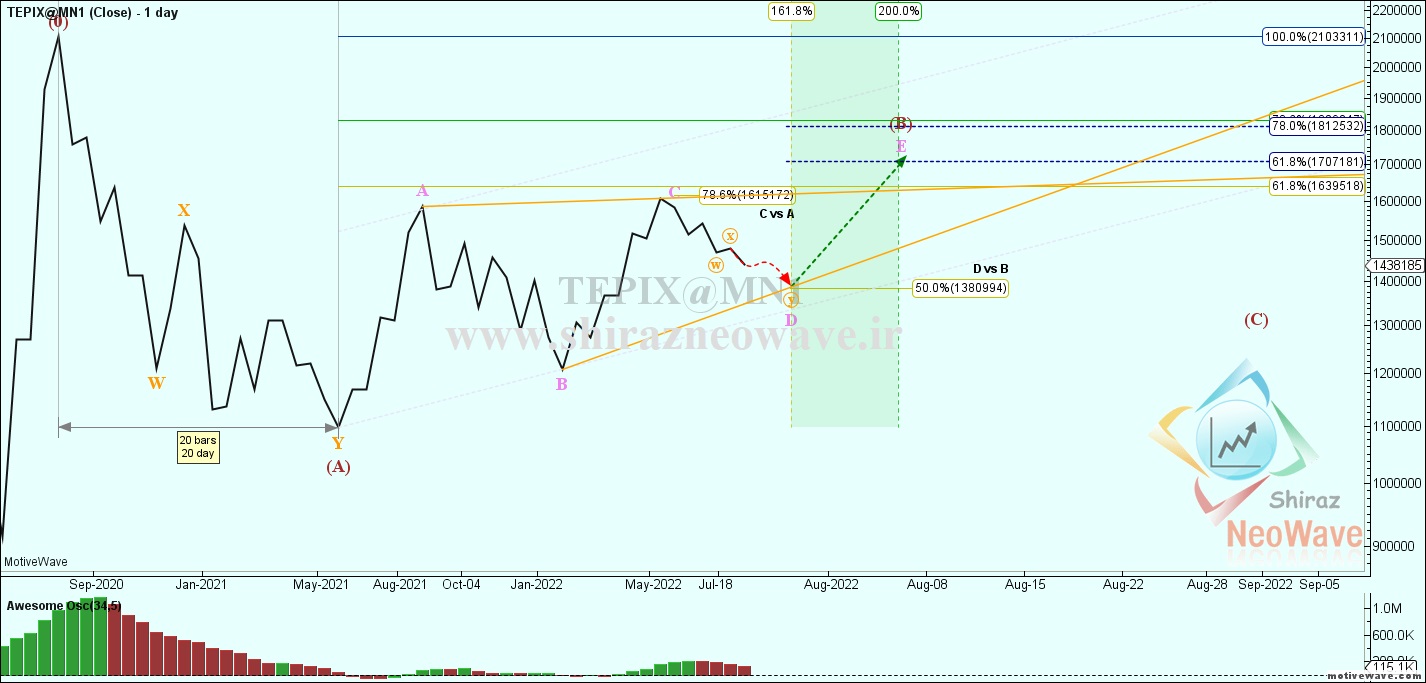

آپدیت تحلیل (1401/07/07)

مطابق انتظاری که در تحلیل قبل داشتیم، شاخص به نزول خودش ادامه داد و به سطح مد نظر رسید و حتی کمی از آن فراتر رفته است. با توجه به واقعیات فعلی و توجه به این نکته که موج (B) از این کارکشن تخت حتما باید حداقل تا 1640 واحد بالا بیاید، لذا بهتر است بجای سناریوی مثلث از یک دیامتریک برای موج (B) استفاده نماییم.

پس همانطور که در نمودار ماهیانه زیر مشاهده می کنید، موج D از این دیامتریک از نظر زمانی و قیمتی در منطقه بسیار مناسبی قرار دارد. لذا می توان تا قبل از پایان مهر ماه 1401 انتظار شروع موج صعودی E را داشت. موج D در حال حاضر از نظر زمانی دقیقا در 50% زمان دو موج قبلی قرار دارد و از نظر قیمتی در 61% موج B قرار گرفته است. البته باید به این نکته توجه نمود که از نظر قیمتی امکان نزول تا 1280 واحد نیز وجود دارد.

اگر ساختار درونی موج D نزولی نیز بخوبی فاکتور قیمت و زمان بود، بخوبی می توانستیم بطور دقیق نقطه برگشت بازار را پیدا نماییم. اما در معامله گری همیشه نیاز به پیدا کردن دقیق کف قیمتی نیست. مهم اینست که ما در حال حاضر می دانیم در نقطه بسیار کم ریسکی برای ورود به بازار سرمایه قرار داریم و تا قبل از پایان مهر ماه احتمالا شاهد برگشت بازار از محدوده 1333-1280 واحد خواهیم بود.

پس از شروع حرکت صعودی انتظار داریم ظرف 3-5 ماه شاخص خودش را حداقل تا سطح 1640 واحد بالا بکشد و حتی تا 1920 واحد نیز می تواند صعود کند که نقطه ایده آل تری نیز می باشد. پس با توجه به وضعیت بازارهای موازی می توان به این نتیجه رسید در نیمه دوم سال 1401 بازار بورس می تواند بازدهی بهتری نسبت به سایر بازارها ارائه نماید.

از اینجا به بعد بررسی نمودار خود سهام و گروه ها و پیدا کردن سهام پر پتانسیل تر اهمیت بالاتری دارد. همچنین جهت پیدا کردن نقطه دقیق تر برگشت می توان به نشانه هایی از جمله افزایش ارزش معاملات به بالای 5 همت، ورودی پول حقیقی مستمر به بازار، کاهش نرخ ریپو و بهره بین بانکی و …. دقت نمود. رسیدن شاخص هم وزن به محدوده 360000 واحد نیز از دیگر نشانه ای مهم برگشت بازار خواهد بود. (در حال حاضر این شاخص 392000 واحد می باشد.)

آپدیت تحلیل (1401/11/27)

پیرو تحلیل 5 ماه قبل، دقیقا مطابق انتظاری که داشتیم و علیرغم ریسک هایی که در آن زمان بر بازار سرمایه سایه افکنده بود، شاخص از محدوده مشخص شده حرکت صعودی خود را آغاز و تا 1693 واحد صعود کرد. تشابهات زمانی و کانال بندی خوب امواج باعث می شود همچنان ما بر سناریوی دیامتریک در موج B شاخص استوار بمانیم و تا زمانی که سقف 1700 شکسته نشود، قطعا این سناریو بهترین سناریو خواهد بود.

لذا همانطور که در نمودار کش دیتای ماهیانه ملاحظه می کنید الان در موج F از این دیامتریک می باشیم و انتظار داریم ظرف 3-4 ماه آینده شاخص کل اصلاحی تا محدوده 1330-1210 واحد انجام دهد. از آنجا که در دیامتریک ها انتظار روابط فیبوناچی قیمتی خاصی بین امواج وجود ندارد، پس ایده آل ترین سطح برای پایان موج F مطابق کانال بندی ایده آل اینست که کف قبلی در 1248 واحد شکسته شود. اما باید توجه کرد که الزامی برای این موضوع وجود ندارد و موج F می تواند در سطوح کمی بالاتر نیز به اتمام برسد. از نظر زمانی نیز چون 5 شاخه قبلی تشابه زمانی خوبی داشته اند، این موج می تواند نسبت به آنها خیلی زمانی کمتر یا بیشتر صرف کند. پس با علم به این موارد پیگیری هفته به هفته این موج بایستی مد نظر قرار گیرد.

در حال حاضر خروج مداوم پول حقیقی ها از بازار، کاهش ارزش معاملات از 10 به 3 همت و تثبیت روی این عدد، افزایش نرخ بهره بین بانکی، تلاش دولت برای مهار تورم، احتمال نزول در قیمت جهانی کامودیتی ها و …. همگی می توانند به این سناریوی نزولی کمک کنند. شاید مهمترین عواملی که می توانند جلوی ریزش بورس را بگیرد، نرخ تورم و بالا رفتن نرخ ارز باشد که فعلا دلار در محدوده 47500 تومان دارای مقاومت مهمی است و اگر در این نقطه اصلاحی هر چند کوچک و کوتاه مدت بزند، باز هم می تواند باعث افت بیشتر شاخص شود.

پس از اتمام این موج F نزولی که برآورد اولیه تاریخ اردبهشت یا خرداد 1402 را نشان می دهد، بنظر می رسد سهام به کف های بسیار خوبی خواهند رسید و اکثر سهامی که کارکشن آنها از مرداد 99 تا کنون شبیه یک دیامتریک بوده است با تبدیل شدن به یک سیمتریکال به نزول خود خاتمه خواهند داد. لذا سال 1402 می تواند نقطه بسیار مناسبی جهت سرمایه گذاری در بورس باشد و می توان انتظار بازدهی مناسبی را داشت.

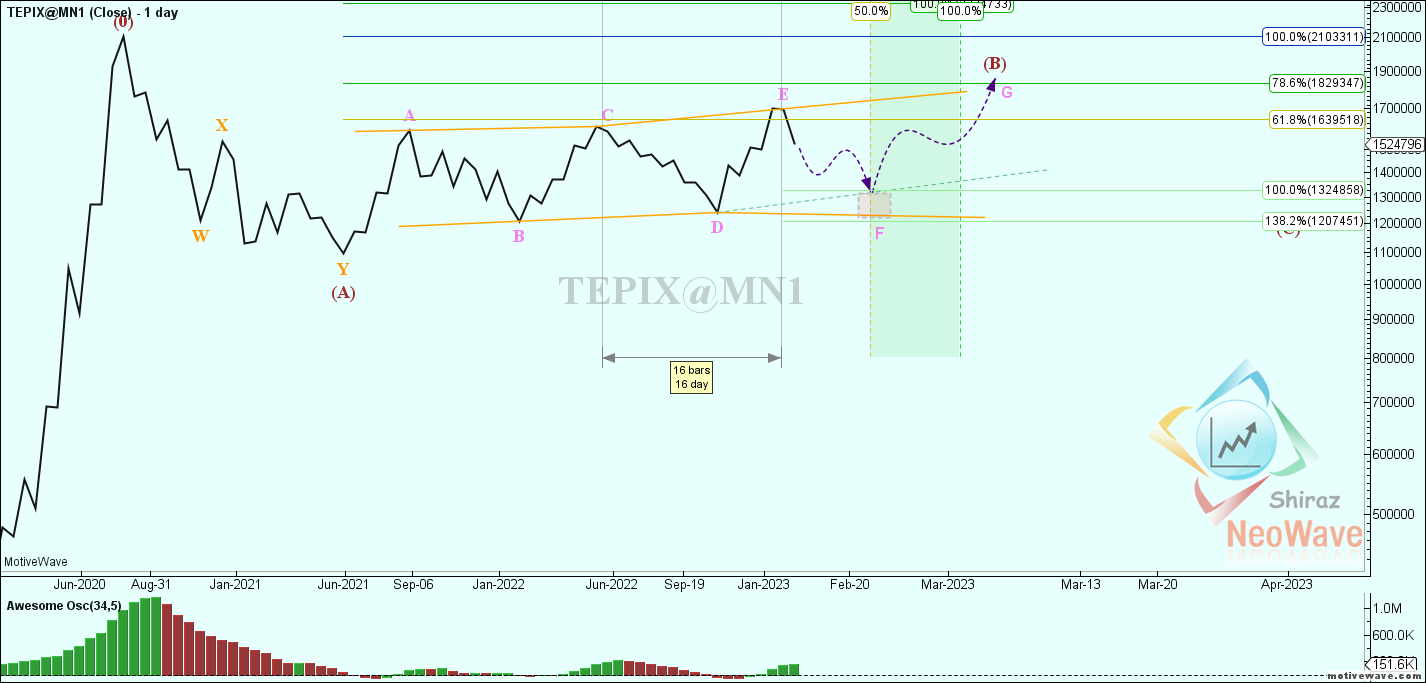

آپدیت تحلیل (1401/12/28)

با توجه به شکست سقف 1700000 واحد در شاخص کل نیاز است تا شمارش قبل را بروزرسانی نماییم. جالب است بدانید شاخص در ابتدای سال 1401 کار خود را با عدد 1360000 واحد شروع کرد و تا ابتدای اسفند ماه تنها به عدد 1530000 واحد (حدود 13% بازدهی) رسید و تنها در اسفند ماه با رشد تا سقف 1960000 واحد بازدهی 43% را به ثبت رساند. این نوع رفتار بیشتر تمایل بازارساز به ثبت یک رکورد در عدد شاخص را در پایان سال نشان می دهد مگر آنکه در سال 1402 نیز این روند با همین قدرت ادامه یابد.

از منظر موج شماری اگر مجدد نگاهی به شاخص بیاندازیم، همچنان الگوی دیامتریک (و حالا شاید هم سیمتریکال) خود نمایی می کند. پس علیرغم رشد خوب در شاخص در اسفند ماه 1401 همچنان بایستی شاخص را در موج E این الگو دانست که خود این موج نیز یک دیامتریک الماسی زیبا شده است. لذا می توان انتظار داشت از نیمه فروردین سال 1402 و از محدوده 1970000-2100000 واحد شاخص مجدد وارد یک اصلاح در قالب موج F گردد. این اصلاح بین 2 تا 4 ماه می تواند زمان صرف کند و از نظر قیمتی سطح 1600000 واحد محل ایده آلی برای انتهای آن می باشد. هر چند باید به این نکته توجه کرد که با توجه به رشد شارپ شاخص امکان اینکه انتهای F در اعدادی بالاتری نیز به اتمام برسد وجود دارد.

درصورت وقوع این موج اصلاحی می توان انتظار کاهش 15-20% در سهام را داشت و بنظر می رسد آن کف یک نقطه کم ریسک برای ورود به بازار در سال 1402 خواهد بود و می تواند بازدهی بسیار بهتری نسبت به سایر بازارهای موازی نصیب سهامداران نماید. از مهمترین ریسک های بازار در سال آینده باید به بحران و رکود در بازارهای جهانی اشاره کرد. بطوریکه تاکنون چند بانک آمریکایی دچار ورشکستگی شده اند و این امر می تواند باعث کاهش قیمت کامودیتی ها و تقاضای جهانی شود. که می تواند بر روی سود سازی سهام کامودیتی محور موثر باشد.

تنها زمانی این سناریو نیاز به بازنگری دارد که سقف 2100000 واحد خیلی شارپ شکسته شود. سالی خوبی در پیش رو داشته باشید.

امیدوارم مقاله “تحلیل جامع نئوویو شاخص کل” براي شما مفيد بوده باشد.

همچنین برای دیدن تحلیل های نئوویو بیشتر از بخش تحلیل سایت دیدن فرمایید.

با توجه به ماهیت آموزشی سایت شیرازنئوویو، کلیه تحلیل ها صرفا از منظر آموزشی ارائه می گردد. لذا به هیچ عنوان توصیه ای به خرید یا فروش نمی باشد.

ویدئو تحلیل جامع شاخص کل سال 1400

برای دریافت مطالب جدید می توانید در کانال تلگرام یا پیج اینستاگرام شیراز نئوویو ما را همراهی نمایید.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

سلام وقت بخیر.از استاد برادری یک سوال داشتم.اینکه اگه موج ۵ ما ترمینال شد و موج پنجم خود ترمینال ناقص شد در صورتی که موج سه سقف یک رو رد کرده باشه ولی موج پنجم ناقص نتونسته باشه سقف یک را رد بکنه میشه اصلا این رو ترمینال شمارش کرد؟

درود

بله بسیاری از ترمینال ها بصورت 5 ناقص هستند.

دروردبر استاد عزیز

استاد اگر امکانش هست توی سایت هم علاوه بر اینستاگرام تحلیل شاخص رو به روز کنید.با تشکر

درود بر شما

در تلگرام و اینستاگرام بطور هفتگی تحلیل ها آپدیت می گردد ولی در سایت با توجه به محدودیت های بصورت چند ماه یکبار و بیشتر تحلیل های بلند مدت ارائه می گردد.

سپاس از همراهی شما

سلام.

برای مشکل درجه که در الگو دیامتریک برای موج بی مطرح نمودید از لحاظ قیمتی موج بی بزرگتر از ریز موج فرضی سی شده هست.

درود

موج B نسبت به موج a از C از هر سه جنبه قیمتی و زمانی و پیچیدگی کوچکتر می باشد.

اما اگر سقف مرداد 99 شارپ شکسته شود این سناریو تنها گزینه می باشد.

درود مجدد.

برای موج بی ۳ واحد زمان صرف شده (خنثایی هم از بی)و ریزموج آ از سی ۲ واحد زمان.

برای سطح پیچیدگی هم موج B بسا موج ساده هست و موجC بسا موج پیچیده که هردو شامل ۱ واحد پیچیدگی هستند.

این مورد هم که عرض شد بخاطر این بود که در نمودار ترسیمی شما موج بی را با ریز موج آخر موج سی مقایسه نموده بودید و این طور بنظر می رسید که شما مشکل درجه را با ریز موج آخر بیان نموده اید.

با تشکر

درود

مشکل درجه در تایم های پایین تر واضح تر هست ولی بدلیل همین مواردی که شما در تایم ماهیانه فرمودید قابل پذیرش و اغماض می باشد و در صورت شکست سقف 2150 واحد سناریو یک دیامتریک تکمیل شده بهترین گزینه خواهد بود.

سلام آقای برادری

در کش دیتای ماهانه شاخص کل، بنظر شما امکانش هست که شروع الگو رو از سقف 1.530 میلیون آذر 99 گرفته و تا کف 1.240 آبان 1401 رو هم یک ترکیبی سه گانه با ایکس موجهای بلند درنظر بگیریم؟ معادل همین الگو در تایم شش ماه هم یک مثلث انقباضی باشد؟

باتشکر از شما

درود

خیر- در این صورت تکلیف موج نزولی از سقف مرداد 99 چه می شود؟ قطعا آنرا بعنوان بخشی از الگوی صعودی نمی توان درنظر گرفت.

موفق باشید.

با سلام خدمت استاد محترم امکان داره اصلاح فعلی رو در قالب یک مثلث در نظر بگیریم و لیبل موج E شما موج 1 باشه و اصلاح فعلی موج 2 و پس از اتمام شروع موج 3 ایا با توجه به ابر تورم در سال 1402 امکان ریزش فعلی سهام منطقی هست سپاس از راهنمایی شما

درود

خیر چون در مثلث های انقباضی موج A نمی تواند زمانی بیش از موج C صرف نماید.

سلام خدمت استاد محترم،،ببخشیددانجمن را پیدا نکردم و مجبور شدم اینجا سوال را مطرح کنم.. اگر بر فرض یک الگوی اصلاحی ، بر فرض زیگزاگ توسط موجی در زمانی کمتر از بزرگترین موج ان زیگزاگ، پسا ااگویی را پاس کند ولی زیر ۶۱۸ کل الگو اصلاح شده،میتوان ان موج را ایکس در نظر گرفت؟؟؟؟ و در کل هرگاه پسا الگوییی پاس شد ، ایا به این معناست که ان موج ایکس نمیباشد؟؟؟ با تشکر

درود

ایکس موج ها هم می توانند پسا را پاس کنند و هم می توانند پاس نکنند. پس اگر پاس نکند فقط می تواند ایکس موج باشد یا الگو هنوز تکمیل نیست. اما اگر پاس شد هر سناریویی امکانپذیر است.

لینک انجمن بصورت زیر می باشد:

https://shirazneowave.ir/forum/

موفق باشید.

سلام ممنون از شما

سلام استاد محترم نمیشه صعود فعلی رو موج ۵از یک از ۵ اصلی گرفت به شرط عدم عبور از ۱۸۰۰ممنون از پاسخ شما

با سلام خدمت استاد محترم نمیشه اصلاح شاخص رو بصورت ترکیبی دو گانه در نظر گرفت و موج اصلاح قبلی موج E بوده و الان شروع یک روند جدید یا احتمال دیگه موج اصلاح قبلی که آف نامگذاری شده بود موج چهار و موج فعلی موج پنجم به شرط صعود تا ۱۸۰۰ ممنون از راهنمایی شما

درود

فعلا تا زمانی که شاخص زیر 1820 واحد می باشد، همچنان همان سناریو دیامتریک یا سیمتریکال بهتر است و صرفا خود موج E بصورت یک دیامتریک الماسی در حال گسترش تا 1820 می باشد.

سلام آقای برادری عزیز

اصلاحی که از مرداد 99 شروع شده و تا الان ادامه داره رو دیگه نباید موج F از الگوی دیامتریک شروع شده از سال 97 دونست؟؟

منظورم تحلیلی هست که در تاریخ (1399/08/08) قرار دادین((اگر در جایی ذکر شده من ندیدم))

درود

آپدیت تصویر کلی و بلند مدت شاخص را خیلی وقت هست که در پنل آموزشی در قالب یک کارگاه موج شماری ارائه دادیم و بنظر می رسد یک الگوی دیامتریک سی ساله در سقف مرداد 99 به پایان رسیده و الان در یک X موج چند ساله می باشیم.

موفق باشید.

سلام جناب برادری عزیز

وقت عالی بخیر

به نظر شما میتونیم کل موج اصلاحی شروع شده از مرداد 99 تا الان رو در کش دیتای 6 ماهه بصورت یک دیامتریک در نظر بگیریم و موج اصلاحی شروع شده اخیر رو بعنوان موج G و پایانی اصلاح بدونیم؟

درود بر شما

اگر بخواهیم صرفا روی کش دیتای 6 ماهه موج شماری کنیم بله می توان یک دیامتریک گرفت که الان در آخرین شاخه نزولی آن هستیم. ولی در تایم های پایین تر بوضوح موج A از این دیامتریک بیشترین زمان را بین سه موج اول صرف کرده است لذا بهتر است فعلا این سناریو بعنوان آخرین سناریو باشد. چرا که ما می توانیم در کف این موج نزولی چه F باشد و چه G به خرید بپردازیم و پس از صعود شاخص به بالای 1700 درخصوص سناریوی نهایی تصمیم گیری کنیم.

موفق و پیروز باشید.

با سلام

به نظر یه تحلیل هست که از قلم افتاده:

میتونیم موج B شاخص رو به جای دیامتریک فلت بگیرم. که موج a آن تا 1580 بالا رفته و موج b اون به صورت دوگانه با x موج بزرگ هستش و الان در موج c فلت هستیم و اگه ریز موج های این موج c رو هم بررسی کنیم میبینیم شاخص تا الان هیچ قانونی از اینکه موج c شتابدار باشد رو نقض نکرده و الان در موج 4 از c هستیم.

ممنون از پاسختون:)

درود

اینکه بخواهیم حرکت صعودی شاخص را شتابدار بشماریم و الان در موج 4 باشیم کاملا امکانپذیر است ولی تنها راه برای این موضوع اینست که موج B بزرگ شاخص را بجای دیامتریک یک دوگانه بصورت فلت_ X کوچک_زیگزاگ بگیریم و الان در موج A از زیگزاگ باشیم. ایکس موج کمی از 0.618 ممکن است عبور کند که قابل اغماض می باشد.

موفق باشید.

مثل همیشه با یه پاسخ عالی سوپرایز کردید

🙏🙏

به نظرم این سناریو رو داخل پست و کانالتون هم عنوان کنید. احتمال این سناریو خیلی بالاتر هست با توجه به روند اکثر سهام بزار.

سلام استاد به نظرم هنوز این سناریو جدیدتون داخل این کامنت معتبر هست و شاخه a از زیگ زاگ رو تموم کردیم و الان در شاخه b از زیگ زاگ هستیم و احتمال زیاد جاری هم بشه و در نهایت یه موج c دیگه داریم تا B بزرگ شاخص تموم بشه.

درود

توجه کنید هدف از تحلیل شاخص، یافتن روند اصلی بازار هست. با توجه به ایجاد صعود دستوری از بهمن ماه و نزول دستوری الان عملا ساختار شاخص واضح نمی باشد. لذا فعلا توصیه میکنم از نمودار صندوق اهرم که ساختار واضحتری دارد استفاده نمایید. مشخص است یک اصلاح حداقل 3 ماهه آغاز شده است و الان در موج a آن هستیم که هنوز تکمیل نشده و احتمالا در سطح قیمتی 1900-2000 تومان در صندوق اهرم می تواند خاتمه یابد. این عدد برای شاخص کل می تواند حوالی 2050000-2150000 باشد.

شما ریزش شاخص از سال 92 تا 97 رو یک x موج گرفتید.

در حالی داخل سایت خودتون دو تا شرط براش گذاشتید

1-زمانش باید کمتر از حرکت قبلی باشه

2-قیمتش باید حداقل 138 درصد بزرگترین ریز موج قبلی خودش باشه.

من فک میکنم شرط دوم برقرار نیست پس چگونه x در نظر گرفتیم.

تشکر

درود

ایکس موج ها دو دسته هستند :

1- ایکس موج های کوچک که حداقل قیمتی ندارند و حداکثر باید 0.618 کل الگوی قبلی باشند.

2- ایکس موج هی بزرگ که حداقل 101% الگوی قبلی و حداکثر 161% الگوی قبلی هستند.

در اینجا ایکس موج کوچک داریم و مشکل قیمتی ندارد.

سپاسگزار می شوم که سوالات تخصصی رو از طریق انجمن سایت مطرح نمایید.

موفق باشید.

با سلام و تشکر بابت به اشتراک گذاری تحلیل ها

آیا این سناریو زیر بهتر نیست؟

صعود شاخص تا 1580 را A بگیریم و نزول تا 1240 را یک Bفلت و الان در شاخه C هستیم که میتواند تا سقف قبلی حرکت کند.

برای ریز موج B میتوان نزول تا 1290رو a از B گرفت و صعود تا1600 را b از B و نزول تا 1240 را c از B در نظر گرفت که قوانین زمانی رعایت شود.

با تشکر

درود بر شما

موج B فرضی شما که یک فلت در نظر گرفتید باید موج c شتابدار داشته باشد که قطعا موج نزولی تا 1240 واحد شتابدار نیست و قوانین آنرا پاس نمی کند.همچنین موج b از B زمانی کمتر از موج a از B صرف می کند که احتمال فلت بودن را کامل رد می کند.

موفق باشید.

ببخشید موج c از B رو چک نکرده بودم. 🙂 ممنون از پاسختون

موج a از B رو تا 1290 در نظر گرفتم اینجوری موج b از B زمان بیشتری نسبت به a از B صرف کرده است.

پس تنها مشکلش همون موج c از B میشه

نمیشه موج c از B فلت رو ترمینال در نظر گرفت و با این فرض از پاسخ نشدن زمان هاش صرف نظر کرد؟

خیر

سلام

به نظر موج b تمام شده و الان یک ۵ موج شتابدار از موج c رو هم طی کردیم که این ۵ موج موج۱ از c هست.

آیا این سناریو مشکلی دارد؟

درود

بله مشکل آن اینست که پسا الگویی موج B پاس نمی شود.

سلام و عرض خسته نباشید. آقای mahdie19 تحلیل شما یه احتمال خیلی زیاددرسته.دقیقا با تحلیل بنده همخوانی داره.

درود استاد

سپاس از زحمات شما

اصلاح شاخص از سقف سال ۹۹ تا کف ۱۰۹۰ در خرداد ۱۴۰۰ یک دیامتریک بگیریم و برگشت تا ۱۵۷۰ شهریور ۱۴۰۰ را x و بعداز اون تا امروز یک مثلث که داره آماده میشه جهت موج d ،، این سناریو امکانش هست؟

درود

پس ار X موج کوچک حتما باید کف آن شکسته شود که در شرایط نرمال و پس از گذشت 2 سال از ریزش و با توجه به تورم موجود، منطقی نیست شاخص مجدد 1090 رابشکند. لذا این سناریو قابل پذیرش نمی باشد.

موفق باشید.

سلام آقای برادری، ممنون بابت تحلیلهایی که میزارید

در آخرین تحلیل شاخص کل، موج (B) را یک دیامتریک در نظر گرفتین، سوال من این هست، نمی توانیم این موج را مثلث در نظر بگیریم؟

شما اظهار داشتین از آنجایی که کل اصلاح شاخص یک فلت هست الزاما موج (B) باید حداقل تا 1640 واحد بالا بیاید. سوال دوم این است که امکان ندارد شاخص کل به جای فلت، یک مثلث خنثی یا یک مثلث انقباضی تناوب معکوس بشود؟ که در این صورت دیگر الزامی وجود ندارد که موج (B) تا 1640 بالا بیایید و لذا الزام دیامتریک هم از بین می رود.

ممنون میشم راهنمایی بفرمایید

درود بر شما

اگر بخواهیم سناریوهای شما را در نظر بگیریم، موج A یک دیامتریک هست و موج B از مثلث شما باید یک فلت باشد و الان باید در یک موج C نزولی باشیم. که در اینصورت موج C پساالگویی موج B را پاس نمی کند. اگر هم بخواهیم فرض کنید که موج B از مثلث خودش هم مثلث باشد که زمان آن نسبت به موج A زیاد می گردد.

لذا فعلا سناریوی دیامتریک بهترین سناریو می باشد.

سلام

منظور شما از ارزش معاملات ارزش معاملات بورسی است یا بورس و فرابورس مجموعا؟

درود

مقصود مجموع ارزش سهام و حق تقدم در بازار بورس می باشد.

سلام آقای برادری. ممنون بابت مطالبی که به اشتراک میزارید. در تحلیل شاخص کل، موج D را در تایم هفتگی یک دیامتریک درنظر گرفتید که موج a اون در هرحالت بیشترین زمان رو بین سه موج اول الگو صرف کرده! از طرفی تا اینجای کار تشابه زمانی چندان قابل قبولی که در دیامتریک ها مرسوم هست رو شاهد نیستیم. با این شرایط بنظرتون بهتر نیست که از دیامتریک صرف نظر کنیم و با تشکیل امواج بیشتر دنبال تجمیع منطقی تری باشیم؟

درود بر شما

نکاتی که اشاره می کنید کاملا صحیح هست ولی فعلا بهترین سناریویی که با کمترین نقض قوانین میشه درنظر گرفت همین دیامتریک هست. قطعا با پیشرفت بازار و مشخص تر شدن ابعاد این پازل ممکن است تجمیع بهتری برای شاخص وجود داشته باشد ولی فعلا ما داریم سعی میکنیم گام به گام با این کارکشن پیش بریم و منتظر نشانه های برگشت باشیم.

با عرض سلام و خداقوت

آیا این تحلیل که اصلاح شاخص کل از مرداد ۹۹ تا الان را در قالب یک دیامتریک در نظر بگیریم که هم اکنون در موج f از آن قرار داریم نیز می تواند صحیح باشد؟

درود

ایراد این سناریو این هست که موج B از دیامتریک با امواج داخلی موج C مشکل درجه پیدا می کند. اما در صورتیکه این اصلاح فعلی تا محدوده ۱۴۰۰ واحد اصلاح نماید می توان دیامتریک را سناریوی بهتری دانست و از درجه موج B چشم پوشی کرد.

با عرض سلام و خسته نباشید.

برای درجه مگر نباید موج های متناظر را باهم مقایسه نمود.مثلا موج B را با b از C.نه اینکه B را با a از C ؟

درود بر شما

خیر همه امواج درجه کوچکتر را می توان با امواج بزرگتر چک نمود ولی معمولا بیشتر متناظر ها مهم می شوند.

سلام جناب برادری.در این سناریو که میفرمایید ،ینی اینکه کل حرکت اصلاحی شاخص رو دیامتریک بزرگ فرض کنیم . آیا اینکه قسمتی از ریز موجهای موج c خط کانال ac رو قطع میکنن ، ایرادی به تفسیر وارد نمیکنه ؟!

درود بر شما

خیر مشکلی ندارد. کانال بندی ها جزو نقاط تفکیک هستند نه قوانین الزام آور و بعضا خود آقای نیلی هم چنین استثناهایی لحاظ می کند. مهمترین مشکل سناریو دیامتریک بزرگ کوچکی موج B آن هست که از نظر درجه با امواج درونی موج C دچار مشکل می شود.

با عرض سلام.

در تحلیل کوتاه مدت شاخص کل در دیامتریک فرضی موج A بین سه موج اول بیشترین زمان را دارد این مشکلی ایجاد نمی کند.

درود

خیر در الگوی دیامتریک مشکلی ایجاد نمی کند.

ANSWER:

Unlike many questions in this section, this one requires little elaboration. No matter what pattern is forming (a standard Flat, Zigzag or Triangle, or a NEoWave Diametric or Symmetrical), wave-A can NEVER take the most time of those first, three waves.

https://www.neowave.com/qow/qow-archive-1075.asp?searchterms=SiTuation

درود

بله قطعا ما انتظار داریم وقتی یک الگوی جدید شروع می شود موج A آن شارپ باشد و بیشترین زمان را در سه موج اول صرف نکند ولی توجه کنید زمان در نمودار کش دیتا یک مبحث کاملا نسبی است. مثلا اگر نمودار شاخص را در تایم ماهیانه بررسی کنید زمان موج A با B و C برابر است که برای الگوی دیامتریک ایده آل نیز می باشد. همچنین باید توجه کنید این شاخص بورس ایران با مختصات خاص خودش می باشد. در این موج نزولی شاخص با توجه به اینکه موج B خیلی شارپ بوده بهترین حالت این بود که این موج X موج باشد ولی بدلیل برگشت بیش از 0.618 این سناریو منتفی است. لذا در حال حاضر این سناریو بهترین سناریو می باشد که تاکنون هم بخوبی و مطابق انتظار رفتار کرده است.

موفق باشید.

درود بی منتها و سپاس از تحلیل های زیبا

سلام جناب برادری

باتوجه به اینکه در تایم فریم ماهانهو هفتگی الگوی شتابداری موثقی برای صعود اخیر از کف 1.120.000 تا به الان قابل شمارش نیست و پیرو سناریو اول تحلیل 21 مرداد 1400( ترکیبی زیگزاگ مثلث)، میونیم بگیم که الگوی مثلث به صورت یک دیامتریک در حال توسعه هست؟ ( به غیر از موج e در بقیه امواج تشابه زمانی خوبی برقرار هست )

درود بر شما

خیر. چرا که الگوی اصلاحی قبل و بعد از ایکس موج باید تقریبا زمانی مساوی صرف کنند و یا نهایت الگوی بزرگتر 1.618 برابر الگوی کوچکتر زمان صرف کند.

اما یک سناریو دیامتریک بزرگ از سقف مرداد 99 می توان در نظر گرفت. بطوریکه همان زیگزاگ موج A و x موج موج B باشد و تا کف 1120000 واحد موج C و تا سقف 1580000 واحد موج D باشد و کارکشن 7 ماه گذشته موج E و الان در موج F باشیم. که در اینصورت سقف 1580000 نباید شکسته شود و باید یک ریزش در قالب موج E تا مثلا 1380000-1400000 داشته باشیم.

اما فعلا بهتر هست این سناریو آخرین انتخاب باشد و تا زمانی که در تایم روزانه یک شتابدار دوگانه با موج 5 ممتد امکان ظهور دارد، به این سناریو پایبند بود. بهترین نشانه حفظ کانال 1500000 توسط شاخص می باشد.

موفق باشید.

با عرض سلام و ادب خدمت استاد محترم

با توجه به آخرین دیدگاه و تحلیل شاخص کل در گروه تلگرامی .که تقریبا ورود به حرکت جدید واقع شده است و ظاهرا در مسیر تشکیل موج c از سیکل میانی .و در انتها اتمام موج (B) از سیکل بالاتر را داریم .خب با این حساب توانسته ایم بعد از حرکت شارپی که در مرداد سال 99 به اتمام رسید .بعد ان دو موج اصلاحی:

(A)..و…(B)…را شناسایی کنیم

1) در ابتدایی ترین حالت میتواند مقدمه ای بر یک فلت باشد .که در این صورت موج (C) بعد از ان نمیتواند مابین سه موج کوچکترین باشد پس حداقل زمان اصلاح موج (C) تقریبا ….نزدیک ده ماه شاید طول بکشد.

2) یا اصلاح به فلت قناعت نکرده و حالات بعدی مثل …مثلث یا دیامتریک و…..را داشته باشد.که رابطه زمانی ان هم بیشتر با موج (B) مرتبت خواهد بود .که با رابطه (61.8) مطرح خواهد شد که با کمی دقت حداقل زمان باز 7 الی 8 ماه هست و به بالا .

و اما سوال و نتیجه به نظر میرسد این مدت زمانها که حال ما حداقل هایش را در نظر گرفتیم .باز کمی مایوس کننده خواهد بود حتی شاید حوصله سرمایه گذاران میان مدت را هم از بین ببرد .آیا اتمام موج (B) را نقطه معقول برا خروج میدانید؟ (البته بجز کسانی که سرمایه گذاری دراز مدت دارند).

با تشکر

درود

بله

سلام استاد گرامی خسته نباشید

در مقاله آقای نیلی که خودتون هم در سایت گذاشتین در خصوص شرایط پسا الگویی دیامتریک گفته بود که موج بعد از جی باید خود جی رو زودتر برگرده و بزگتر از بی دی اف باشه اگه نبود ایکس موج هستش

حالا در جدیدترین تحلیل شاخص بعد از دیامتریک شما a در نظر گرفتین که طبق گفته های آقای نیلی باید باید ایکس موج در نظر گرفته بشه چون از موج دی سریعتر نیست

ممنون میشم نظرتونو بدونم

درود

لطفا پست #نکات آموزشی_تحلیل_شاخص در کانال تلگرام را در همین خصوص مطالعه نمایید.

با عرض سلام و ادب خدمت استاد محترم

و عرض تبریک سال جدید خدمت شما و اعضای محترم

و تقدیر و تشکر از بابت ارایه تحلیل هفتگی در مورد شاخص کل

فقط سوالی که به نظر میرسید با توجه به اخرین تحلیل در گروه تلگرام .که اخرین اصلاح رو به صورت دیامتریک لیبل زده شده و در سیکل بالا تونستیم موج B رو هم شناسایی کنیم .فقط تنها مورد بحث بر اساس نیو ویو و اموزش های حضرتعالی در دوره .ایا در این صورت حرکت پسا الگویی هم پاس شده ؟چون بعد از حرکت دیامتریک ما نشانه لازم برای پاس شدن حرکت پسا الگویی و حالت شارپ و مدت زمان کمتر برای شکستن خطوط روند و تاب قله قبل رو نمیبینیم…و از یک طرف این ساختار زیاد حس سیامتریکال هم نداره مخصوصا موج e که یکم ذهن رو از این ساختار دور میکنه.فقط تنها ذن که می ماند چقدر احساس میکنید گیر ایکس موج نیفتیم .؟ممنون و متشکر

درود بر شما

سال نو شما هم مبارک

همانطور که در تحلیل سایت هم عنوان شده انتظاری که برای پاس شدن حرکت پسا الگویی دیامتریک داشتیم پاس نشده است و همانطور که شما هم بدرستی گفتید موج e سیمتریکال خیلی ایده آل بنظر نمی رسد (هر چند قانونی را نقض نمی کند). اما همیشه در تحلیل در دنیای واقعی باید توجه کنید لحظاتی وجود دارد که همه چیز ایده آل پیش نمی رود و نیاز هست شما بعنوان تحلیلگر با الویت دادن به بعضی قوانین سعی کنید بهترین سناریو را درنظر بگیرید. در اینجا علیرغم پاس نشدن حرکت پسا الگویی، ولی ساختار حرکت اولیه کاملا شارپ هست و کارکشن پس از آن به 38% موج قبل هم نمی رسد و کانال نزولی نیز شکسته شده است. لذا همه این نکات ما را به این سمت سوق می دهد که پساالگویی دیامتریک را با کمی اغماض بپذیریم و اگر کل موج B در زمانی کمتر از تشکیل آن توسط موج c برگشت شود نیز درستی این استثنا ثابت می شود.

از نظر تئوری همچنان می توان سناریوی X موج را لحاظ کرد ولی با توجه به اخبار خوب فاندامنتال از مذاکرات وین و افزایش ارزش معاملات می توان امیدوار بود که سناریوی X موج اتفاق نیافتد. قطعا زمانی که 0.618 از این نزول برگشت شود عدم وجود X موج با قطعیت تایید می شود.

موفق باشید.

با عرض سلام و ادب خدمت استاد محترم

1)

اینکه در مورد اخبار خوب….هیچ وقت اخبار رو نمیشه دلیل تحلیل تکنیکال گرفت .چرا که بارها از افتخارات سبک الیوت این بوده که با وجود شرایط اقتصادی خاص تحلیل الیوت توانسته با کمال ناباوری شرایط را تحلیل کند و پیش بینی نماید که با اخبار متناقض بوده .

پس با همه احترام و استفاده ای که از مطالبت حضرتعالی کرده ام …اجازه بدهید تا این دلیلتان را قبول نکنم.

2)

در مورد حرکت شارپ فعلی …. حرکت شارپ در امواج قبلی هم بوده …صرفا یک حرکت شارپ نمیتواند دلیل باشد .همان اصلاح 38 درصد انتظار یک حرکت شارپ را براساس قوانین پیشرفته منطقی توجیه میکند …ولی دلیل برحرکت پسا الگویی نیست چون مولفه اساسی که زمان است کلا اثبات شده نیست .حتی قوانین امواج مفقوده هم اینجا وجود ندارد تا بعدا در صورت حرکت تایید شده ان را فرض کرد.

3)

به نظر حقیر یا همان لیبل زنی هفته قبل که سیامتریکال شده بود میتواند مد نظر باشد که خیلی علاقه مندم بدانم چرا حضرتعالی اون شمارش رو در اخرین تحلیل رد کردین .چون دلیل اثبات سیامتریکال بازه زمانی بوده که پاس شده و بازه قیمتی مطرح نیست…حتی نسبت به اصلاح قیمتی کم میتوان مومنتوم قوی را برای حرکت پسا الگویی داشت.دلیل رد کردن لیبل گذاری قبل رو اگر لطف بفرمایید ممنونم میشویم.

4)

یا باز همان گزینه ایکس موج رد شده نیست …اگر…اگر …به همین شمارش دیامتریک بسنده کنیم…

5)

آیا به نظر حضرتعالی امکان دارد حرکت صعودی فعلی موج h از سیامتریک باشد …چون هنوز تناسب زمانی با موج قبل به هم نخورده و ما در ادامه انتظار یک موج i را داشته باشیم و بعدا منتظر حرکت پسا الگویی شویم؟

با تشکر

با درود و احترام و عرض تبریک سال نو

۱-اگر متن آخرین تحلیل و کامنت های مربوطه را با دقت مطالعه کرده باشید دز هیج کجا سناریو سیمتریکال رد نشده است. قطعا ما در اینجا داریم تحلیل نئوویوی انجام می دیم و ملاک تحلیل قوانین نئوویو می باشد و اخبار و اطلاعات بعنوان تایید کننده و یا کمک به انتخاب سناریو بکاربرده شده است و ملاک اصلی تصمیم گیری نبوده است.

۲- در هیچ کدام از تحلیل ها سناریوی سیمتریکال رد نشده و همچنان پابرجاست و در آخرین تحلیل در سایت و در اخرین کامنت هم این موضوع عنوان شده است. در تحلیلی هم که در کانال تلگرام قرار گرفت نقطه شروع موج سی در دو نقطه فرض شده که موید سناریو سیمتریکال و دیامتریک می باشد.

۳- درخصوص سناریو ایکس موج هم در اخرین کامنت عنوان شده که از نظر قانونی این سناریو وجود دارد ولی با توجه به شرایط بازار، برای بنده این سناریو جزو اخرین گزینه ها می باشد. به همین ترتیب این سناریو که الان در موج h از سیمتریکال باشیم را هم بسیار ضعیف می دانم.

۴- توجه کنید ما باید همیشه همه سناریوهای ممکن را مد نظر قرار بدیم تا در بازار سورپرایز نشویم. بعضا در بازار ممکن است شرایطی پیش بیاید که یک کانال ساده حتی بیشتر از تحلیل پیشرفته به یاری ما بیاد. شکست کانال نزولی شش ماهه و افزایش ارزش معاملات به ۵ همت و توجه به این موضوع که اگر این صعود ایکس موج باشد حدود شش ماه دیگر باید موج y زمان صرف کند که باعث می شود هارمونی موج b نسبن به موج a برهم بخورد، همه این دلایل باعث می شود کهبرای من فعلا الویت با شروع موج سی باشد. قطعا حرکت بازار در هفته بعد خیلی تعیین کننده است چون اگر واقعا موج سی شروع شده باشد باید شاخص به بالای ۱۴۰۰ برسد

۵-در پایان نیز همانطور که همیشه عنوان شده این تحلیل ها صرفا از منظر اموزشی مطرح می شود و قطعا شما در انتخاب سناریو مد نظرتون مختار هستید.

موفق و پیروز باشید.

باسلام مجدد

واقعا ممنون از دقت و حوصله و..وقتی که برا اعضا پیج تخصیص میدین …با تشکر

سلام آقای برادری. باتوجه به اینکه صعود شاخص از سال 97 تا به الان بصورت کارکشن بوده و در چارت شش ماهه هم این صعود بزرگ رو دیامتریک در نظر گرفته اید، مسئله ای که هست اینکه موج f این دیامتریک ( یعنی از سقف دومیلیون تا به الان ) زمانی بیش از سه موج قبلیش صرف کرده و گویا همچنان نیز از نظر زمانی توسعه خواهد یافت. در اینصورت مشکل درجه پیش نمیاد؟؟ میشه گفت که الگوی بزرگ تر در سقف دومیلیون خاتمه پیدا کرده و هم اکنون در موج B یا X قرار داریم؟

درود

برای تایم شش ماهه دو سناریو درنظر گرفته شده است و یکی از آنها حرکتاب شتابدار هست. اگر ویدئو تحلیل رو ملاحظه بفرمایید خیلی وقت هست که احتمال بیشتر رو به حرکت شتابدار دادیم و تا زمانی که زمان موج 4 بیشنر از موج 1 تا 3 نشود برقرار است. تنها در صورتیکه موج 4 بیش از سه موج قبل زمان صرف کند باید حکم به اتمام موج قبلی داد.

با سلام و عرض ادب و احترام خدمت جناب آقای برادری عزیز

استاد یه سوال برام پیش اومده و اون اینکه مدتی هست که در تحلیل هایی که از شاخص کل ارائه میدین و زحمت میکشین در تلگرام جهت آموزش علاقه مندان به نئوویو قرار میدین 2 تا نسبت فیبوناچی ریتریس 61.8(17341154) و 78.6(1934940) هست که همواره روی چارت وجود داره و اتفاقا در تحلیل های جدیدی که از شاخص کل ارائه میشه نسبت 61.8(17341154) با نسبت 100 درصد پروجکشن موج A از B همپوشانی داره.سوال بنده اینه دو تا نسبت 61.8 و 78.6 ریتریس کدام مواج هستند؟ آیا ریتریس موج A بزرگ (دیامتریک) هستند چون بنده با هر ابزاری اندازه گرفتم به این اعداد نرسیدم

درود بر شما

ریتریسمنت مربوط به موج A بزرگ می باشد ( دیامتریک) اما این ریتریسمنت از قبل در تحلیل گذاشته شده بود و گویا کمی جابجا شده است و مقادیر 1647 و 1834 صحیح می باشد.

ممنون از توجه شما

درود

ممنون از پاسخگویی شما

با عرض سلام و ادب

جناب برادری شما فرمودین که

“دقیقا موج پس از موج G بزرگتر و سریعتر از همه شاخه های هم جهت در درون موج G خواهد بود. سپس، اگر حرکت پس از موج G بزرگتر و سریعتر از موج D، B و F دیامتریک باشد آنگاه دیامتریک یک شاخه از الگوی بزرگتر را خاتمه داده اشت.”

اما پس از دیامتریک در شاخص کل پساالگویی پاس نشده آیا نباید اولین موج بعد از دیامتریک رو x موج بگیریم؟

درود

اگر انتهای موج G را کمی بالاتر در نظر بگیرید مشکل پسا الگویی وجود ندارد. اگر موج پس از دیامتریک ایکس موج بود باید پس از آن به سرعت برگشت می شد. در حالیکه به کندی در حال برگشت است.

با عرض سلام

با توجه به اینکه موج ۴ زمانگیر شده امکان ممتد شدن موج ۵ وجود داره؟

درود

قطعا خیر. باتوجه به ممتد بودن موج 3 این امکان وجود ندارد. ضمن اینکه موج 4 تازه به اندازه موج 3 زمان صرف کرده که حداقل زمانی است و تا سه برابر موج 3 نیز می تواند زمان صرف کند.

سپاس قربان.

با توجه به اصلاح پنجاه درصدی موج سه توسط موج چهار، امکان ناقص شدن موج پنج وجود دارد؟

خبر. پس از موج 5 ناقص انتظار برگشت کل حرکت شتابدار را داریم. با توجه با ماهیت تورمی اقتصاد ایران چنین امری امکانپذیر نیست. مگر در صورت وقوع جنگ و …. لذا فعلا این سناریو مد نظر نیست

سلام میشه سناریو سومی هم در نظر گرفت که شاخص کل با شاخص هموزن مطابقت بیشتری داشته باشه

شاخص هموزن در حال ساخت یه دیامتریک پاپیونی هست که در آینده نزدیک ( احتمالا بعد یه ریزموج نزولی کوچیک دیگه که e رو تموم کنه) موج صعودی f رو شروع کنه شاخص کل هم بجای مثلث انقیاضی میتونه یه دیامتریک الماسی بزنه یعنی موج صعودی بعدیش f باشه تا کنتر از 1640 و یعد اون موج g رو داشته باشه

البته از اونجایی که شاخص کاملا دنباله رو سهم خودرو هست و خودرو پساالگویی بعد دیامتریک رو پاس نکرد و احتمالا داره x موج میزنه و بعد این x موج یه الگوی اصلاحی طولانی مدت داشته باشه احتمال سناریو دوم شما قوت میگیره قاعدتا تو این حالت شاخص بعد موج b یه اصلاح بیش از ده ماه در قالب موج cداشته باشه

با سلام و احترام

در سناریوی مثلث ریورس انقباضی برای شاخص کل، انتهای اکسپنشن موج C در محدوده 1288000 واحد قرار گرفته ولیکن در تحلیل شما در محدوده 1260000 واقع شده. آیا دیتاها با هم فرق دارن؟

سلام

درخصوص اکسپنشن درست می گویید و دیتای مفید کمی با ره آورد متفاوت است ولی سطح 1260 از طریق ریترس موج e نسبت به d هم بدست می آید و بدلیل نزدیکی به کف کانال انتخاب شده است. حتی با توجه به کف کانال بهتر است محدوده 1235-1260 لحاظ گردد.

با عرض سلام خدمت مهندس برادری

یک سوال در مورد تحلیل ویدئویی شاخص کل 1400 داشتم. آیا موج های 2 و 4 از موج 3 تناوب دارند؟

با تشکر از شما

درود بر شما

احتمالا اشاره شما به تایم 6 ماهه می باشد. توجه کنید در این تایم پیچیدگی نمودار خیلی پایین هست لذا نمی توان انتظار داشت حتی ریز موج ها هم ایده آل دیده شوند . اما اگر دقت کنید مختصر تناوبی از نظر قیمت با هم دارند که برای این سطح پیچیدگی قابل پذیرش است.

سلام وقت بخیر طبق ویدیو تحلیل شاخص که قبلا منتشر کردید شاخص از سال ۹۷ یک ۵ موجی شتابدار شروع کرده که ریزش سال ۹۹ موج ۴ هست طبق این سناریو بعد دیامتریکی که تا ۱۱۰۰ پایین اومد صعود بعدش تا ۱۵۸۰ یا باید موج یک از ۵ باشد که با قواعد زمانی موج ۴ نسبت به موج ۳ سازگار نیست و یا x موج باشد اما شما آنرا A لیبل زدید که با سناریو ۵ موجی تناقض داره آیا منظور شما موج A از x موج هست ویا سناریو شتابدار منتفی شده؟

سلام

این موج را موج b از B از 4 و کل موج 4 را بصورت فلت درنظر گرفته شده است. هر چند اگر این کارکشن سه چهار هفته دیگر طول بکشد و شاخص تا 1260 واحد نزول کند، قطعا سناریو مثلث بزرگتر گزینه بهتری خواهد بود.

سلام جناب برادری عزیز.

عرض درود و سپاس فراوان به خاطر تلاش های ارزشمند جنابعالی در جهت ارتقا دانش بورسی هم وطن های خود.

جناب برادری با توجه اینکه در کنال تلگرام اشاره فرمودید اصلاح شاخص از سقف 1580000 واحد تا کنون در قالب دیامتریک میباشد.آیا میتوان موج E از این دیامتریک به نظر الماسی را بر خلاف نظر جناب عالی از 1488000 واحد تا 1343000 واحد گرفت؟(هر چند که در این حالت زمان موج E زیاد خواهد شد ولی تا حداکثر دو موج با اختلاف زمانی بالا مجاز است) و در این حالت ما هم اکنون در موج F از این دیامتریک قرار داریم که طی چند روز آینده و در برخورد به سقف های قدرتمند پیش رو شاخص تا کف حدودی 1310000 واحد قابلیت نزول دارد.

با تشکر

درود بر شما و سپاس که ما رو همراهی می کنید.

بله دقیقا این اتفاق هم می تواند رخ دهد. در تحلیل هم اشاره شده که در صورت شکست 1407000 واحد دیامتریک تمام شده است. قطعا در یک پست تلگرامی نمی توان همه سناریو ها رو بیان کرد. لذا محتملترین سناریو بیان می شود.

موفق باشید.

سلام جناب برادری عزیز. وقت عالی بخیر

ببخشید جنابعالی توی تحلیل شاخص کل، وقتی که میخواهید طول موج c رو با فیبوناتچی اندازه بگیرید و از ابتدای موج E مثلث پروجکت کنید، فیبو رو از بیشترین تا کمترین مقدار قیمتی موج c رسم میکنید یا اینکه از ابتدای موج c تا انتهای الگوی موج c(که با در نظر گرفتن موج خنثی، موج c یک کف بالاتر به اتمام میرسه) رو محاسبه میکنید و محدوده 1.340 رو بعنوان 100% پروجکشن موج E نسبت به موج C بدست میارید؟

درود

تا کمترین مقدار موج C لحاظ شده است. البته عددش 1325000 می شود ولی با توجه به اینکه موج E نباید 100% موج C شود و بخاطر وجود خط کانال در 1340000 این عدد ملاک قرار داده شده است.

سلام ریزشی که شاخص از 1580 شروع کرده تا اینجا به شکل یه زیگزاک هست که در تابم ساعتی ریزموج 5 از شاخه c زیگزاگ باقی مونده تا تکمیل بشه که احتمالا تا محدوده 1460 نزول داشته باشه در برگشت اگر شاخص مقاومت 1600 واعظی رو پرقدرت بشکنه و بالای این عدد تثبیت بشه احتمالا این موج اصلاحی به صورت همین زیگزاگ تموم میشه و تریگر موج 5 بزرگ شاخص زده میشه

اما اگر این اتفاق نیفته این زیگزاگ شاخه A از یه الگوی اصلاحی بزرگتره که اگر از دیامتریک صرفنظر کنیم مثلث و فلت باقی میمونه با توجه به سرعت پایین این زیگزاگ به نظر شما میشه احتمال فلت بیشتر از مثلث باشه؟

سلام

اگر فرض را بر زیگزاگی که شما میفرمایید قرار بدهیم هنوز موج C تمام نشده است. لذا بایستی هفته بعد شاهد نزول بیشتر برای تکمیل موج C باشیم. بعد از آن می توان بهتر درخصوص الگوی این اصلاح صحبت کرد. قطعا اگر این زیگزاگ بخواهد موج A باشد، شاخه اول از یک مثلث نخواهد بود چون موج A در مثلث ها شارپ می باشد.

اصلاح اخیر به صورت دیامتریک الماسی شد و اگر اول هفته بعد ۱۴۱۰ بصورت شارپ شکسته بشه انتهای الگو تایید میشه

درود

بله درسته

سلام آقای برادری عزیز. وقت بخیر. باتوجه به آخرین آپدیت از شاخص که در تلگرام منتشر فرمودید و سناریوی مثلث انقباضی تناوب معکوس، آیا موج D بصورت افراطی رشد نکرده؟ موج D نسبت به B حداکثر چند درصد فیبو میتواند گسترش یابد؟

درود بر شما

موج D ایده آل اینست که 1.618 از موج B باشد اما حداکثر تا 2.618 هم می تواند باشد. که در اینجا دقیقا روی این عدد قرار گرفته است. واکنش عالی به اعداد فیبوناچی همواره در مثلث ها مشهود هست. لذا فعلا این بهترین سناریو می باشد تازمانی که قانونی نقض شود.

موفق باششید.

سلام استاد تحلیلتون رو خوندم و بسیار عالی بود

بنده یک سناریو دیگه برای شاخص در نظر دارم اونم این که موج A دیامتریک سه تیکه شده در اون صورت دیامتریک بسیار ایده ال میشه

موج A برابر موج g مبشه و موج c برابر با موج E میشه

نطر شما چیه این سناریو چه مشکلی میتونه داشته باشه ؟

https://s4.uupload.ir/files/%D8%B4%D8%A7%D8%AE%D8%B5_cr8e.jpg

درود و سپاس

شکل خوب و ایده آلی داره دیامتریک. اما باید واقعیات اقتصادی رو هم در نظر گرفت. با توجه به تورم موجود در اقتصاد و عدم گشایش های سیاسی بعید هست که اصلاح عمیقی داشته باشیم. لذا اگر این دیامتریک تمام شده باشه، حتی اگر بخواهد ایکس موج بزند باید عمیق تر از این میزان نزول نماید و از نظر زمانی هم زمان بسیار بیشتری صرف کند. لذا فعلا بهتر است کوتاه مدت تر کارکشن موجود بررسی گردد تا شرایط نمودار واضحتر شود.

موفق باشید.

بله دقیقا اگر این الگو باشه برای بورس خوب نیست چون میشه موج b یا x بعدش بیاد

پس شما هم موافقید زیاد نمیشه به این تحلیل خرده گرفت و ایرادی توش پیدا کرد از لحاظ تکنیکی و قواعد نئو ویو ؟

ولی به قول شما با واقعیت اقتصادی همخونی نداره

سلام و احترام

قبل از طرح سوالم تشکر میکنم از شما بابت پاسخگویی و جالبتر ، سرعت پاسخگوییتون…

میخواستم بدونم برای تعیین نقطه شروع شمارش در نئوویو چه قواعدی رو باید لحاظ کرد ؟ 🌹

درود بر شما

قطعا سوال شما رو در چند خط نمیشه توضیح داد. باید سوالات فنی خودتون رو از طریق انجمن سایت مطرح نمایید. اما به عنوان یک نکته کلیدی شروع شمارش معمولا جایی است که یک حرکت شارپ بزرگ در نمودار دارید که از همه کارکشن های قبلی بزرگتر و سریعتر هست.

موفق باشید.

سلام

ضمن تشکر ازشما بابت تحلیل مبسوط شاخص و عرض خسته نباشید.ابهامی برای بنده هست در مورد حرکت پسای دیامتریک.قبلا در منبع نسبتا موثقی اینطور خونده بودم که پسای دیامتریک باید از همه امواج همجهت با g ( یعنی a,c,e) بزرگتر باشه و بعد شرط بعدی که اگر از b,d,f هم بزرگتر بود …الی آخر …

اما توی مطالب شما که ترجمه حرف آقای نیلی هم بود دیدم که پسا ، باید از امواج همجهت با خودش در درون موج g ( یعنی فقط ریزموجهای g که با پساالگو هم جهتند ) سریعتر وبزرگتر باشه و بعد شرط بعدی و …

میشه در مورد قانون پسا الگوی دیامتریک راهنماییم کنید ؟

ممنون

درود بر شما

طبق گفته آقای نیل پسا الگویی دیامتریک سه مرحله دارد:

1-شکست خط روند D-F در زمانی کمتر از موج G

2-برگشت کامل موج G در زمانی کمتر از شکل گیری

3- حرکت پس از دیامتریک بایستی بزرگتر و سریعتر از همه کارکشن های درون دیامتریک باشد (یعنی امواج B,D,F)

موفق باشید.

سلام. ساختاری که برای موج b مثلث درنظر گرفتید ۵ موجی شبیه ترمیناله ولی ترمینال نمیتونه یه شاخه مثلث باشه. احتمالا مثلث خنثی درنظر گرفتید. آیا تو این شاخه بجز ساختار الگوی بزرگ مثلث که میدونیم شاخه ترمینال نمیتونه داشته باشه وجه تمایز دیگه ای هست که بشه این دو رو از هم تفکیک کرد؟

متظور اینه اگر این شاخه ۵ موجی رو بصورت جداگانه از بقیه شاخه ها داشته باشیم چطور میشه فهمید ترمیناله یا مثلث یا حتی زیگزاگ با x موج مفقود؟

سلام

موج B از مثلث را بصورت مثلث انبساطی درنظر گرفتیم که حرکت کند پس از آن نی ز آنرا تایید می کند. ترمینال ها از نظر ساختاری خیلی شبیه مثلث ها هستند ولی جایگاهشون کاملا متفاوت هست. یک ترمینال فقط در موج C یا 5 ظاهر می شود.

موفق باشید.

با سلام موج (D) از مثلث تا چه عددی بالا بیاید این سناریو فیلد می شود؟

درود

اگر سطح 1470000 واحد شکسته شود می توان گفت روند جدیدی آغاز شده است و دیگر در مثلث نیستیم.

سلام، وقت بخیر

در کارکشن فعلی شاخص کل، شاخه c از مثلث به نظر میرسه دیامتریک + مثلث هستش و در این حالت لگ d از حوالی ۱۱۴۷ شزوع میشه، در صورتی که ایچنین در نظر بگیریم تارگت های موج d به چه صورتی خواهند بود. مورد بعد اینکه سناریوی دیگه ای که برای شاخص کل طرح میشه تکمیل دیامتریک و شروع ایکس موج هست، باتوجه به تارگت های متفاوت و همینطور آینده متفاوت دو سناریو لطفا شرایطی که میشه اطمینان پیدا کرد با کدوم سناریو طرف هستیم رو بفرمایید.

سپاس

سلام

در نئوویو قانونی داریم به نام منطق معکوس. که می گوید وقتی در وسط یک الگو مخصوصا کارکشن ها هستیم با سناریوهای مختلفی روبرو هستید و شما نمی تونید با قطعیت به یک سناریو واجد برسید. اما هر چه به انتهای الگو نزدیکتر می شویم سناریو اصلی مشخص تر می شود. لذا در بخش های کارکشن بازار بایستی گام به گام با بازار پیش رفت. سناریوهایی که شما مطرح کردید مد نظر بنده هم هست اما فعلا این شمارش رو بهتر میبینم مگر اینکه 1400 خیلی شارپ شکسته شود.

موفق باشید.

یک سوالی که در مورد ایکس موج داشتم و در صحبت های گلن نیلی هم پیدا نکردم اینه که بعد از یک اصلاحی اگه ایکس موج بیاد قوانین پساالگویی اون اصلاحی قبلی باید رعایت بشه یا نه مثلا فرض کنیم اصلاحی قبلی با یک 5 موجی پایان در موج c پایان یافته باشه این ایکس موج باید اون موج c رو کامل برگرده و زمان کمتری هم ازش بگیره؟ البته میدونم که اگه اون اصلاحی قبلی یک الگوی پیچیده باشه که مثلا در موج آخرش یک سه موجی باشه صرفا اگه موج c آخرین اصلاحی رو برگرده کفایت می کنه

خودم فکر می کنم یک ایکس موج معمولا وقتی شکل میگیره قوانین پساالگویی موج اصلاحی قبلی هم رعایت می کنه نظر شما چیه؟

بله پساالگویی ایکس موج باید توسط الگوی بعد پاس بشه. که از نوع دوم تایید پسا الگویی هم میشه استفاده کرد. اما خود ایکس موج ممکن پسای الگوی قبلی رو پاس نکنه.

خیلی ممنون استفاده کردم

درود وقت بخیر

یک سوال غیر مرتبط با تحلیل بالا داشتم،حداکثر و حداقل زمانی که موج 2 و ایضا موج 4 در شتابدار ها می توانند صرف کنند چقدر می باشد؟

درود

موج ۲ و ۴ می توانند حداقل ۱۰۰٪ و حداکثر ۳۰۰٪ موج ۱ و ۳ زمان صرف کنند.

با عرض سلام و درود

ضمن تشکر از شما استاد گرانقدر که زحمت می کشید و هر هفته شاگردان خودتون رو در جریان تحلیل هاتون ار روند بازار قرار میدهید.

استاد عزیز در تحلیل اخیری که جنابعالی زحمت کشیدید در الگوی انتهایی به نظر نقطه انتهایی برای موج A مثلث صحیح نمیباشد چون در مثلث ها موج A نمی تواند بیشترین زمان را در بین سه قطعه اول داشته باشد.(در این حالت زمان موج Aبیشتر زمان موج B , C شده است)

دوم اینکه احتمال تشکیل مثلث انقباضی کانتر و یا مثلث انقباضی تناوب معکوس با موج D کوتاهتر از موج C نیز وجود دارد که در حالت مثلث انقباضی کانتر در ضورت برگشت از همین محدوده شاخص قابلیت نزول تا محدوده 1050 رو هم خواهد داشت.و به نظر جنابعالی خوشبینانه ترین حالت را در نظر گرفته اید.

با تشکر

درود و سپاس

1-در مثلث عنوان شده در تایم هفتگی زمان موج C بیشتر از موج A می باشد. توجه بفرمایید در نمودار کش دیتا زمان را بایستی با تعداد تک موج های هر شاخه درنظر بگیرید نه تاریخ تقویمی.

2-در مثلث تناوب معکوس موج d باید بزرگتر از موج B باشد که نسبتی هم که مشخص شده روی 1.27-1.38 درنظر گرفته شده است. در این حالت که قطعا موج E نمی تونه بزرگتر از موج C شود.

3-اگر هم مثلث انقباضی مستقیم درنظر بگیریم که بایستی از 1250 در هفته آتی شاخص برگشت کند و در این صورت هم موج E نمی تواند تا اون سطح نزول نماید. (ملاحظات دیگری هم در این خصوص درنظر گرفته شده است.)

موفق و پیروز باشد.

سلام عذر میخوام جناب مهندس فرمودین در آخرین تحلیلتون که ما در یک مثلث تناوب و معکوس انقباظی قرار داریم شاخص کل رو عرض میکنم.

اما تا اونجایی که بنده میدانم شرط اینگونه مثلث این هست که معمولا از لحاظ زمانی b کمتر از a باشه همچنین نسبت a و b معمولا ۳۸.۲ میباشد.که هیچکدوم از شرطها برقرار نیست

درود

در نئوویو قواعد به دو دسته قانون (Rules) الزام آور و خطوط راهنما (Guid Line) تقسیم می شوند. این دو موردی که شما اشاره کردید قانون الزام آور نیست. در واقع درست این هست که بگوییم ” اگر یک مثلث انقباضی تناوب معکوس باشد می تواند موج B زمان کمی صرف کند” این به این معنی نیست که حتما باید زمان کمتر صرف کند. درخصوص نسبت بازگشتی هم به همین صورت می باشد. معیار مهمتر اندازه موج D نسبت به موج D می باشد که در حال حاضر هم موج D بزرگتر می باشد.

موفق باشید.

سلام وقتتون بخیر

با این اپدیت جدیدتون از تحلیل شاخص کل آیا تحلیل دیامتریک بودن کل این اصلاح از مرداد 99 کلا فیلد شده باید در نظر گرفت؟ اگر نه که ممنون میشم نظرتون رو در این مورد بفرمایید.

درود بر شما.

در تایم دو هفتگی همچنان شبیه یک دیامتریک می شود شمارش که احتمال تبدیل به یک سیمتریکال می گردد. اما از نظر نوع حرکت و ساختار شبیه همین دو گانه مطرح شده می گردد.

سلام احتمال سناریو مثلث انبساطی غیرعادی رو نمیشه در کنار سناریو مثلث انقباضی تناوب معکوس در نظر گرفت؟

اگر انبساطی غیرعادی اتفاق بیفته موج e تا زیر ۱۰۵۰ هم میتونه بره

درود

در تمام مثلث های انبساطی موج C نمی تواند کوچکتر از موج A باشد.

سلام

تشکر از تحلیل خوبی که ارائه دادید، از نظر درجه موج ایکس با الگوی قبلش مشکل نداره؟، و اینکه دیامتریک فعلی (تا کف ۱۰۹۵) به سیمتریک توسعه پیدا کنه (موج H منطبق بر موج D تحلیل شما و موج I منطبق بر موج E)

درود بر شما

از نظر درجه مشکلی برای ایکس موج وجود ندارد. اگر ویدئو رو ملاحظه کرده باشید عرض کردم همیشه جهت بازار برای ما مهم هست. سیمتریکال مد نظر شما و دوگانه مطرح شده مسیر کاملا مشابهی دارند لذا تفاوتی نمی کند کداوم شمارش لحاظ گردد. هر چند معتقدم ایکس موج می تواند سناریوی بهتری باشد چرا که در تایم ماهیانه قبل از ایکس موج تنها یک الگو می توان شمارش نمود.

دم شما گرم. فقط سوالی که پیش میاد اینه اگر بر فرض شروع یک روند مثبت باشه و موج C یا 3 قرار باشه شروع بشه، موج فعلی نباید پسای ریز قبلی رو پاس میکرد؟؟ به نظر گزینه ی ایکس موج گزینه درست تری باشه.

اگر مقصود شما تحلیل تایم روزانه است. از تایید نوع دوم پساالگویی قابل پذیرش می باشد. اما بهترین کار این هست که در چند روز ابتدایی هفته بازار دنبال شود. چون اگر قرار بر ایکس موج باشد باید کف 1120 بسرعت بشکند.

سلام و عرض ادب

با توجه به موج شماری موج سال 92تا 97 یک ایکس موج است و ایکس موج ها الگوهای تصحیحی استاندارد را به هم وصل می کنند. با توجه به این موضوع حرکتی که از سال 97 شروع شده یک تصحیحی خواهد بود ولی باتوجه به تحلیل شما احتمال شتابدار بودن حرکتی که از سال 97 شروع شده را نیز مطرح کرده اید. آیا با توجه به تعریف ایکس موج این سناریو امکان دارد؟

درود بر شما

قطعا بعد از ایکس موج باید کارکشن استاندارد بیاد. و قطعا چون کارکشن قبل از ایکس موج تقریبا 30 سال بوده قطعا کارکشن استاندارد پس از آن 2 سال نخواهد بود. لذا این شتابدار (در صورت تایید) تنها می تواند شاخه اول از یک زیگزاگ باشد.

موفق باشید

با عرض سلام و احترام

ضمن تشکر از تحلیل جامع جنابعالی.در سناریوی شتابدار از سال 1397 به نظر میرسد که اندازه قیمتی ریز موج کشیده 5 از 3 کمی بزرگتر از موج یک اصلی میباشد که این مسئله از نظر آقای نیلی قابل قبول نیست.

در ضمن سناریوی دیامتریک جنابعالی با وجود زمانبر شدن موج F هنوز هم میتواند معتبر باشد چون همانطور که جنابعالی نیز میدانید دو موج از الگوی دیامتریک میتوانند خیلی کوچکتر و یا خیلی بزرگتر از بقیه امواج باشند.

درود

درخصوص اندازه موج 5 از 3 اشاره شما به مبحث درجه و اصل خود تعریفی است، که در اینخصوص صرف قیمت مطرح نیست و بایستی به زمان و پیچیدگی هم توجه کنید. (با توجه به اهمیت مبحث درجه بنده ماه ها با آقای نیلی مکاتبه کردم و پاسخ قطعی ایشون در این خصوص رو جویا شدم) لذا در این مورد از نظر آقای نیلی مشکلی وجود ندارد.

درخصوص دیامتریک با توجه به زمان زیاد موج F و کوچکی زیاد موج D (هم زمام هم قیمت و هم پیچیدگی) هم درجه گرفتن این دو کمی مشکل خواهد بود. هر چند در هر دو شمارش همانطور که در ویدئو عنوان شد جهت حرکتی یکی است و خیلی نوع لیبل در اینجا پر اهمیت نخواهد بود.

موفق باشید.

سلام. شما گفتید بعد اتمام موج نزولی فعلی شاخص که موج 4 اسم گذاری کردید باید انتظار یه موج 5 تا بالای 2 میلیون رو داشت. اکثر شاخص سازا مثل پالایشیا و خودرویی ها سه تا موج قبل شاخص 2100 رو مثل خود شاخص رفتن ولی تو اصلاح بعد از مرداد سطح 61.8 درصد موج 3 رو به پایین شکوندن یعنی دیگه موج 5 نخواهند داشت و در واقع صعود از سال 97 تا 99 شاخص سازا رو باید بصورت یک abc با c کشیده در نظر گرفت که تموم شد دیگه

وقتی شاخص سازا که شاخص رو میسازن، موج 5 نخواهند داشت چطور ممکنه شاخص موج 5 داشته باشه؟؟