تحلیل نئوویو شاخص S&P500 شماره (1)

در این مقاله قصد داریم چشم انداز شاخص S&P500 بورس آمریکا را مورد تحلیل و ارزیابی قرار دهیم. مثل همیشه سعی میکنم تحلیل از جنبه آموزشی و حاوی نکاتی مفید برای علاقمندان باشد. شایان ذکر است کلیه تحلیل های ارائه شده در سایت شیراز نئوویو صرفا جنبه آموزشی دارند. و کسانی که قصد سرمایه گذاری و انجام معاملات واقعی دارند بایستی با ریسک و تحلیل خود اقدام به معامله نمایند. چرا که جهت انجام معامله به دو فاکتور مهم دیگر (اصول مدیریت سرمایه و استراتژی معاملاتی) بغیر از تحلیل نیاز هست. که ما در اینجا بدان ها نمی پردازیم.

توجه بفرمایید این تحلیل بطور کامل توسط شخص آقای گلن نیلی انجام شده است. و ما در سایت شیراز نئوویو کار گردآوری و ترجمه آنرا انجام داده ایم. از آنجا که اینگونه تحلیل ها ضمن اینکه چشم انداز خوبی از بازار بورس آمریکا به شما خواهد داد. (که تاثیر فراوانی برروی همه بازارها در دنیا دارد.) همچنین کارگاه عملی موج شماری بسیار خوبی نیز محسوب می گردد.

شاخص S&P 500 چیست؟

شاخص S&P 500 مخفف عبارت Standard & Poor’s 500 است. این شاخص بر اساس ارزشگذاری ۵۰۰ شرکت بزرگ و فعال در بازار سهام آمریکا محاسبه میشود. S&P یکی از مهمترین شاخصهای سنجش عملکرد کلی بازار بورس و اوراق بهادار آمریکا محسوب میشود. و با شاخصهای Dow Jones و Nasdaq متفاوت است.

شاخص S&P 500 نشان دهنده نقش صنعت در اقتصاد است. از جمله بخش های تاثیرگذار بر این شاخص عبارتند از. فناوری اطلاعات ( 17/8 ٪)، مالی (15/1 ٪) ، انرژی (12/7٪) ، صنایع (11/3 درصد) ، کالاهای اساسی مصرفی ( 10/6 ٪) ، کالا های اختیاری مصرفی ( 10/6٪) ، مواد (3/7٪) ، خدمات رفاهی ( 3/4٪)، خدمات مخابراتی ( 3/1 ٪).

تفاوت های شاخص S&P 500 و دیگر شاخص های بازار سهام

شاخص S&P 500 پس از Dow Jones Industrial Average که از شناخته شده ترین شاخص های جهان است، بزرگترین شاخص سهام آمریکا است. قیمت سهام 30 شرکت که بهترین وضعیت صنایع خود را نشان میدهند از عوامل تعیین کننده این شاخص است. از جمله سهام DJIA که حدودا یک چهارم از کل بازار سهام ایالات متحده را در دست دارد. در بخش تکنولوژی شاخص S&P 500 نسبت به نزدک (NASDAQ) سهام کمتری دارد. با این حال تمامی این شاخص های سهام نوسانات مشابه دارند. به طوری که تمرکز بر روی یکی از این شاخص ها، ما را نسبت به تغییرات بازار سهام مطلع میسازد.

شاخص S&P 500 در سال ۱۹۵۷ توسط Standard & Poor’s که یک شعبه از McGrowHill بود، راهاندازی شد. در حال حاضر مالکیت آن را شاخص S&P Dow Jones بر عهده دارد. که یک سرمایه گذاری مشترک بین مک گرو مالی مک گرو هیل ، گروه CME و News Corp (صاحب داو جونز) است.

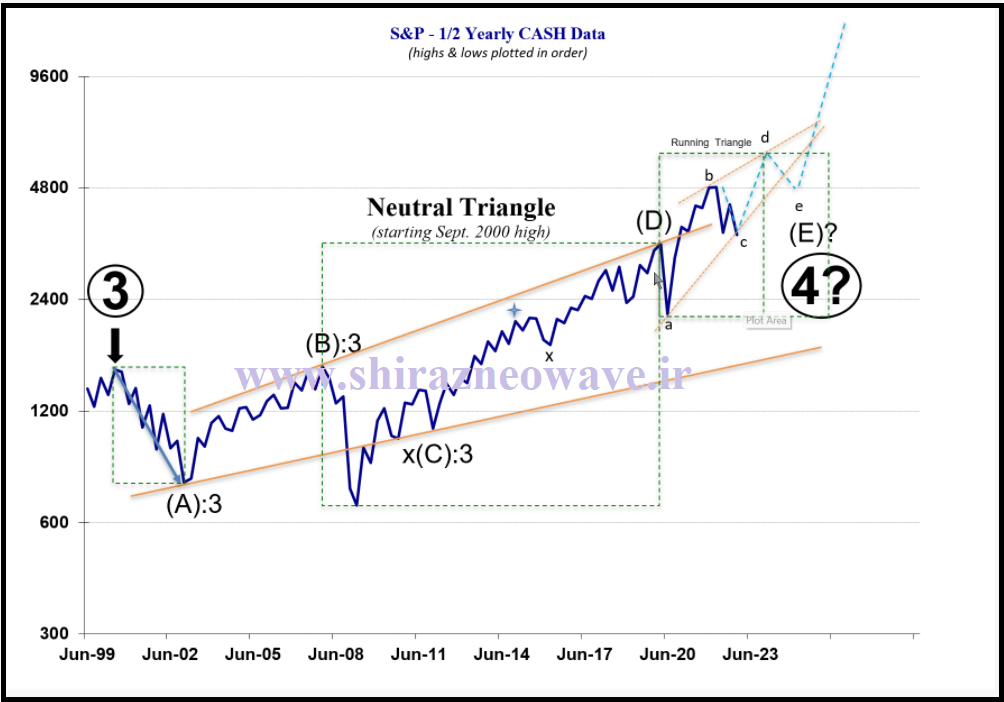

تحلیل بلند مدت

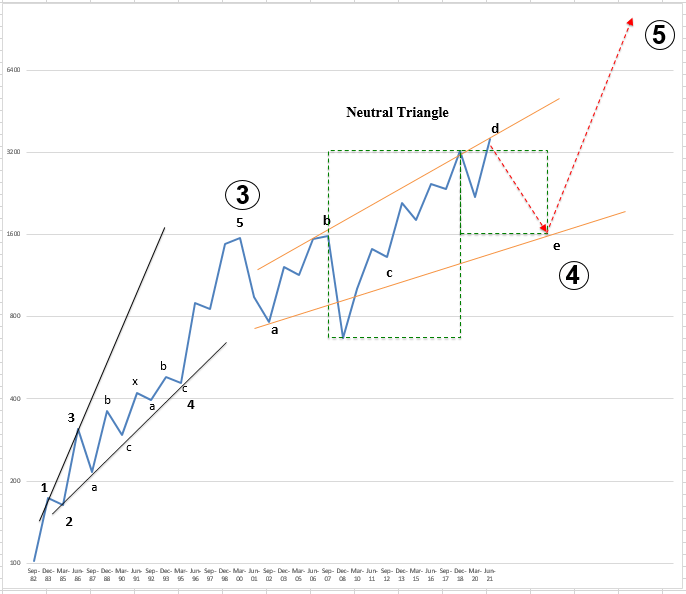

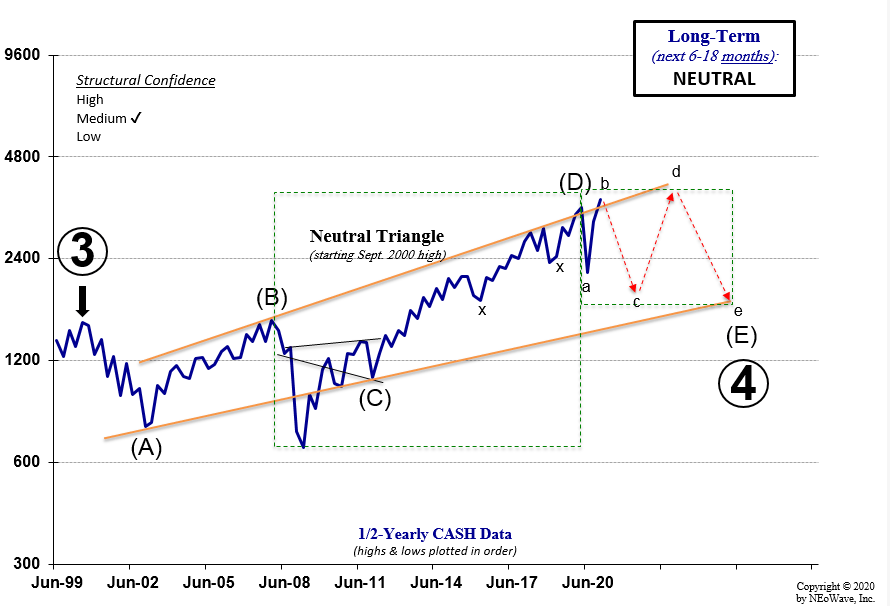

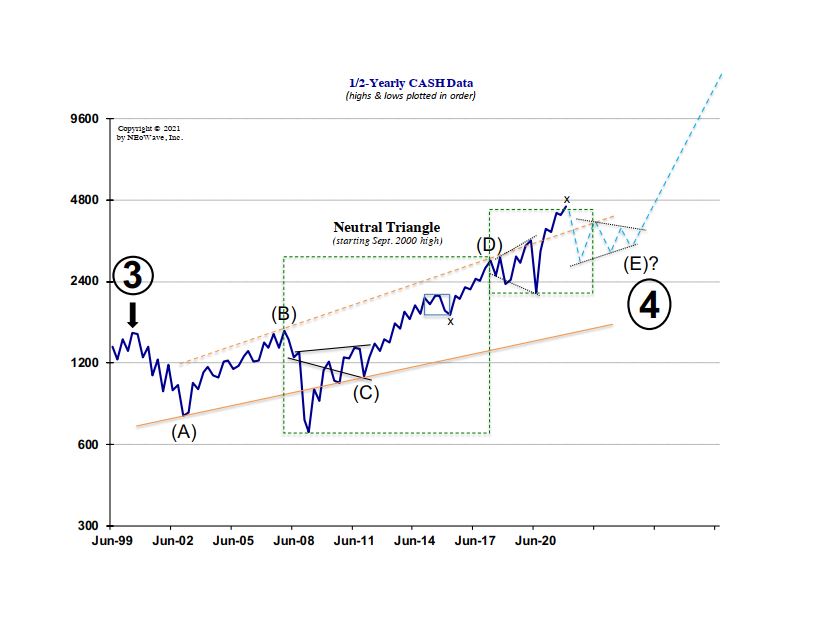

جهت تحلیل نئوویو بلند مدت ابتدا از نمودار کش دیتای 2.5 ساله شاخص S&P500 شروع میکنیم.

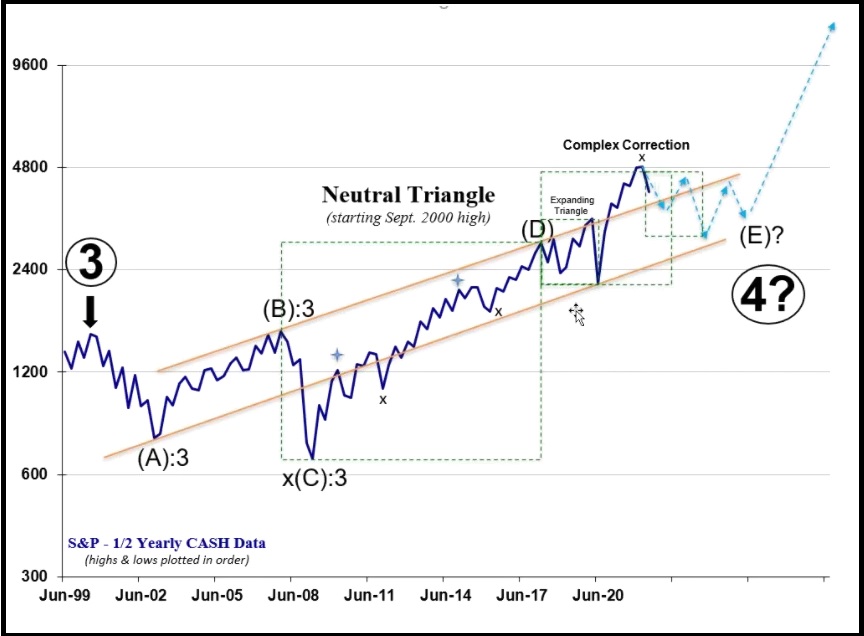

همانطور که در نمودار زیر مشاهده می کنید. شاخص بورس آمریکا از سال 1982 استارت یک الگوی شتابدار 5 ممتد را در قالب موج 3 زده است. و از عدد 100 واحد تا 1550 واحد در سال 2000 صعود نموده است. پس از آن در بیست سال اخیر در یک موج 4 جاری بوده است. که علیرغم اینکه تا سال 2020 توانسته تا 3500 واحد افزایش داشته باشد. ولی این صعود کاملا نوسانی بوده است. از نظر ساختاری این موج 4 را می توان بصورت یک مثلث خنثی شمارش نمود. که چهار شاخه از آن تکمیل شده و الان چند ماهی است که واد موج e از این مثلث خنثی شده ایم.

با توجه به اختلاف زمانی زیاد بین موج c و d می توان انتظار داشت که موج e تقریبا نصف این مقدار زمان صرف نماید. پس انتظار داریم که شاخص بورس آمریکا ظرف 4-5 سال آینده در یک حرکت نزولی در قالب موج e از مثلث خنثی قرار داشته باشد. و از نظر قیمتی هم افتی به اندازه موج a داشته باشد. که حدودا عدد 1550 واحد (که همان سقف سال 2000 می باشد) را نشان می دهد.

تحلیل میان مدت

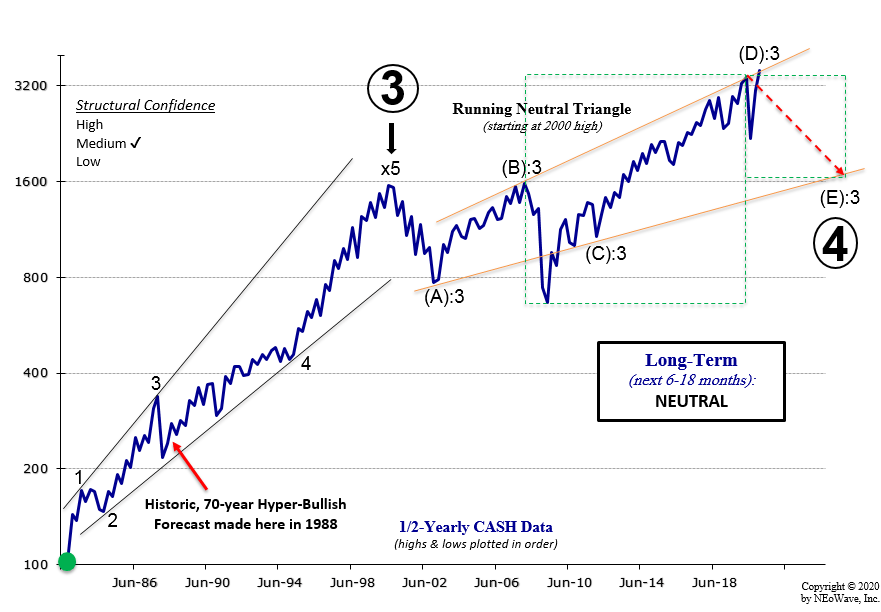

جهت تحلیل نئوویو میان مدت از نمودار کش دیتای شش ماهه شاخص S&P500 استفاده میکنیم.

در نمودار شش ماهه همه موارد بالا را می توان با جزئیات بیشتر مشاهده نمود. و همچنین ریز موج های مثلث خنثی که از سال 2000 آغاز شده است، کاملا قابل بررسی و ارزیابی می باشد. همانطور که میبینید این نمودار از پیچیدگی بمراتب بیشتر از نمودار قبلی برخوردار است لذا آقای نیلی تایم بالاتر را بعنوان چشم انداز و الگویی برای شمارش تایم پایین تر استفاده می کند.

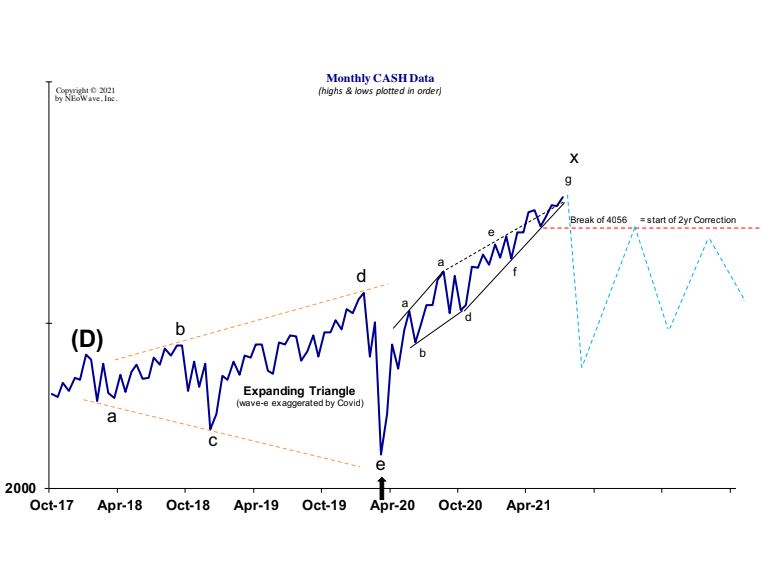

اگر بخش آخر این نمودار را با جزئیات بیشتر ملاحظه نماییم. می توان برای موج E از مثلث خنثی یک الگوی مثلث انبساطی را در نظر گرفت. که دو شاخه a و b آن شکل گرفته است. چرا که معمولا آخرین شاخه از مثلث ها خود به شکل یک مثلث نامحدود ظاهر می شوند. و همچنین رفتار شارپ موج a از موج E و همچنین ایجاد سقف جدید توسط موج b می تواند این سناریو را قویتر نماید.

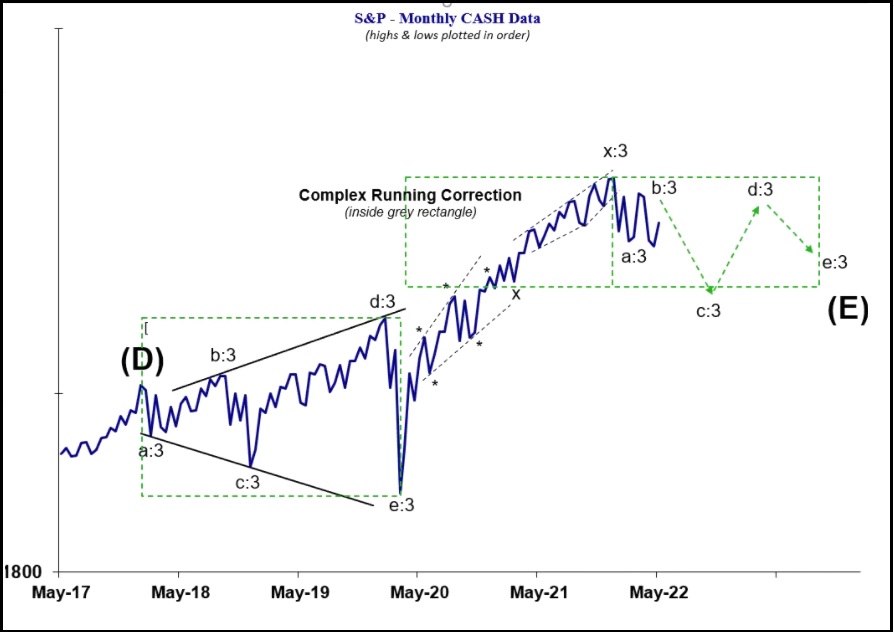

تحلیل کوتاه مدت

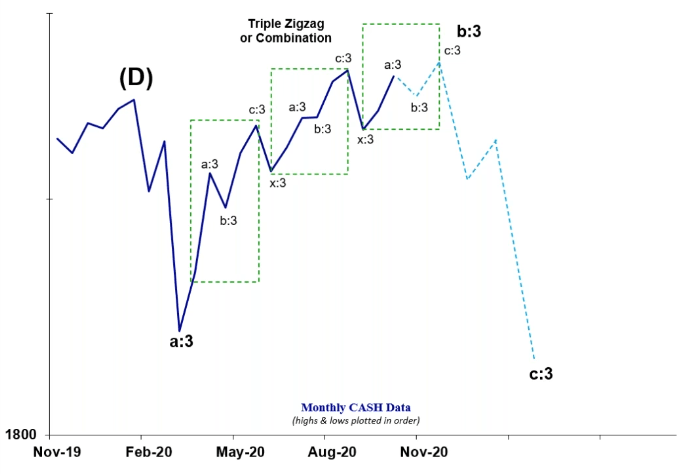

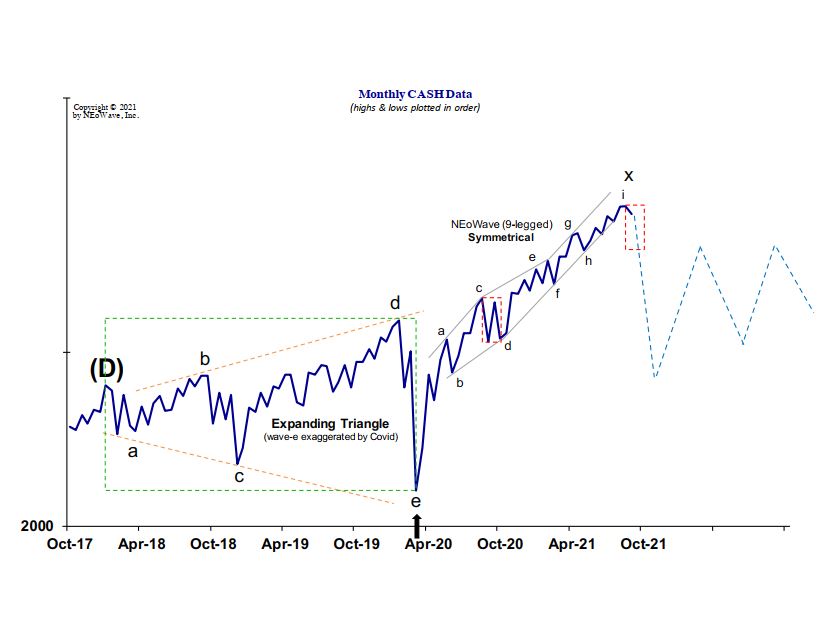

جهت تحلیل نئوویو کوتاه مدت از نمودار کش دیتای ماهیانه شاخص S&P500 استفاده میکنیم.

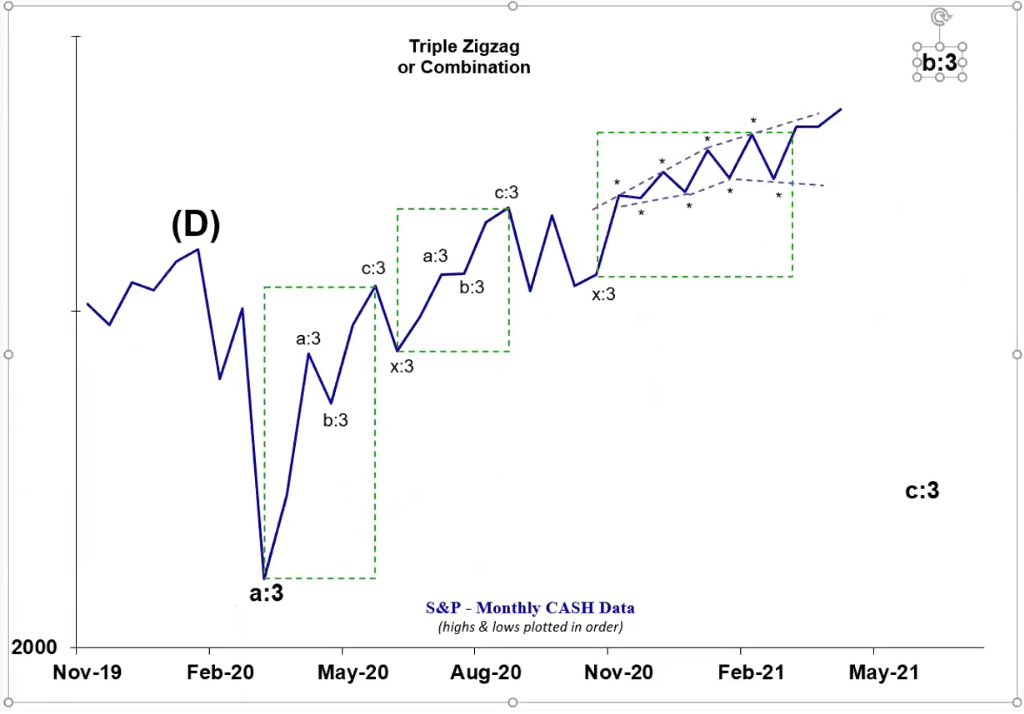

در تایم ماهیانه موج E از مثلث خنثی را با جزئیات بیشتر بررسی میکنیم. اگر همان سناریو مثلث انبساطی را فعلا برای این موج در نظر بگیریم. کاملا مشخص است که موج a با ساختاری سه موجی از فوریه تا مارچ 2020 به پایان رسیده است. و موج b صعودی در این چند ماه در حال تشکیل می باشد. اما برای ساختار موج b و زمان اتمام آن سه سناریو می توان درنظر گرفت:

سناریو اول

در این حالت موج b بصورت یک زیگزاگ سه گانه قابل شمارش می باشد. که پس از ایجاد یک سقف جدید نهایتا تا 3700 واحد ظرف یک ماه آینده به پایان می رسد. و ریزش شاخص بورس آمریکا آغاز می گردد. رفتار آبشاری شاخص و کاهش مقدار هر زیگزاگ با نسبت 0.618 می تواند به این سناریو کمک کند.

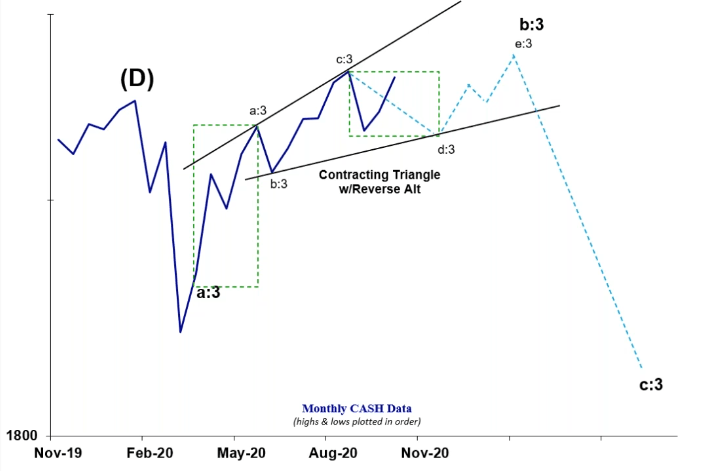

سناریو دوم

در این حالت موج b بصورت یک مثلث انقباضی تناوب معکوس قابل شمارش می باشد. که پس از ایجاد یک کف و سپس سقف موج b به پایان خواهد رسید. در این سناریو شاید حدود 2 ماهی شاخص آمریکا در همین نواحی نوسان کند.

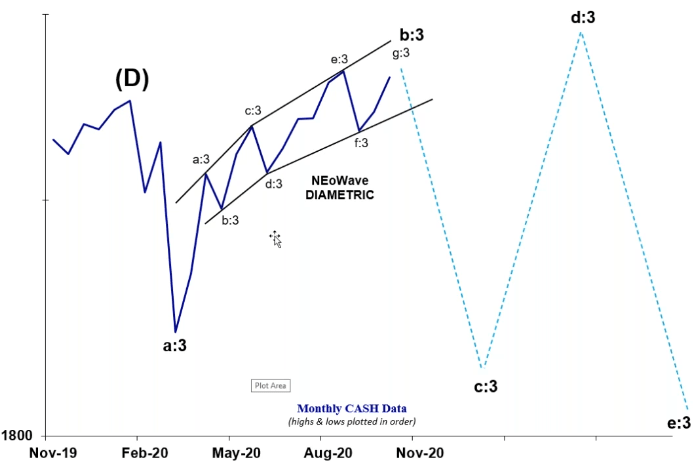

سناریو سوم

در این حالت موج b بصورت یک دیامتریک قابل شمارش می باشد. که در این صورت تقریبا به انتهای موج b نزدیک شده ایم. و ظرف هفته های آتی بایستی منتظر ریزش شاخص بورس آمریکا باشیم. تشابهات زمانی خوب بین امواج می تواند احتمال این سناریو را بیشتر نماید.

آپدیت تحلیل (1400/02/10)

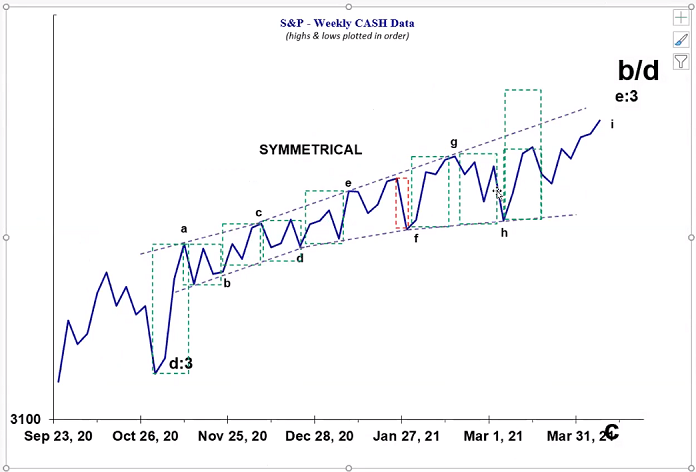

در ادامه تحلیل قبلی همچنان سناریو های بلند مدت و کوتاه مدت به قوت خود باقیست. از بین سه سناریو کوتاه مدت نیز در حال حاضر احتمال سناریو اول بیشتر شده است. و ممکن است در یک الگوی سه گانه قرار داشته باشیم. همانطور که در کش دیتای ماهیانه ملاحظه می کنید در این سه گانه پس از دو زیگزاگ شاهد یک الگوی سیمتریکال می باشیم. که با اتمام این الگو (احتمالا در محدوده 4200-4400 واحد) می توان انتظار ریزش شدیدی در شاخص بورس آمریکا را داشت.

همچنین جهت بررسی الگوی سیمتریکال می توان از کش دیتای هفتگی استفاده نمود. همانطور که در نمودار زیر مشاهده می کنید. بنظر می رسد تشابه زمانی خوبی بین امواج برقرار می باشد. و می توان انتظار داشت کم کم به پایان این صعود نزدیک شویم.

آپدیت تحلیل (1400/05/28)

بنظر می رسد شاخص بورس آمریکا کم کم آماده ریزش و شروع موج E از مثلث خنثی ما می گردد. در جدیدترین آپدیت تحلیل که توسط آقای نیلی انجام شده است، شاهد یک تغییر جزئی هستیم. و آن اینست که با توجه به اینکه موج b از مثلث خنثی کمی بیش از حد انتظار بالا رفته است، آقای نیلی انتهای موج D از مثلث خنثی را کمی عقب تر برده و شروع موج E را یک مثلث انبساطی در نظر گرفته اند.

لذا صعود اخیر را در قالب یک X موج بزرگ می دانند که به انتهای خود رسیده است و باید شاهد تصحیحی دوم باشیم. شاید بهترین انتخاب برای این تصحیحی یک مثلث انقباضی باشد. همانطور که می دانید موج a از این مثلث ها بسیار شارپ می باشد. لذا انتظار اینکه عدد 4463 واحد سقف شاخص بورس آمریکا در سال 2021 و چند سال آتی باشد منطقی بنظر می رسد.

در این صورت انتظار می رود حداقل ظرف 1-2 سال آینده بورس آمریکا وارد یک بازار کاملا نوسانی گردد که با یک ریزش شدید در همین ماه یا ماه آینده شروع می گردد. شکست خط روند d-f از دیامتریک الماسی و کف 4200 واحد این تحلیل را تایید خواهد نمود. در این صورت اهداف این نزول می تواند دو سطح مهم 3400 یا 2800 واحد باشد.

آپدیت تحلیل (1400/06/24)

در این آپدیت جدیدترین تحلیل آقای نیلی از شاخص S&P500 از تایم 6 ماهه تا روزانه ارائه خواهد شد.

همانطور که در نمودار کش دیتای شش ماهه ملاحظه می کنید تحلیل بلند مدت S&P500 از سال 1982 تا کنون همچنان به قوت خود باقی است. و الان در نزدیکی انتهای موج 4 می باشیم. موج 4 بصورت یک مثلث خنثی می باشد. که انتظار می رود فقط بخشی از شاخه آن باقی مانده باشد. انتظار می رود شاخه E بصورت یک دوگانه ترکیبی درآمده است. که الگوی اول آن یک مثلث انبساطی می باشد. و صعود 1.5 سال اخیر شاخص در قالب یک X موج بزرگ می باشد. پس از آن انتظار یک تصحیحی استاندارد دیگر می رود که بهترین سناریو یک مثلث انقباضی خواهد بود. از آنجا که می دانیم شاخه اول از مثلث های انقباضی بسیار شارپ می باشد بایستی انتظار ریزش شدیدی را در بورس آمریکا ( وحتی کلیه بورس های دنیا ) در ماههای آینده داشت.

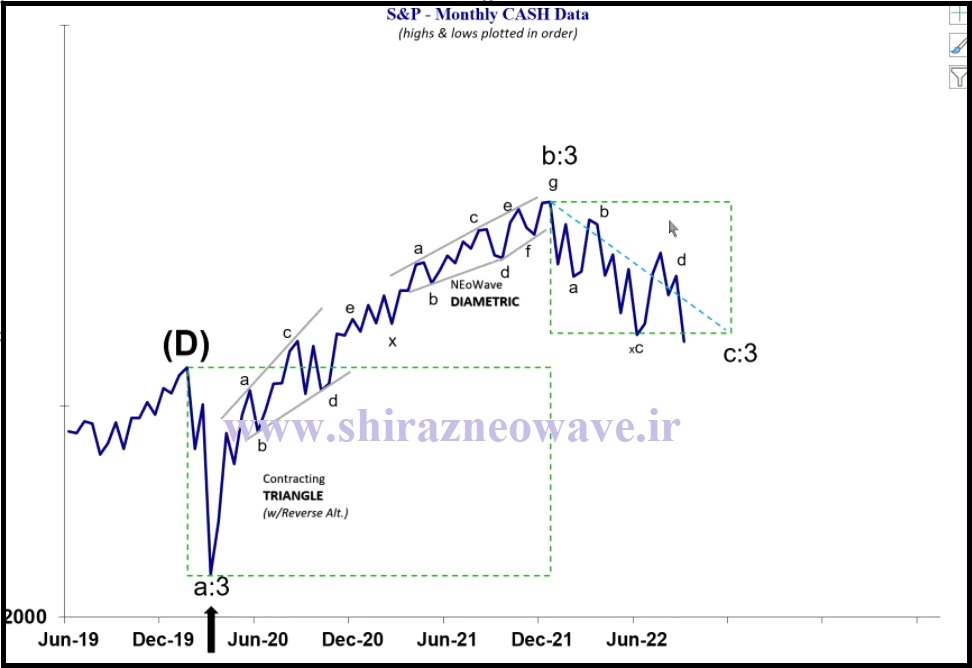

در کش دیتای ماهیانه می توان صرفا موج E از مثلث را با جزییات بیشتر مشاهده کرد. همانطور که در نمودار زیر می بینید بعد از مثلث انبساطی یک X موج بزرگ اما کند و زمانبر (بدلیل پسا الگویی مثلث انبساطی) اتفاق افتاده است. در تحلیل قبل انتظار می رفت که این X موج بصورت دیامتریک باشد. ولی با توجه به صرف زمان و عدم ریزش بازار در یک ماه گذشت، در حال حاضر بهترین سناریو یک الگوی سیمتریکال می باشد.بنظر می رسد این الگوی سیمتریکال در شاخه پایانی خود یعنی موج i می باشد. برای پاس شدن حرکات پسا الگویی در این تایم نیاز هست تا بازار بزرگتر و سریعتر از موج d از سیمتریکال نزول نماید. لذا بایستی ظرف 2 ماهه آینده خود را به سطح 4100 واحد برساند. در اینصورت می توان با اطمینان گفت که X موج خاتمه یافته و الگوی تصحیحی جدید آغاز شده است.

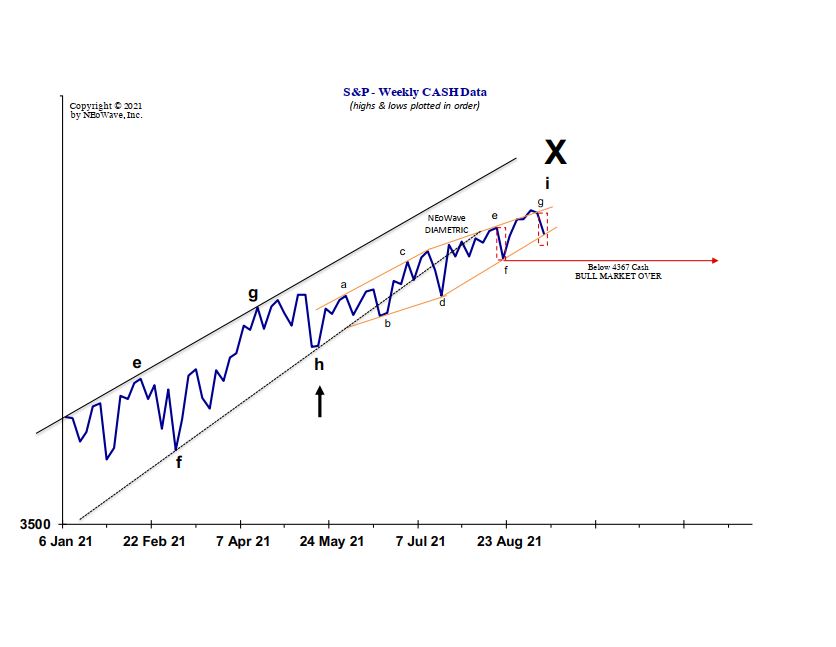

برای بررسی دقیق تر شاخه آخر سیمتریکال، می توان به کش دیتای هفتگی مراجعه کرد. طبق نمودار زیر بنظر می رسد که شاخه آخر این الگو تا اینجا خودش بصورت یک دیامتریک در حال توسعه می باشد. و اگر بخواهد این سناریو تایید شود بایستی ظرف 1-2 هفته آینده شاخص خود را به زیر 4367 واحد برساند. در غیر اینصورت موج آخر سیمتریکال خودش نیز می تواند یک سیمتریکال گردد. و سپس با صعودی محدود شاید تا محدوده 4600-4650 واحد به پایان خواهد رسید. لذا رصد بازار و بررسی حرکت پسا الگویی در دو هفته آینده مهم می باشد.

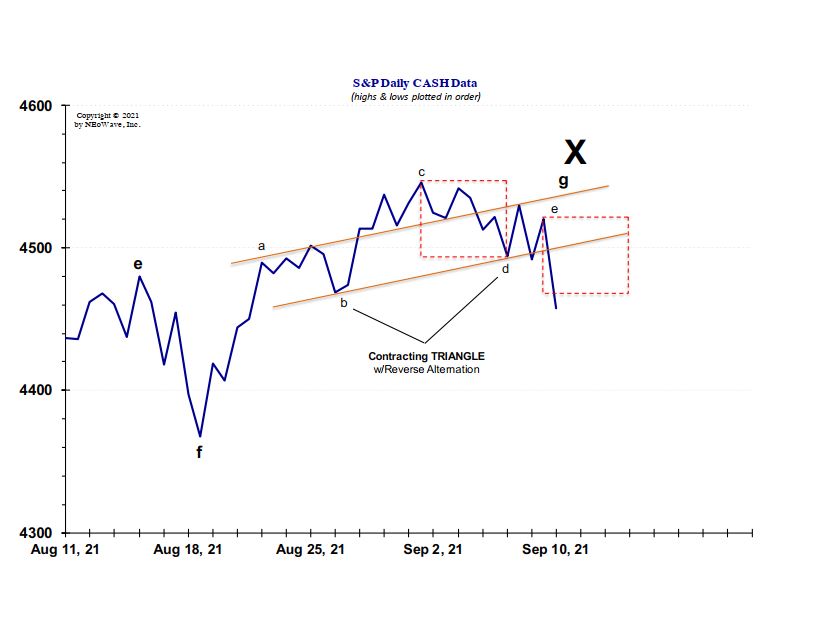

جهت بررسی موج g از دیامتریک هم می توان به تایم روزانه رفت. در این تایم بنظر می رسد موج g به صورت یک مثلث انقباضی تناوب معکوس در آمده است که اتفاقا پسا الگویی آن نیز پاس شده است. لذا در دو هفته آینده اگر سطح 4367 شکسته شود می توان حکم به پایان روند صعودی 1.5 ساله شاخص بورس آمریکا داد و منتظر نزولی شدید و رکودی 2-3 ساله (شاید چیزی در مقیاس سال 2008) در بازارهای جهانی بود. اما در صورت عدم شکست سطح مذکور می توان انتظار داشت شاخه آخر الگوی سیمتریکال خودش نیز به صورت سیمتریکال در آید و پس صعودی محدود تا حوالی 4600-4650 واحد کل این الگو به پایان برسد.

آپدیت تحلیل (1401/02/19)

در آخرین آپدیتی که آقای نیلی روی تحلیل شاخص S&P500 ارائه کردند، چیزی که به چشم می خورد اینست که مطابق انتظاری که در تحلیل قبلی ارائه شد، X موج خاتمه یافته و الگوی دوم تصحیحی از سقف 4800 واحد آغاز گردیده است. همانطور که می دانید پس از ایکس موج ها هر الگوی تصحیحی استانداردی امکان دارد حاضر شود. ولی معمولا پس از ایکس موج ها احتمال وقوع مثلث ها بیشتر است. در تحلیل قبلی آقای نیلی یک مثلث انقباضی را بعنوان اولین گزینه در نظر گرفته بودند.

در مثلث های انقباضی انتظار داریم موج a بسیار شارپ اتفاق بیافتد. اما با توجه به بخشیزه شدن موج نزولی، در تحلیل جدید یک الگوی مثلث خنثی را برای این بخش لحاظ کردند. هر چند از نظر جهت بازار تغییری در تحلیل وجود ندارد و همچنان انتظار نزول بیشتر در بازار سهام آمریکا می رود، اما جهت دقت بیشتر در بروزرسانی جدید باید مثلث خنثی را ملاک کار قرار داد. در این مثلث ها انتظار داریم موج c بزرگتر از موج a گردد و حدودا 138% آن باشد.

جهت مشاهده جزئیات بیشتر از این مثلث خنثی بایستی از تایم 6 ماهه به تایم ماهیانه برویم. همانطور که می بینید در این تایم موج a بصورت یک زیگزاگ و موج b بصورت یک فلت در نظر گرفته شده است. لذا انتظار می رود موج c از این فلت حوالی 4300-4500 به پایان برسد و پس از آن نزولی را جهت موج C از مثلث خنثی تا حوالی 3600-3400 واحد داشته باشیم.

جهت بررسی دقیق تر موج b نیز می توان به تایم فریم هفتگی مراجعه کرد. در این تایم موج b بیشتر بصورت یک مثلث خنثی دیده می شود که الان در موج e آن هستیم. و با تکمیل این موج در حوالی 4300-4400 واحد می توان انتظار تکمیل آنرا داشت. پس از آن با شروع موج C انتظار نزول شارپ تر و عمیقتری در بازار سهام آمریکا را خواهیم داشت.

در حال حاضر از نظر بنیادی نیز با توجه به برنامه افزایش نرخ بهره فدرال رزرو تا پایان سال 2022 و احتمال کاهش تورم در آمریکا، این تحلیل کاملا منطقی می باشد. اما نباید فراموش کرد که آقای نیلی زمانی این تحلیل را در ماهها قبل اعلام کرد و انتظار سقف در بازارهای مالی را داشت که هنوز هیچکدام از این اخبار منتشر نشده بود و تورم هر روز رکورد های جدیدی را به ثبت می رساند.

آپدیت تحلیل (1401/07/07)

مطابق تحلیلی که چند ماه قبل از آقای گلن نیلی ارائه گردید، شاخص S&P500 به نزول خود ادامه داد و تا امروز به سطح 3592 رسیده است. علیرغم اینکه این شاخه در جهت تحلیل پیش رفته است، اما روش نئوویو یک روش داینامیک هست و با پیشرفت بازار و مشخص شدن شرایط امواج شما می توانید برچسب های خود را بهبود ببخشید. بدون آنکه مشکلی در معاملات شما ایجاد کند. چرا که برای معامله گری جهت بازار مهمتر از نوع برچسب گذاری است.

همانطور که در نمودار زیر می بینید آقای نیلی برای موج (E) از 4 مثلث خنثی بزرگ، بجای یک دو گانه، از یک مثلث انقباضی جاری استفاده کرده است. و انتهای موج D را کمی به سطوح بالاتر منتقل کرده است. چرا که با اینکار تجمیع بهتری در تایم های بالاتر ایجاد می شود. با این شمارش الان ما در موج c از این مثلث هستیم. و پس از پایان آن شاهد یک رشد در قالب موج d خواهیم بود. موج c از نظر قیمتی در حال حاضر در سطح 61% موج a قرار دارد که بسیار نسبت ایده آلی برای موج c از یک مثلث انقباضی می باشد. آقای نیلی می گوید تنها در صورتیکه موج c از نظر قیمتی پایین تر از 61% برود آنگاه می توان سناریوی یک فلت با موج c ترمینال را در نظر گرفت که آنگاه شاخص S&P می تواند حتی تا 3150 واحد نیز نزول نماید.

ولی از نظر زمانی چه این الگو مثلث باشد و چه این الگو یک فلت باشد، بدلیل اختلاف زمانی زیاد موج a و b، موج c بایستی به اندازه نصف مجموع زمان موج a+b را صرف کند. لذا در حال حاضر در هر دو سناریو نیاز به 2-3 ماه صرف زمان جهت پایان موج c می باشد. پس می توان انتظار داشت این موج تا پایان سال 2022 طول بکشد.

شاید برای برخی از دوستان این سوال ایجاد شود که چرا موج E از مثلث، خط روند B-D را شکسته است و آیا این مشکلی ایجاد نمی کند؟ نیلی علت این امر را قدرت زیاد روند آتی بازار اعلام می کند. و می گوید روند آینده بازار از سال 2025-2065 بقدری قوی است که کارکشن را با خود به بالا کشیده است. لذا این موضوع در اینجا قابل استثنا می باشد.

سناریو اول)

در نمودارهای ماهیانه زیر می توانید جزئیات مربوط به موج c از مثلث انقباضی را ملاحظه نمایید. در این سناریو آقای نیلی برای موج c در تایم فریم های پایین یک مثلث خنثی در نظر گرفتند که الان در موج e از آن می باشیم. و این موج e در همین حوالی قیمتی 3500-3600 بایستی تمام شود و صرفا می تواند 2-3 ماه در همین محدوده زمان صرف نماید.

جزئیات مربوط به مثلث خنثی موج C در نمودار زیر مشخص شده است.

سناریو دوم)

تنها در صورتیکه موج c در این 2-3 ماه بیشتر نزول نماید و کف های پایین تر ایجاد کند باید بسراغ سناریو دوم یعنی یک فلت با موج C ترمینال رفت که جزئیات آن در زیر آورده شده است. در این صورت موج c حتی تا 3150 واحد نیز می تواند نزول نماید.

به گفته نیلی این سناریو از احتمال بسیار کمتری برخوردار است.

امیدوارم از این مقاله بهره لازم را برده باشید. همچنین برای دیدن تحلیل های بیشتر از بخش تحلیل سایت دیدن فرمایید.

با توجه به ماهیت آموزشی سایت شیرازنئوویو، کلیه تحلیل ها صرفا از منظر آموزشی ارائه می گردد. لذا به هیچ عنوان توصیه ای به خرید یا فروش نمی باشد.

برای دریافت مطالب جدید می توانید در کانال تلگرام یا پیج اینستاگرام شیراز نئوویو ما را همراهی نمایید.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

سلام . وقت بخیر.سوالی داشتم در مورد تحلیل آقای نیلی در شاخص S&P. قسمت اول موج b از E بزرگ( موج E از موج چهار بزرگ) مثلث انقباضی لیبل زده شده است. بخش اول یک تصحیحی غیر استاندارد می تواند مثلث انقباضی باشد ؟ همچنین در همین مثلث بین موج b و ریز موج های a مشکل درجه وجود ندارد؟

درود بر شما

آقای نیلی در کتابشون اشاره می کنند که مثلث انقباضی قبل از ایکس موج ها نمی آید ولی جدیدا مثلث انقباضی قبل از ایکس موج را در نظر می گیرند. شخصا ترجیح می دهم همچنان مثلث انقباضی را بعنوان الگوی اول در نظر نگیرم و این موج b صعودی را بنحوی دیگر هم می شد شمارش کرد که مشکل درجه هم نداشته باشد. در هر صورت چیزی که مشخص است اینست که این موج صعودی یک تصحیحی هس و در گذشته چارت همین نکته کفایت م یکند.

موفق باشید.

با سلام، در تصویر کش دیتای ۲/۵ ساله، موج ۵ از موج ۳ بزرگ اصلاحی هست که نباید، همچنین موج c از موج ۴ بزرگ رو نمیشه تا اون لیبل موج c الگو شناسایی کرد

خب، آیا آقای نیلی با اشراف بر تایم فریم های پایین تر کش دیتا ایم لیبل ها رو زدن؟

درود

بله

سلام و عرض ادب

خداقوت

استاد عزیز در مورد موج c از موج 4 که آقای نیلی آن را بصورت یک مثلث خنثی در نظر گرفته اند:

بین موج b از مثلث خنثی و امواج داخلی موج d مثلث خنثی به وضوح مشکل درجه دیده میشود. یعنی امواج درونی موج d هم از نظر قیمتی هم زمانی از موج b مثلث بزرگتر هستند ( از نظر پیچیدگی هم که تک موج هستند )

میشه لطفا راهنمایی بفرمائید.

ممنون از زحمات جنابعالی

درود

درست میفرماید ولی باید دقت کنید در بازار واقعی همیشه همه قوانین در همه حال ایده آل در نمی آیند و گاهی تحلیلگر مجبور است الویت بندی کند. در اینجا هم آقای نیل بحث زنان موج سی و پسا الگویی و تجمیع ساختار موج d براش بیشتر اهمیت داشته است. همچنین ممکن است در تایم پایین تر این مشکل درجه وجود نداشته باشد و در این تایم بدلیل سادگی زیاد الگو به این شکل دیده می شود.

سلام وقت بخیر. خداقوت

جناب برادری عزیز برای اینکه موج 4 مثلث خنثی بشه باید همپوشانی بین همه امواج وجود داشته باشه. درسته ؟ یعنی شاخص باید تا حدود 1500 پائین بیاد ؟ ممکنه تبدیل به دیامتریک بشه ؟

درود

اگر منظور شما موج 4 از سال 2000 تا الان هست که الان در موج E یعنی موج آخر آن هستیم و قطعا تا 1500 پایین نخواهد آمد و احتمالا 3500 کف آن خواهد بود.

در مثلث ها فقط موج B و D باید همپوشانی داشته باشند.

سلام این تحلیل بر روی سهام های زیر شاخه s&p مثل tesla و apple هم جواب میده. کلا منظورم این هست که نئو ویو در سهام آمریکا کاربردی داره یا خیر و میشه باهاش معامله کرد؟

سلام

بله قطعا در بازار سهام آمریکا نیز کاربرد دارد. کلا نئوویو یک روش تحلیلی هست و مختص بازار یا نماد خاصی نمی باشد و در همه بازارهایی که بر اثر عرضه و تقاضا قیمت تعیین می گردد و روانشناسی توده مردم در آن دخیل است کاربرد دارد. موفق باشید.

با سلام

یک سوال داشتم ممنون میشم پاسخ بدید.شاید این سوال خیلی مبتدی باشه ولی ذهن منو مشغول کرده.در تحلیل نیوویو به روش کش دیتا ما میایم های و لو کندل رو با تقدم و تاخر بر اساس تایم زمانی مثلا یک ساعته مشخص میکنیم و این های و لو رو بهم وصل میکنیم و تعدادی خطوط منفصل داریم .حالا سوال من این هست که این خطوط واسطی که این خطوط منفصل رو بهم وصل میکنن هم جزو شمارش امواج بکار میرن یا نه.چون این خطوط صرفا خطوط واصل هستن

تشکر

درود

بله این خطوط نیز جزو موج شماری می باشد و باید شمارش گردد.

با عرض سلام.

در تحلیل 2.5 ساله زمان موج 4 بیش از 3 برابر موج 3 شده است.این مشکلی ایجاد نمی کند

درود بر شما

بله درست میفرمایید. البته حتما توجه کنید که زمان موج 4 را باید از کف تا سقف گرفت نه از ابتدا تا انتها ولی باز هم در این نمودار بیش از سه موج قبلی است. یک دلیلش می تونه این باشه که پیچیدگی این نمودار کم هست و ممکن است در تایم پایین تر این مشکل وجود نداشته باشد. حالت بعد این هست که با توجه به اینکه بقیه قوانین خوب اجرا شده است آقای نیلی این قانون را استثنا قایل شدند. شخصا اگر این نمودار را شمارش می کرد ترجیح می دادم قانون خط روند رو استثنا بگیریم و موج 4 را در کف پایین تر خاتمه دهم و در اینصورت موج 5 هم به زیبایی بصورت 5 موجی بخشیزه می شد و نیاز به موج مفقود هم نبود. اما کلیات تحلیل تغییری ایجاد نمی شود.

موفق باشید.

باعرض سلام

در تحلیل اخیر (23 ژانویه) نسبت به تحلیل قبلی، آقای نیلی در تایم 6 ماهه، خاتمه موج c مثلث خنثی را در کف ماژور در نظر گرفته اند ( درصورتیکه در تحلیل قبلی کف بالاتر رو پایان C در نظر گرفته بودند و ساختار خود موج C مثلث بود) در چنین حالتی موج C کمترین زمان را بین سه لگ اول صرف میکند، این حالت با گفته خودشون – که لگ سوم در کارکشن ها نباید کمترین زمان را بین سه لگ اول صرف کرده باشد – در تناقض نیست؟؟ یا اینکه استثنا محسوب کرده اند؟

درود بر شما

توجه کنید روش نئوویو یک روش داینامیک هست و شما با مجموعه زیادی از قوانین روبرو هستید. در بازار واقعی گاها نیاز می شود بین قوانین الویت بندی کنید. در اینجا احتمالا نیلی پس از تکمیل موج D و شروع موج E به این نتیجه رسیده که با اتمام موج C در کف، تجمیع موج D بهتر می شود و از قانون استثنا درخصوص زمان موج C استفاده کرده است. توصیه بنده هم همیشه به دوستان اینست که با قوانین خشک و کتابی برخورد نکنید. چون بازار اینقدر ریاضی وار نیست. که اگر اینطور بود براحتی میشد بازار را کد نویسی کرد. نقش قضاوت و تجربه تحلیلگر در موج شماری بسیار مهم می باشد.

موفق و پیروز باشید.

استاد چرا اقای نیلی در دیامتریک هفتگی موج f رو مبنای پساالگویی قرار دادن در صورتی که باید بزرگترین کارکشن باشه؟

درود

برای تایید زود هنگام معمولا آقای نیلی آخرین کارکشن الگوی قبلی رو درنظر می گیرند. اما قطعا کارکشن بزرگتر مطمئن تر هست.

درخصوص سیمتریکال هم بله می توان تا 3 موج را متفاوت درنظر گرفت چه زمانی و چه قیمتی. اما توجه کنید نباید افراط و تفریط کرد. که سهموج دیگر بیش از حد بزرگ یا کوچک باشند.

یعنی در نهایت باید حرکت بعدی بزرگتر و سریعتر از بزگترین کارکشن باشه یا اینکه اگر بزرگتر و سریعتر از اخرین کارکشن بود پساالگویی پاس میشه؟

تعریف پسا الگویی این هست که باید بزرگتر و سریعتر از همه کارکشن های الگوی قبلی باشد. یعنی مطمئن ترین راه اینست که بزرگترین ملاک عمل باشد. اما جدیدا میبینم آقای نیلی جهت تایید زود هنگام از آخرین کارکشن استفاده می کنند. اما همانطور که می بینید در تایم ماهیانه هم بزرگترین کارکشن را گرفته است.

وقتتون بخیر استاد در مقاله خود اقای نیلی که تحلیل S&P رو میدیدم یجا اینطوری سیمتریکال رو تعریف کرده بود NEoWave Symmetrical (a pattern where 6 of the legs take similar amounts of time)

یعنی از الان 3تا استثنا زمانی میتونیم در سیمتریکال داشته باشیم؟ و قیمتی هم چیزی نگفتن از نظر قیمتی چی؟

سلام استاد طبق کتاب استادی در امواح الیوت موج ایکس بلند حداکثر میتونه تا ۱۶۱.۸ درصد اصلا قبلی باشه اینجا از این نسبت رد شده

https://s4.uupload.ir/files/20210915_094726_n5l7.jpg

سلام بر شما

در روابط فیبوناچی همیشه باید 5% تلرانس لحاظ کنید. خواهشی هم که دارم سوالات تخصصی رو از طریق انجمن سایت مطرح نمایید.

باسپاس فراوان

سلام استاد خسته نباشید ببخشید یک سوال برام پیش اومده اینکه اگر یک زیگزاگ داشته باشیم و موج B این زیگزاگ مثلث محدود باشه زمان موج C زیگزاگ باید بیشتر از موج A زیگزاگ باشه ولی رانش پسامثلثی باید در حداکثر 50 درصد زمان خود مثلث تموم بشه این دوتا باهم تداخل ایجاد میکنن چطور این رو تحلیل کنیم یا اینکه میتونه مثلا اون رانش پسامثلثی موج 1 باشه از C و موج 2 از C به نقطه شکست برگرده؟ یعنی منظور از حرکت پسامثلثی و پسارانشی بیشتر موج 1 و 2 از شاخه بعدیه یا بیشتر منظور کل 5 موج شاخه C است و حرکت پساالگویی زیگزاگ که میاد و به نقطه شکست میرسه و ایا هردوتاش رو میشه در نظر گرفت؟

سلام

بیشتر منظور کل موج C بعنوان پسا رانشی شناخته می شود. مگر اینکه موج C ترمینال باشد. در اینصورت موج 2 می تواند تا راس مثلث برگردد. چون در ترمینال تا 99% موج 1 نیز می تواند بازگشت کند. ولی در شتابدار رونددار این اتفاق نمی تونه بیوفته. در زمانی که موج C ترمینال هست اگر 50% مثلث هم رعایت نشود بلامانع می باشد

سلام امیدوارم که حالتون خوب باشه

استاد توی اپدیت تحلیل 2/10 در کش دیتای ماهیانه X موج دوم مشکل درجه نداره؟

درود و سپاس

قطعا ایکس موج دوم از نظر زمانی ایده آل نیست ولی با توجه به تک موج خنثی میشه بعنوان 99% زمانی قبلی پذیرفت.

سلام مجدد

منظورم زمانش نبود منظورم A و B و C از X نسبت به موج بی از اصلاح قبل ایکس هست که مشکل درحه داره

چون پیچیدگی بالاتری ندارند و همه تک موج هستند می توان از نظر درجه پذیرفت.

سلامو درود به استاد بزرگ نئو ویو در ایران دو تا سوال دلشتم از خدمتتون

سوال اول اینکه این اپدیت رو خود جناب گلن نیلی ارائه کردن

سوال بعدی اینکه به نظر شما لین تحلیل فیل نشده ؟ چون موح b خیلی بالا رفته ممنون

درود و سپاس

بله این تحلیل خود آقای نیلی هست که در یک وبینار ارائه کردند. البته باتوجه به اینکه موج b خیلی بلند شده است مثلث انبساطی را بصورت تناوب معکوس درنظر گرفتند و ممکن موج c کف قبلی رو رد نکنه و فقط بزرگتر از موج a شود. همچنین یک سناریوی دومی رو هم درنظر گرفتند که این موج d از مثلث انبساطی باشد و این شاخه زودتر شروع شده باشد. در هر دو صورت هم می توان انتظار داشت از محدوده 4200-4400 برگشت شارپی رو داشته باشه

موفق باشید

سلام وقتتون بخیر

چرا موج 4 بیشتر از سه موج قبلی زمان صرف کرده مگه قانون نیست که یک موج نباید بیشتر از 3 موج قبلی از یک درجه زمان صرف کنه؟

سلام

لطفا سوالات تخصصی را از طریق انجمن سایت مطرح نمایید.

در اینخصوص مقاله ای تحت عنوان نحوه کاربرد صحیح فیبوناچی در بخش پرسش و پاسخ با گلن نیلی وجود دارد می توانید مطالعه بفرمایید.

عرض سلام وقت بخیر دارم استاد

لطف بفرمایید این تحلیل رو آپدیت کنید

درود

هنوز این تحلیل تغییر خاصی نکرده و بنظر در انتهای موج B از مثلث انبساطی هستیم که می تواند در حوالی ۳۷۰۰ به پایان برسد. اما باید تا یک ریزش شارپ اولیه و پاس شدن حرکت پساالگویی صبر کرد.

ضمن اینکه هدف از این تحلیل ها صرفا جنبه اموزشی ان است.

سلام جناب برادری وقت بخیر

در یک 5 موج موجی که موج 3 آن ممتد است چه ارتباط زمانی بین موج 1 و 5 حاکم است؟

سلام

در صفحه پکیج آموزشی یک ویدئو یکساعته رایگان درخصوص شتابدارها وجود دارد که این مسئله بطور کامل توضیح داده شده است. ( در مبحث همسانی)

سلام دوباره استاد عزیز

یه سوال، موج پنج از موج سه نمودار دو و نیم ساله بصورت سه موجی هست در حالی که بنظر باید بصورت شتابدار باشه، میشه راهنمایی بفرمایید چرا اینجا اینطور شمارش شده؟

سلام

آقای نیلی یک موج مفقود در ساختار موج 5 لحاظ کرده است.

مرسییییییییی

سلام ببخشید چرا در سناریو اول در زیگزاگ اول و دوم زمان موج بی کمتر از آ شده است؟

درود

در زیگزاگ اول که با لحاظ کردن تک موج خنثی مشکل زمانی وجود ندارد. (با توجه به مستطیل سبز هم بنظر می رسد آقای نیلی به همین شکل در نظر گرفتند.)

درخصوص زیگزاگ دوم هم یک نکته را همیشه در کلاس ها عنوان کردم که اختلاف یک تک موج نمی تواند باعث کنار گذاشتن یک شمارش شود. چرا که خیلی از اوقات بدلیل تایم بالا موج b مجال صرف زمان پیدا نکرده و اگر در تایم پایین همین شاخه را بررسی کنید چه بسا که تایم بیشتری هم صرف کرده باشد.

با توجه به اینکه این شمارش خود آقای نیلی می باشد، مشخص هست که همین دیدگاه رو نسبت به قانون زمان دارند.

موفق باشید

ببخشید یک ابهام که واسم پیش اومد، اینکه اگه با قانون خنثایی ما حتی چار موجم تبدیل به یک موج کنیم، در کل یک واحد زمانی برای در نظر می گیریم؟؟ من فکر می کردم که هر تک موج هرچی هم که باشه یک واحد زمانی هست، در مورد دوم هم که بله حق با شماست ممنون

خیر شما اگر چهار تک موج داشته باشید که که وسط ان موج خنثی باشد و طبق قانون خنثایی همه را یک تک موج درنظر بگیرید از نظر زمانی دارای چهار شیار زمانی هست. یعنی یک تک موج با چهار شیار زمانی.

مبحثی که در موج خنثی عرض کردم در مورد زیگزاگ اول بود که اگر تک موج اول را خنثی در نظر بگیرید موج عا و بی از زیگزاگ هر دو یک تک موج و از نظر زمانی مساوی می گردد.

آهان بله ممنون