تحلیل نئوویو سهم کلر

در این مقاله قصد داریم چشم انداز سهم کلر (کلر پارس) را به روش نئوویو (الیوت سبک گلن نیلی) مورد تحلیل و ارزیابی قرار دهیم. مثل همیشه سعی میکنم تحلیل از جنبه آموزشی و حاوی نکاتی مفید برای علاقمندان باشد. شایان ذکر است کلیه تحلیل های ارائه شده در سایت شیراز نئوویو صرفا جنبه آموزشی دارند. و کسانی که قصد سرمایه گذاری و انجام معاملات واقعی دارند بایستی با ریسک و تحلیل خود اقدام به معامله نمایند. چرا که جهت انجام معامله به دو فاکتور مهم دیگر (اصول مدیریت سرمایه و استراتژی معاملاتی) بغیر از تحلیل نیاز هست. که ما در اینجا بدان ها نمی پردازیم.

تحلیل میان مدت

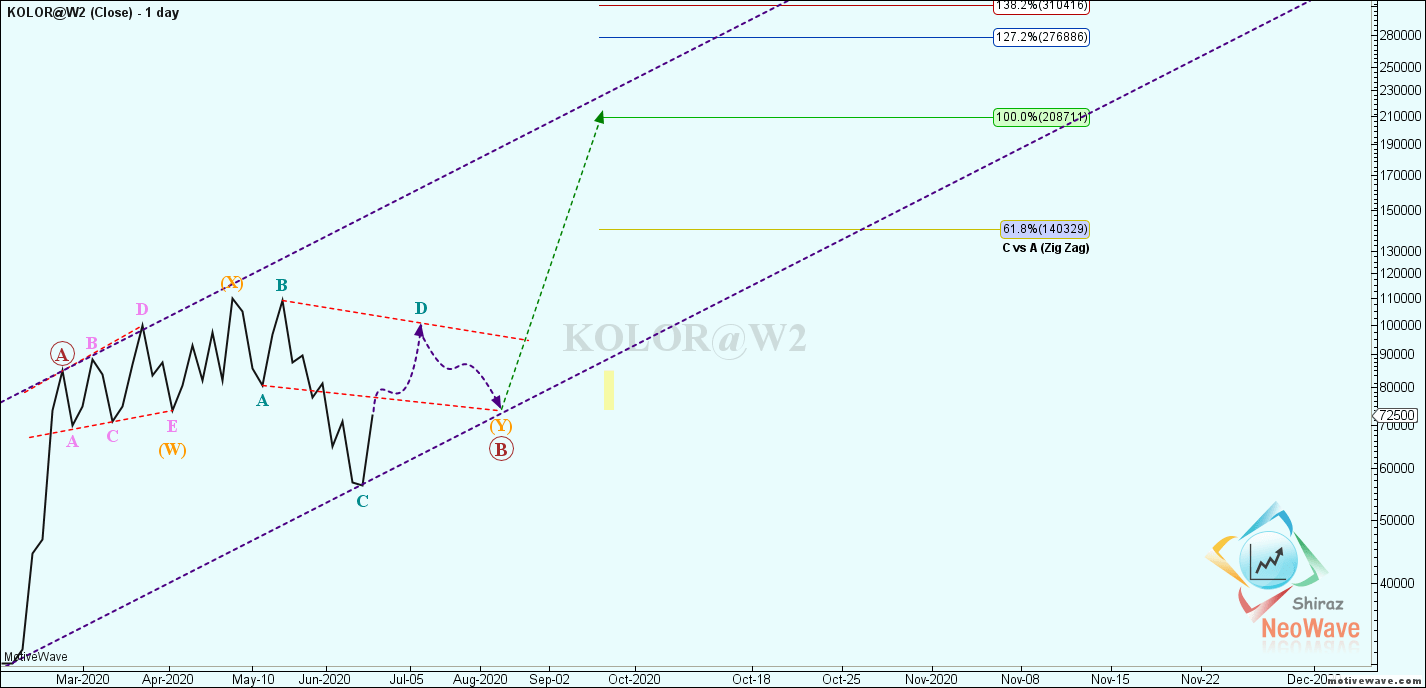

با توجه به پیچیدگی مناسب جهت تحلیل نئوویو میان مدت از نمودار کش دیتای دو هفتگی کلر شروع می کنیم.

سهم کلر پارس در تاریخ 1398/11/16 عرضه اولیه گردیده و ظرف حدود یک ماه بازدهی 190% را به ثبت رسانده است. معمولا در بورس ایران سهامی که عرضه اولیه می گردد پس از یک صعود شارپی وارد فاز تصحیحی شده (که به آن تعادل اولیه می گویند) و پس از مدتی اصلاح و نوسان، مجدد صعودی را تجربه خواهند کرد.

این نوع نمودارها کاملا مطلوب الیوت کارها و نئوویو کارها می باشد. زیرا سیکل الیوت بخوبی و زیبایی قابل شناسایی می باشد. بعنوان یک نکته آموزشی برای اینکه با یک نگاه تشخیص بدید یک سهم مستعد صعود می باشد یا خیر، اولین و بهترین راه یافتن یک حرکت شارپ با طول قیمتی زیاد و پس از آن یک حرکت نوسانی با همپوشانی متعدد امواج و زمان صرف شده زیاد می باشد.

همانطور که در نمودار مشاهده می کنید سهم کلر پس از صعود شارپی در حال حاضر به مدت 5 ماه در یک حرکت نوسانی در دامنه 7000 – 10000 تومان می باشد. تشابهات زمانی و قیمتی بسیار خوب بین امواج می تواند سناریو یک الگوی سیمتریکال را افزایش دهد.

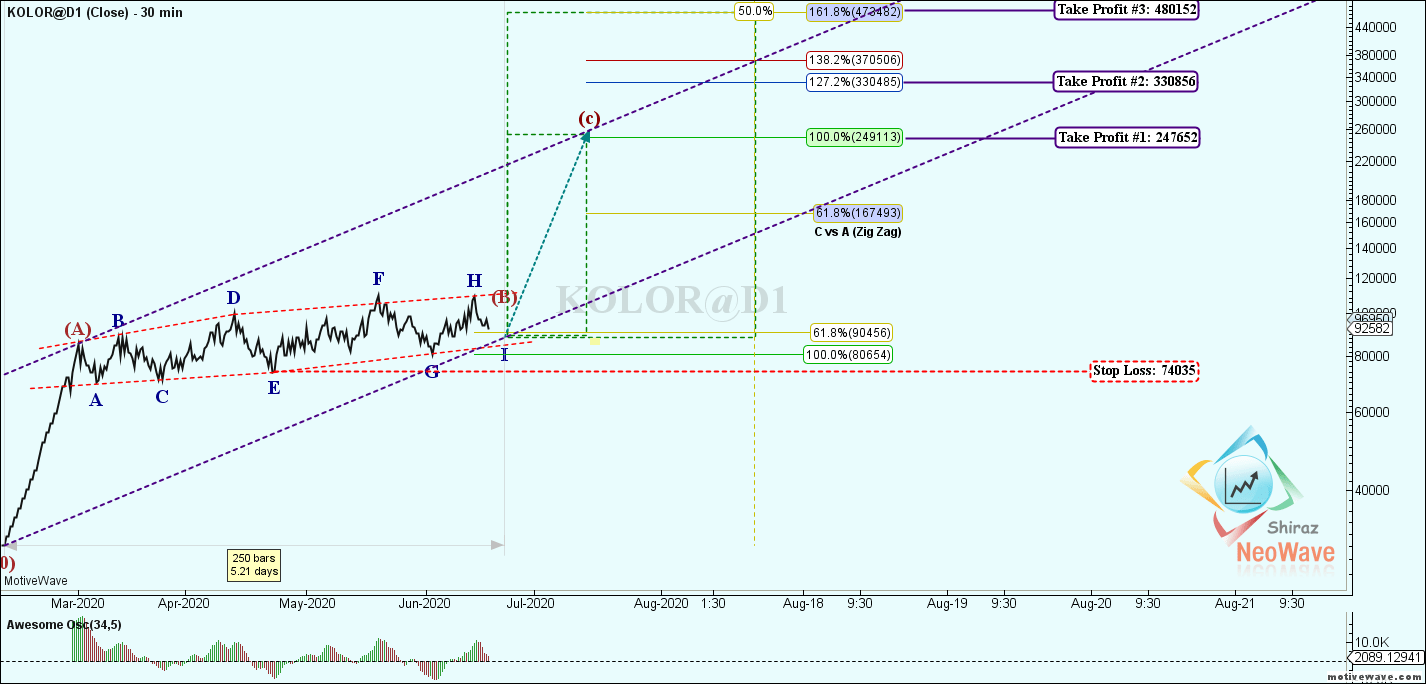

تحلیل کوتاه مدت

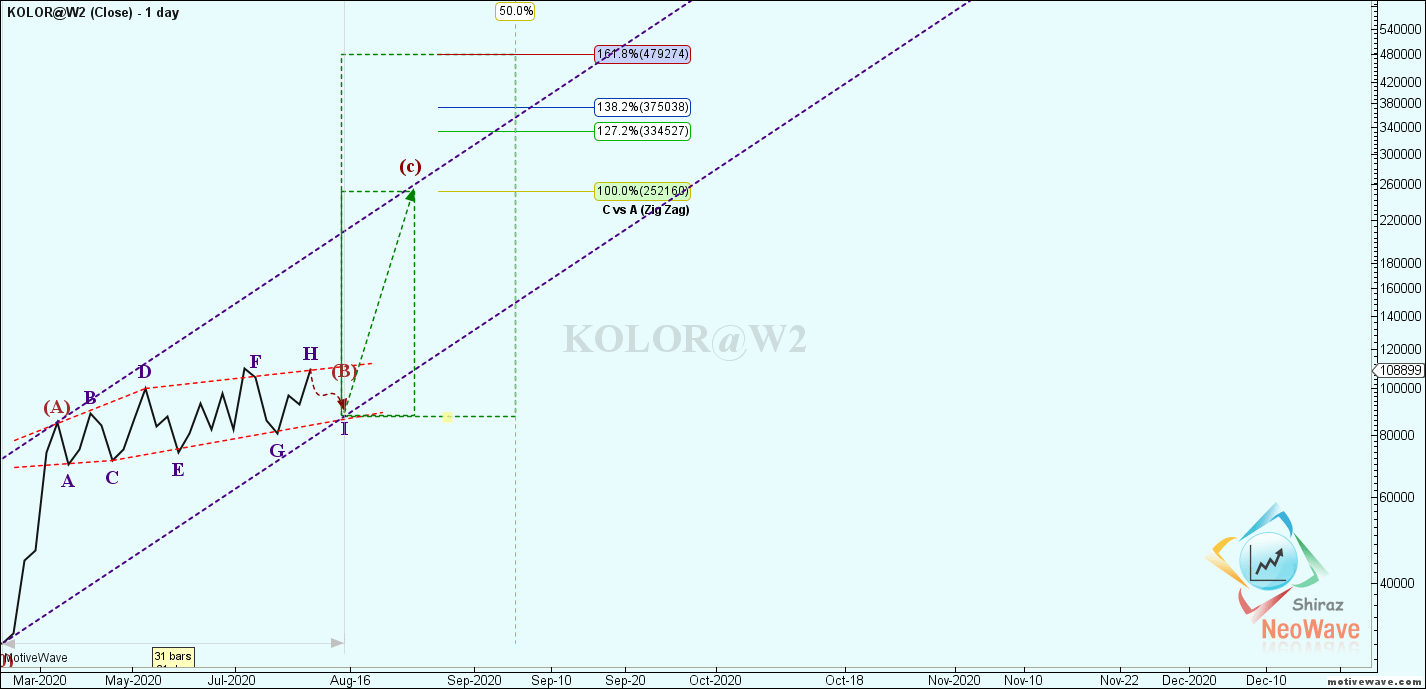

جهت تحلیل نئوویو کوتاه مدت ابتدا از نمودار کش دیتای روزانه کلر استفاده میکنیم.

در تایم فریم روزانه نیز می توان نمودار بالا را با جزئیات بیشتر جهت بررسی شاخه های الگوی سیمتریکال مشاهده نمود. اگر ما شاخه صعودی و شارپ ابتدایی را موج (A) بنامیم.

(صحیح تر آنست که این موج را 1 یا A بنامیم ولی بدلیل اختلاف زمانی زیاد بین دو موج صعودی و اصلاحی فعلا برچسب (A) ارجحیت دارد و تنها در صورت صعود موج سوم بیش از 1.618 از موج اول آنگاه می توان برچسب را به 1-2-3 تغییر داد.)

در الگوی سیمتریکال همانطور که مشاهده می کنید هشت شاخه تکمیل شده و تنها شاخه i باقیمانده است. از نظر ساختاری این شاخه می تواند هر الگوی تصحیحی از قبیل زیگزاگ یا مثلث یا … باشد و از نظر قیمتی هم جهت برقراری تشابه قیمتی، محدوده 9000-8000 تومان می تواند منطقه ورود ایده آلی باشد. اما از منظر زمانی نیز می توان تقریبا محدوده 1 تا 4 هفته ای را برای پایان این موج لحاظ کرد.

پس از پایان این الگوی سیمتریکال انتظار داریم صعود شارپی تا اولین تارگت در 24700 تومان داشته باشیم که از نظر زمانی نیز زمانی بین 1 تا 3 ماه از نقطه پایان کارکشن می توان برای آن لحاظ نمود.

نتیجه گیری :

باتوجه به تحلیل ارائه شده روند میان مدت سهم صعودی ارزیابی می گردد. و می توان سطح 8000-9000 تومان را نقطه مناسب جهت ورود در نظر گرفت. که در اینصورت حد ضرر در نقطه 7400 تومان و حد سود اول در قیمت 24700 تومان و بازدهی آن 200 % در طی 3 ماه می باشد. همچنین میزان ریوارد به ریسک این معامله عدد 16 می باشد که نشان از ارزنده بودن این سهم دارد.

آپدیت تحلیل (1399/07/22)

با توجه به ریزش سهم بیش از حد مورد انتظار می بایست سناریو شمارش سهم مورد ارزیابی مجدد قرار گیرد. توجه کنید اینکه در وسط یک الگو و مخصوصا الگوهای اصلاحی ما با چند سناریو مواجه باشیم. یا مجبور به تغییر شمارش بشیم کاملا طبیعی است. و نقش استراتژی های معاملاتی در این بخش بیشتر نمایان خواهد شد. اما با توجه به نوع آرایش امواج می توان نتیجه گرفت سهم کلر در قالب یک اصلاح ترکیبی درحال گسترش می باشد. بطوریکه بخش اول آن را یک مثلث انبساطی تشکیل داده و پس از یک X موج در حال تشکیل یک مثلث خنثی می باشد.

در مثلث های خنثی موج C بلندترین موج می باشد. که در کش دیتای بالا بصورت یک زیگزاگ دوگانه دیده می شود. اگر مفروضات ما صحیح باشد انتظار داریم موج d حداکثر 80% این موج را تا حوالی 10000 تومان برگردد. و سپس برای تشکیل موج e تا 7500 تومان نزول نماید. بعد از این مثلث خنثی انتظار صعود تا اهداف 210000 تومان را خواهیم داشت. حد ضرر این تحلیل سطح 5500 تومان می باشد.

همچنین با توجه به اینکه در انتهای الگوها اطمینان از شمارش و تحلیل بیشتر می شود می توان تا پایان این مثلث خنثی برای ورود نیز صبر نمود. از نظر زمانی تقریبا 10 هفته می توان برای پایان این مثلث خنثی و کل کارکشن تخمین زد.

امیدوارم از این مقاله بهره لازم را برده باشید. همچنین برای دیدن تحلیل های بیشتر از بخش تحلیل سایت دیدن فرمایید.

با توجه به ماهیت آموزشی سایت شیرازنئوویو، کلیه تحلیل ها صرفا از منظر آموزشی ارائه می گردد. لذا به هیچ عنوان توصیه ای به خرید یا فروش نمی باشد.

برای دریافت مطالب جدید می توانید در کانال تلگرام یا پیج اینستاگرام شیراز نئوویو ما را همراهی نمایید.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

باسلام و احترام

برای کلر باید منتظر ریزش و شروع موج e طبق تحلیل باشیم یا اینکه شکل امواج تغییر کرده است؟

با تشکر

سلام

قطعا هیچ بایدی در بازار سرمایه وجود ندارد و همواره ما با احتمالات روبرو هستیم. در صورتیکه تغییراتی در شمارش ایجاد شود انشالا تحلیل آپدیت خواهد شد.

سلام شرمنده آقای نیلی تو پرسش و پاسخ شماره 16 که شما منتشرش کردین فرمودند x موجها در خلاف جهت کارکشن هستند در عالی که در این تحلیل دو کارکشن اول w_x هم جهت هستند ،میشه دلیلشو بفرمائید؟

سلام

در اینجا W و X در یک جهت نیستند. جهت توضیحات بیشتر سوالات خود را از طریق انجمن مطرح نمایید.

چرا دیگه هر دو الگو سقف و کف های بالاتری ثبت کردند و روندشون صعودی هست

چیزی که شما میفرمایید تعریف روند در علم تکنیکال است نه جهت موج!

بله دقیقا منظور این بود که روند هر دو الگو صعودیه

به نظر گزینه سیمتریکال خیلی مناسبتر باشد که به عنوان موج B از یک زیگزاگ تلقی شود،در تحلیل فوق بخش اول ترکیب سه گانه جاری شده و بخش دم نیز جاری شده و هم جهت با بخش اول هست در کل نشان از قدرت الگو میدهد چطور ممکن است بخش سوم خلاف روند بوده و کف الگوی اول را هم بشکند ،ممنون میشم توضیح بدین؟

طبق منطق معکوس در نئوویو در وسط یک الگو مخصوصا کارکشن ها تعداد سناریوهای زیادی می شود درنظر گرفت و تا زمانی که این الگو تکمیل نگردد نمی توان با اطمینان درخصوص نوع الگو ان صحبت کرد. چیزی که در حال حاضر مهم است اینست که این سهم در یک کارکشن موج بی قرار دارد و کف معرفی شده جای کم ریسکی برای ورود به سهم بود. وقتی کف کم ریسک شناشایی شد با بازار همراه شده و با پیشرفت بازار سناریو دقیق مشخص خواهد شد.

موفق باشید

ممنون کاملا صحیح و منطقی میفرمائید،مچکرم

با عرض سلام و ادب و احترام

به نظر در بخش اول الگوی ترکیبی که مثلث انبساطی فرض کردین موج e کوتاهتر از موج d هستش آیا این ناقض قوانین مثلث های انبساطی نیست

سلام

در مثلث ها باید موج e را با موج c مقایسه کنید نه موج d. د مثلث انبسطی موج e بزرگتر از سی و موج سی بزرگتر از موج a می باشد

در کل مگر نباید موج e بلندترین موج باشد؟

نسبت به موج C و A باید بزرگترین باشد.

لطفا سوالات تخصصی نئوویو را از طریق انجمن مطرح نمایید.

باسپاس