از 5 تا از بیشترین اشتباهات الیوت کارها اجتناب کنید.

نکاتی برای بهبود شمارش امواج و نتایج معاملات شما

پس از کتاب استادی در امواج الیوت (نئوویو) ، مصاحبه ها و مقالات گلن نیلی از مهمترین مراجع آموزش نئوویو می باشد. در این مقاله می توانید ترجمه اختصاصی سایت شیراز نئوویو در خصوص مصاحبه آقای نیلی درمورد 5 اشتباه الیوت کارها را ملاحظه نمایید. در این مبحث آموزشی آقای نیلی تک تک اشتباهات را مطرح می کنند. بعلاوه، شما دیدگاه و مشاوره ایشان را براساس 35 سال سابقه بعنوان یک تحلیل گر بین المللی وشناخته شده در زمینه الیوت و نئوویو را خواهید شنید.

مجری: به سری مصاحبه های فصلی گلن نیلی خوش آمدید. او بنیانگذار موسسه نئوویو است. که جزئیات استراتژی های بازار را برای بهبود نتایج معاملات در اختیار سبدگردان ها و معامله گران سراسر دنیا قرار می دهد. میزبان شما در این مصاحبه ” براندون کلی” (Brandon clay ) می باشد.

براندون: سلام به برنامه ما خوش آمدید. من میزبان شما براندون کلی هستم و امروز همراه ما بنیانگذار نئوویو گلن نیلی است. گلن یک سبدگردان بین المللی، یک مشاوره تجاری و یک کارشناس امواج الیوت می باشد. وی بیش از 35 سال را به پیشبرد استراتژی های معاملاتی و تئوری امواج اختصاص داده است. امروز ما اینجا هستیم تا در مورد 5 اشتباه رایج الیوت کارها صحبت کنیم. گلن نیلی باعث خوشحالی است که امروز با شما گفتگو میکنم.

گلن نیلی: سلام براندون، من ممنون که این برنامه را بصورت آنلاین قرار دادید تا همه بتوانند گوش کنند.

براندون: گلن، باعث خوشحالی که با شما گفتگو میکنم. من نمی دانم که بقیه شنوندگان ما می دانند ولی شما بیش از 30 سال درخصوص امواج الیوت و آموزش دیگر معامله گران، سرمایه گذاران و تحلیلگران و همچنین توسعه روش امواج الیوت خودتان معروف به نئوویو با پیشرفت های بسیار کار کرده اید. برای آشنایی آن دسته از معامله گران و سرمایه گذاران که با روش الیوت آشنا نیستند، این روش توسط راف نیلسون الیوت در دهه 1920 آغاز شد. درسته؟

گلن نیلی: دهه 1930 پس از سقوط سال 1929، او پول بسیار زیادی از دست داد. سپس بسیار مریض و بستری شد، شاید بدلیل اینکه پول زیادی از دست داده بود. او سالها در رختخواب به مطالعه پرداخت و به الگوهای تکراری بازار توجه کرد. نوعی از الگوها که در تمام بازه های زمانی (تایم فریم ها) تکرار می شد.

براندون: ممنون گلن. مفید بود. بنابراین الیوت پیشنهاد داد که این چرخه بازار ناشی از واکنش سرمایه گذاران به عوامل بیرونی و یا روانشناسی توده مردم در آن زمان می باشد و او چرخش های رو به بالا و رو به پایین بازار را پیدا کرد. آنها در یکسری الگوهای تکراری اتفاق می افتند. سپس او این الگوها را بعنوان موج تعریف می کند. درسته؟

گلن نیلی: انواع مختلف الگوهای موجی بازتاب دهنده روانشناسی گوناگون توده مردم هستند که همان روانشناسی فردی خواهد بود اما تعداد زیادی از افراد همزمان به آن می پردازند. بسیار نادر است که یک گروهی از افراد مبتلا به دیوانگی یا افسردگی باشند اما به صورت فردی این احساسات بسیار رایج است و شاید بطور منظم هم اتفاق بیافتد.

بنابراین وقتی اکثریت باشند، همه باهم باعث تشدید یک حالت می شوند، چیزی که شما در شروع یا پایان یک الگو جدید می سازید و پس از آن رفتاری جدید را آغاز می کنید. بنابراین تئوری موجی درخصوص شناسایی رفتار و ساختار قیمت است که بیانگر یک مرحله یا نوع خاصی از روانشناسی جمعی است، که وقتی آن مرحله پایان یافت، مرحله جدید آغاز می شود. و آن مرحله با توجه به اینکه در یک روند شتابدار هستید یا یک اصلاح خلاف روند، از الگوهای خاصی پیروی می کند.

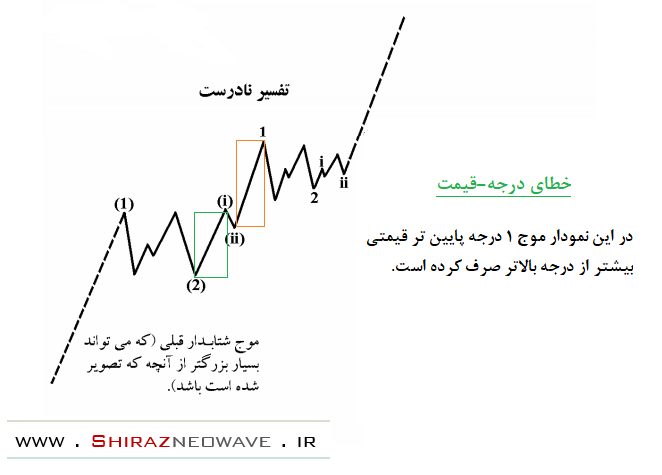

اشتباه شماره 1) خطای درجه-قیمت (Price-Degree Error):

براندون: بسیار خب. پس تئوری الیوت موضوع بسیار بزرگی است که درک آن زمان زیادی می برد. در واقع شما در گفتگوی قبلی به من گفتید که این چیزی است که استادی در آن به سالها زمان نیاز دارد نه ماهها وهفته ها و روزها. ولی برخی اشتباهات مرسومی وجود دارد که شما دیده اید و شما آنها را برای من ارسال کردید. در واقع این بیشترین اشتباهاتی هست که معامله گران و تحلیلگران الیوت در زمینه تحلیل به روش امواج الیوت مرتکب می شوند و شما می دانید. در اینجا 5 تا از این اشتباهات مطرح می شود. پس اجازه بدید به هر کدام از آنها بپردازیم و با خطای اول شروع کنیم. اولین اشتباهی که معامله گران و تحلیلگران انجام می دهند، خطای درجه-قیمت (Price-Degree Error) می باشد. منظور شما از آن چیست؟

گلن نیلی: من سالها به شمارش امواجی که مردم برایم ارسال می کنند نگاه می کنم. که آنها همراه با خطای درجه-زمان هستند. (حتی شاید زمان بیشتر مرسوم هست). ولی خطاهای درجه- قیمت مربوط می شود به اینکه یک الگو که از درجه کوچکتر فرض شده نسبت به الگوی درجه بالاتر، قیمت بیشتری داشته باشد. اجازه بدهید بگویم شما در یک روند هستید که 10 سال طول کشیده است و فرض کنید الگوی آن روند یک حرکت شتابدار است. پس شما 5 موج دارید که بمدت 10 سال صعود می کند. هرچیزی داخل آن 5 موج در مقیاس پایین تر حرکت می کند، شما می دانید، رفتن به سمت مقیاس پایین تر در واقع رفتن به سمت فراکتال های درجه پایین تر است.

شما نمی توانید بگویید موج 1 از 3 قیمت بیشتری نسبت به موج 1 از درجه بزرگتر کل الگو دارد. پس اگر موج 1 دارای 100 واحد قیمتی و 1 سال زمان است، شما نمی توانید موج 1 از 3 ای داشته باشید که دارای 150 واحد و 1.5 سال زمان باشد. بنابراین بسیار حیاتی و مهم است. اگر این قانون را رعایت نکنید، شمارش شما به هیچ وجه درست نخواهد بود.

پس بسیار مهم است که اطمینان حاصل کنید که هر آنچه دارای درجه پایین تر است ( زیرا در نئوری موجی همه چیز در درجات مختلف طبقه بندی می شود) این قانون را رعایت کند. پس شما درجه اصلی (Primary)، درجه متوسط (Intermediate) و درجه فرعی (Minor) وغیره دارید. بنابراین هر الگوی درجه بالاتر نیاز دارد که قیمتی مساوی یا بیشتر از هر الگویی که با درجه پایین تر برچسب خورده داشته باشد. و از طرف دیگر، شما نمی توانید الگوی درجه پایین تری داشته باشید که قیمت یا زمانی بیشتر از یک الگو با برچسب درجه بزرگتر صرف کرده باشد. در واقع در اینجا ترکیبی از خطاها گفته شد ولی در بیشتر موارد در ابتدا با قیمت سروکار داریم. بنابراین اگر بخواهم بطور خاص در مورد قیمت صحبت کنیم، شما نمی توانید درجه کوچکتری داشته باشید که 10 واحد قیمتی داشته باشد و درجه بزرگتر آن 9 واحد قیمتی.

براندون: بسیار خب. پس من این را فقط متوجه شدم که این بسیار مهم است زیرا هنگامی که یک بازار را تحلیل می کنید و تلاش می کنید با آن معامله کنید، اگر شما خطای درجه-قیمت داشته باشید باعث اینجا مشکل در شمارش شما خواهد شد.

گلن نیلی: دقیقا. آنها کاملا با هم مرتبط و ضروری هستند. شما نمی توانید معامله خوبی داشته باشید مگر شمارش امواج خوبی داشته باشید و نیز شما نمی توانید شمارش امواج خوبی داشته باشید اگر منطق درجه را نادیده بگیرید.

براندون: گلن یک سوال روشن دیگر. آنچه ما اینجا درموردش صحبت می کنیم عمده ترین اشتباهاتی است که معامله گران الیوت انجام می دهند. پس این تجزیه و تحلیل ها هم برای معامله گران و تحلیلگران الیوتی و هم معامله گران و تحلیلگران نئوویوی کاربرد دارد.درسته؟

گلن نیلی: خیر. متاسفانه اینطور نیست. تقریبا همه چیزهایی که امروز درموردش صحبت می کنیم، مواردی است که من به تئوری موجی اضافه کردم که آن را بسیار علمی تر، منطقی تر و قابل اطمینان تر می کند. بنابراین خیر اینها همه پیشرفت هایی در زمینه تئوری موجی است. (و فقط در نئوویو وجود دارد).

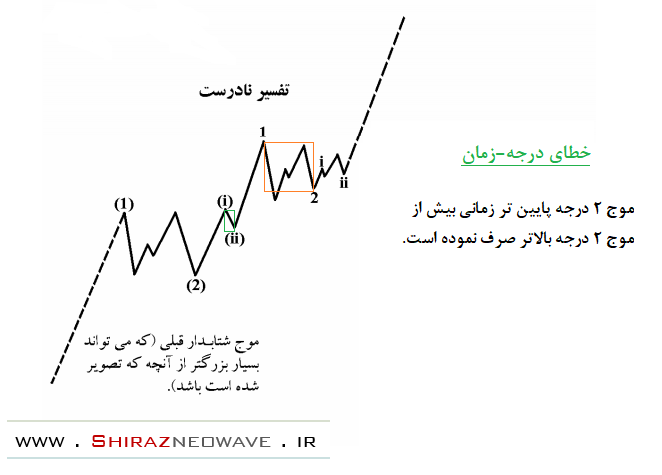

اشتباه شماره 2) خطای درجه-زمان (Time-Degree Error):

براندون: بسیار خب. پس اولین خطایی که تحلیلگران الیوت یا نئوویو انجام می دهند خطای درجه-قیمت بود. الان ما خطای شماره دو که خطای درجه-زمان (Time-Degree Error) را داریم. که شما گفتید ” الگوهای درجه کمتر نبایستی زمانی بیشتر از الگوهای درجه بالاتر صرف کنند”. در این مورد برایمان بگو، گلن.

گلن نیلی: خب این دقیقا در همان حوزه ای است که ما در موردش صحبت کردیم ولی از منظر زمان صرف شده. اگر شما یک موج از درجه بزرگتر داشته باشید که یک سال زمان صرف کرده باشد، شما نمی توانید موج 1 یا موج 2 از درجه کوچکتر داشته باشید که بیش از یک سال زمان صرف کرده باشد. آن نبایستی بیشتر از یک سال باشد. ولی ترجیحا باید کمتر از آن هم باشد تا شرایط یک درجه کوچکتر را داشته باشد. من از منظر درجه می گویم، پیروی صحیح از این امر تقریبا مهمتر از پدیده قیمت هست ولی هر دو به همان اندازه مهم و حیاتی هستند. اما تقریبا همیشه فقط کافیست مطمئن شوید هنگامی که در حال شمارش یک الگو هستید، الگوی درجه کوچکتری که زمان بیشتری نسبت به الگوهای بزرگتر صرف کرده باشد نداشته باشید.

براندون: خب اگر من یک تحلیلگر یا معامله گر الیوتی هستم که با سیستم شما کار میکنم، گلن، اگر من یکی از این خطاهای درجه-زمان داشته باشم بطوریکه درجات کوچکتر الگوی من زمان بیشتری از الگوهای درجه بالاتر صرف کرده باشد، مشکل چیست؟

گلن نیلی: در این صورت هیچ شانسی نخواهید داشت که شمارش امواج شما صحیح باشد. هیچ شانسی نیست و در عمل نبایستی شمارش شما صحیح باشد. اما این اتفاق همیشه می افتد و من این را همیشه می بینم. احتمالا بزرگترین اشتباهی است که مردم می کنند.

براندون: بله، احتمالا آن خیلی چیز خوبی نیست. پس این موضوع را برای ما بیشتر باز کنید. پیامد عملی اشتباه در شمارش چیست گلن؟

گلن نیلی: شما به این باور می رسید که اتفاقی خواهد افتاد که در واقع رخ نخواهد داد. بنابراین شما پولتان را در معامله از دست خواهید داد یا بیشتر از آنچه انتظار داشتید از دست می دهید و کارها به آن شکلی که شما فرض کرده بودید پیش نخواهد رفت اگر شما این قوانین را در شمارش بکار نبندید.

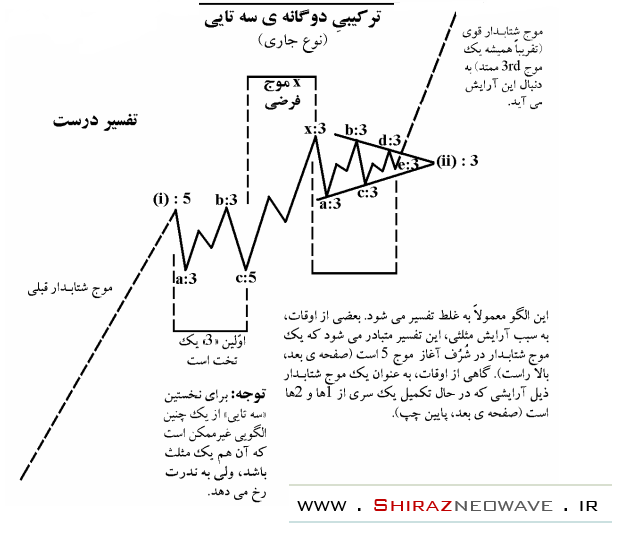

تفسیر صحیح دو شکل بالا در الیوت به سبک نیلی (نئوویو) بصورت زیر می باشد.

اشتباه شماره 3) خطای مصرف-زمان (Time-Consumption Error):

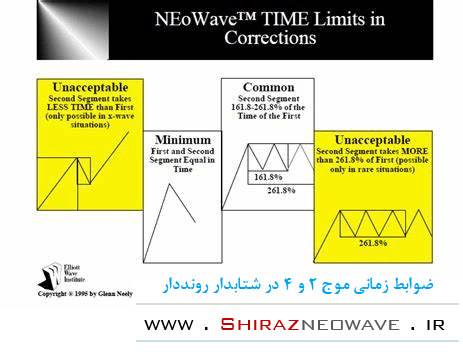

براندون: خب، بسیار مفید بود. خب ما درباره دو مورد اول یعنی خطای درجه-قیمت و خطای درجه- زمان صحبت کردیم. برای لحظاتی من از سومین خطا رد می شوم چون احساس می کنم که ما می خواهیم در مورد خطای مصرف-زمان (Time – Consumption Error) صحبت کنیم و خیلی سریع برمی گردیم به بقیه موارد. شما گفتید در الگوهای شتابدار استاندارد، موج 2 هرگز نمی تواند زمانی کمتر از زمان مصرف شده از ابتدا تا انتهای موج 1 صرف نماید و همچنین موج 4 نبایستی هرکز زمانی کمتر از زمان صرف شده از ابتدا تا انتهای موج 3 داشته باشد. در این مورد صحبت کن،گلن.

گلن نیلی: بله این یک خطای فوق العاده متداول است. این شاید محتمل ترین شکست قوانین باشد که در اینجا رخ می دهد. و هنگامی رخ می دهد که موج 2 ای داشته باشیم که در یک الگوی پنج موجی زمانی کمتر از موج 1 صرف نماید یا موج 4 ای که زمانی کمتر از موج 3 صرف کرده باشد. منظورم این است که این قانون به حدی شکسته می شود که بسیاری از مردم حتی نمی دانند این قانون وجود دارد.

بسیاری از آن در طول ده ها سال از طریق منابع اطلاعاتی بد منتقل شده است. مردم نه تنها موضوع درجه را نفهمیده اند بلکه نمی دانند تصحیح ها چگونه کار می کنند. بازار رونددار بسیار کمتر از بازار اصلاحی است. آنها معمولا دوست ندارند برای مدت طولانی به یک جهت بروند. آنها دوست دارند خیلی سریع به یک سمت بروند و سپس مدتی در آنجا نوسان کنند.

پس زمانی که شما در یک الگوی شتابدار هستید، اگر موج 1 ده روز طول بکشد، این کاملا ضروری است که موج 2 حداقل ده روز زمان صرف کند و ترجیحا بیش از آن – مهم نیست که موج 2 کجا تمام می شود- (آن می تواند بالاتر یا پایین تر از موج 1 باشد یا بصورت نوسانی و رنج باشد). پس اگر شما موج 2 ای دارید که کمتر از موج 1 زمان صرف کرده است یا شمارش امواج شما غلط می باشد و یا در یک الگوی بسیار نادر ترمینال هستید. این یک نوع استثنا هست که شنوندگان نبایستی واقعا نگران آن باشند. تقریبا 95-99 درصد موارد اگر موج 2 زمانی کمتر از موج 1 صرف نماید، شمارش شما اشتباه است. مشابه همین قانون برای موج 4 هم بکار می رود. اگر موج 4 زمانی کمتر از موج 3 صرف نماید بین 95-99 درصد موارد شمارش شما غلط است.

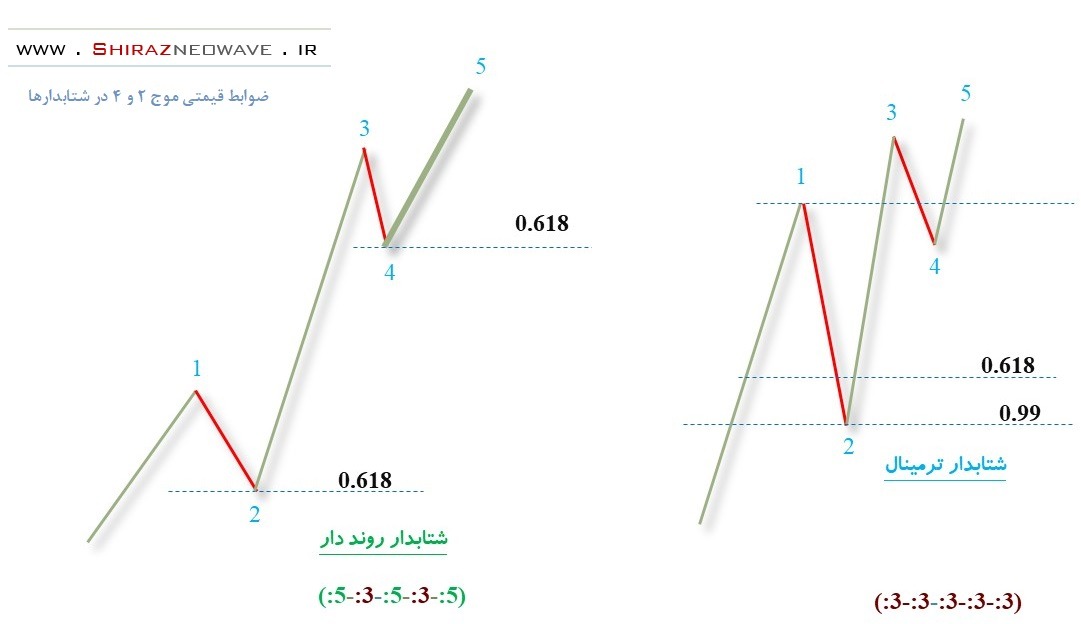

اشتباه شماره 4) خطای مصرف- قیمت (Price-Consumption Error):

براندون: بسیار خوب ، اجازه بدید یک گام به عقب برگردیم و در مورد اشتباه سوم یعنی خطای مصرف- قیمت (Price-Consumption Error) صحبت کنیم. شما عنوان کردید ” در یک الگوی شتابدار استاندارد، موج 2 نبایستی بیشتر از 61.8% از موج 1 را بازگشت کند و موج 4 نبایستی بیش از 61.8% از موج 3 را بازگشت نماید.” کاملا مشخص بنظر میاد. حالا در این مورد برایمان بگو گلن.

گلن نیلی: بله درست است. من بیشتر با خطای مصرف-زمان سروکار داشتم و این نوع خطا را ازش رد شدیم. بسیارخب، درخصوص الزامات مصرف قیمت، هنگامی که شما درحال مقایسه درجات همسان در یک الگو شتابدار هستید، موج 2 نمی تواند مقدار زیادی از موج 1 را بازگشت نماید. درغیر اینصورت شما با یک الگوی شتابدار سروکار ندارید. بنابراین هنگامی که موج 2 بیش از 61% از موج 1 را بازگشت نماید احتمال اینکه با یک موج 1 و 2 روبرو باشید بسیار کم و در حد 5، 10 یا 15 درصد است. و اگر از این حد هم بگذرد مثلا 70% دیگر بطور کامل از این دسته خارج می شود.

هنگامیکه شما با موج 4 سروکار دارید و قیمت مصرفی آن در محور عمودی بر حسب درصد را اندازه گیری کردید و بیش از 61% موج 3 را بازگشت کرده بود، به ازای هر یک درصد که زیر این مقدار قرار گیرد، شانس اینکه یک موج 4 باشد بصورت لگاریتمی کاهش می یابد. بنابراین اگر 62.8% یا رند شده آن یعنی 63% بازگشت نماید شانس موج 4 بودن آن به 25% کاهش می یابد و یا اگر 64% بازگشت نماید احتمال به 10% کاهش می یابد. منظورم این است که خیلی سریع غیر ممکن می شود.

براندون: حالا گلن، من قبلا اشاره کردم این اعداد کاملا مشخص هستند. آنها ریشه در جای دیگر دارند. آیا آنها اعداد فیبوناچی نیستند؟

گلن نیلی: آنها اعداد فیبوناچی هستند و این بهترین و مفیدترین کاربرد فیبوناچی است که برای الگوهای شتابدار استفاده می شود و جهت اینکه الگوهای تصحیحی چقدر شاخه های شتابدار را بازگشت می کنند و اینکه الگوهای شتابدار و تصحیحی چگونه از نظر زمانی مرتبط می شوند. بسیار معمول است که امواج تصحیحی 1.618 برابر امواج شتابدار زمان صرف کنند. همچنین بسیار مرسوم است که امواج تصحیحی 38% یا 61% از امواج شتابدار را از نظر قیمتی بازگشت نمایند. بسیار معمول است که موج 3 برابر 1.618 موج 1 باشد یا موج 5 برابر 1.618 موج 1 باشد. بنابراین درون امواج شتابدار روابط فیبوناچی زیادی رخ می دهد.

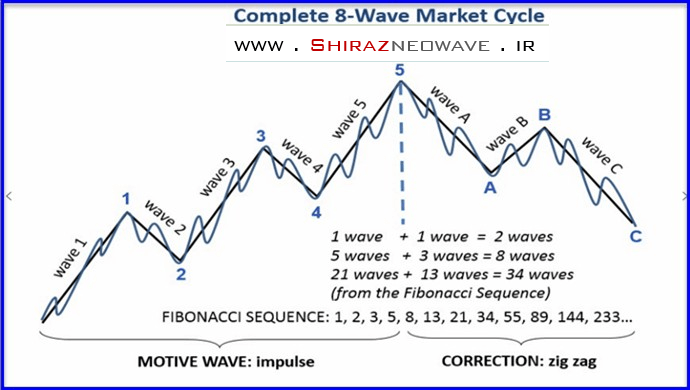

سیکل های الیوت:

براندون: خب، بسیار مفید بود. اکنون من می خواهم برای چند لحظه بطورکلی درخصوص امواج الیوت صحبت کنم. یعنی اینکه برداشت من از امواج الیوت این هست که شما یک الگوی پنج/ سه موجی دارید که همیشه در یک موج استاندارد الیوت ظاهر می شوند. آیا فرض من صحیح هست گلن؟

گلن نیلی: خب، این یکی دیگر از اشتباهاتی است که مردم مرتکب می شوند زیرا همه کتاب هایی که من تابحال دیدم بغیر از کتاب خودم، آنها همیشه در مورد این اراجیف چرخه کامل صحبت می کنند. . در اینجا هیچ چیزی تحت عنوان چرخه کامل وجود ندارد مگر اینکه شما آن را با یک 5 موج تنها تمام می کنید یا با یک تصحیح تنها. شما نمی توانید سیکل را با یک الگوی شتابدار شروع کنید و با یک تصحیح خاتمه دهید زیرا سپس آنها یک موج 1 و2 یا A و B خواهند بود که آنها هیچ الگویی را خاتمه نمی دهند.

بنابراین یا یک الگوی شتابدار 5 موجی یک سیکل است و یا یک تصحیح یک سیکل است و این یعنی که آنها کاملا مجزا هستند و آنها نمی توانند متصل شوند زیرا در این صورت هیچ مفهومی را ایجاد نخواهند کرد. پس این خطایی است که همه کتاب های تئوری الیوت دیگر ایجاد کرده اند. شما باید به آن بعنوان دو پدیده نگاه کنید. شما یا یک روانشناسی روند دار در بازار دارید و یا یک روانشناسی تصحیحی که بازار به هیچ سمت خاصی نمی رود. اینها دو پدیده کاملا متفاوت هستند و نبایستی با هم ترکیب شوند. زیرا زمانی که شما آنها را با هم ترکیب می کنید، شما دو قسمت دارید که خود بخشی از یک 5 موج یا 3 موج کامل هستند.

مقصود آقای نیلی این است که نیاز نیست ذهن خود را درگیر سیکل الیوت کنید. کافیست شما هر الگوی شتابدار و تصحیحی را بطور مجزا تحلیل کنید. سپس با تجمیع آنها الگوی بزرگتر خود به خود ایجاد می گردد.

منطق نئوویو:

براندون: بسیار مفید بود. ممنونم. چیزی می خواهید به مبحث خطای مصرف-زمان اضافه کنید؟

گلن نیلی: برای خطای مصرف-زمان بایستی اطمینان حاصل کنید که دومین موج زمانی کمتر از موج اول صرف نکرده باشد و موج چهارم زمانی کمتر از موج سوم مصرف نکرده باشد. شاید این دو مورد برای اطمینان از پرهیز از بیشترین مشکل مرسوم باشد. ولی از نظر من خطای چهارم یعنی (خطای مصرف-زمان) بیشترین و مرسوم ترین قانونی است که در تئوری موجی شکسته می شود. روش من یک بسط منطقی از تئوری امواج الیوت است که روش نئوویو از آن می آید. مفهوم اسم آن هم همین است. (Neely Extension Of Wave Theory)

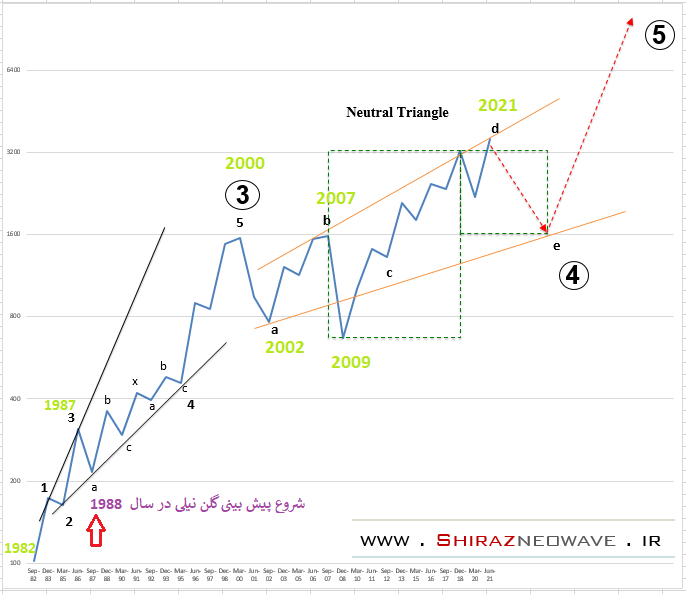

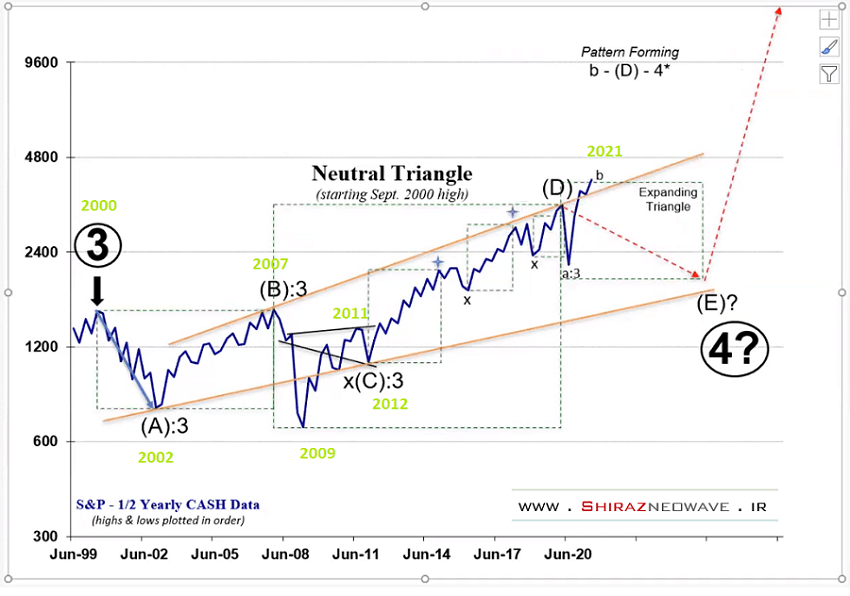

بنابراین اینها پیشرفت هایی است که من در این زمینه بدست آوردم و کاملا ضروری هستند. وقتی شما از این قوانین پیروی نمی کنید، دلیل اصلی اینکه شمارش شما غلط می شود و مجبورید مرتب آن را عوض کنید همین است. یکی از مهمترین تفاوت های بین شمارش امواج و یا خدمات من با اغلب کسانی که تحلیل موجی انجام می دهند در این است که من مدام شمارش امواجم را تغییر نمی دهم. شمارشی که الان در مورد S&P انجام می دهم دقیقا مشابه همان چیزی است که از سال 2000 فکر می کردم. بطور کلی، از سقف سال 2000 ما در یک شرایط تصحیحی هستیم.

برخی از برچسب ها را دقیقا می دانستم کجا شروع شده، کجا خاتمه یافته و کجا متوقف شده است با وجود آنکه خیلی واضح نبود. درحال حاضر برای آن شمارش ها کمی انعطاف پذیری وجود دارد. ولی من کاملا سفت وسخت مطمئن بودم که از سقف 2000 در یک محیط تصحیحی قرار داریم. و برای 20 تا 30 سال ادامه خواهد داشت. چیزی که من بدرستی از اوایل سال 2000یا 2001 پیش بینی کردم.

بنابراین تمام این چیزها ادامه داشته است. و با وجود این واقعیت که مرتبا در بازار سقف های جدید را داشتیم و شاخص داو به طرز چشم گیری بالا رفته است. حرکت برخی از شاخص های بزرگتر خیلی چشمگیر نبوده است. ولی ما از سال 2000 در یک تصحیح بوده ایم و این ادامه می یابد تا زمانی که این تصحیح خاتمه یابد. این تصحیح خیلی بالاتر از کف 2009 خاتمه می یابد و ممکن است با فاصله کمی از الان اتفاق بیافتد.

همه آنها از الان کاملا مشخص نیست. اما این قوانین برای باقی ماندن یک شمارش خوب امواج ضروری است. می دانید، خیلی ساده است که مدام شمارش امواجتان را تغییر دهید. ولی اگر شما مدام شمارش امواجتان را تغییر دهید بدان معناست که مدام آنچه فکر می کنید را تغییر می دهید و آنچه پیش بینی کرده اید را تغییر می دهید و مجبورید معامله تان را تغییر دهید.

این باعث شکست ها و مشکلات زیاد و احتمالا ضررهای فراوان می شود. بنابراین بهتر است همه این قوانین را بکار ببرید و از دست دادن پول را متوقف کنید و به این فکر نکنید که اگر بکار نبرید چه اتفاقی می افتد و فکر کنید که شما می دانید.

خب قوانین من بعضی وقت ها غیر ممکن می سازد که بفهمید چه اتفاقی در حال رخ دادن است. زیرا هیچ چیزی منطبق بر همه قوانین نیست و هیچ راهی برای رسیدن به نتیجه نیست. پس شما می مانید و بی اطلاعی از اینکه چه اتفاقی در بازار در حال وقوع است. و کاری نمی توانید انجام دهید. ولی این خوب است چرا که شما پولی در بازاری که نمی دانید چه اتفاقی قرار است در آن بیافتد از دست نخواهید داد. اغلب در تئوری الیوت سنتی قوانین بسیار کم هستند و خیلی انعطاف پذیر است و از نظر من به هیچ عنوان منطقی نیست.

پس شما شروع می کنید به این اشتباهات در هر جایی از بازار و شما فکر می کنید که می دانید در صورتیکه بعدا میفهمید که نمی دانستید و مجبورید که مدام شمارش امواجتان را تغییر دهید. من می بینیم اغلب افرادی که در صنعت ما هستند و تقریبا همیشه شمارش امواجشان را تغییر می دهند. بله منظورم دقیقا همیشه است! آن کاملا بی پایان و بی رحم است.

پس یک روش خوب قانون محور همان چیزی است که نئوویو در مورد آن صحبت می کند. شاید نئوویو قوانین تئوری امواج الیوت را حداقل 200 یا 300 درصد گسترش داده است. آن قوانین پایه ای باعث حذف قضاوت های شخصی در مورد آنچه در حال رخ دادن است، می شود. این امر شما را وادار می کند با واقعیتی که ممکن است نمی دانید سر و کار داشته باشید یا می دانید و کاملا مشخص است که چه کاری انجام دهید

براندون: عالی. بسیار مفید بود. می خواهم یکم از روحیه شما بدونم. از روی کنجاوی آیا تابحال شده که شمارش امواج برای شما نامشخص باشد گلن؟ شما مدتهاست این کار را می کنید آیا شده تابحال مطمئن نباشید؟

گلن نیلی: بله قطعا. همیشه اتفاق می افتد. قطعا بستگی به بازه زمانی(تایم فریم) دارد. مثلا اگر شما به تایم فریم پایین مثل روزانه یا هفتگی بروید ( من حتی یک شمارش روی S&P در تایم روزانه نداشته ام. حتی بخاطر نمی آوردم که چه مدت بوده که به این تایم فریم نرفتم.) بدلیل آنکه ساختار امواج به اندازه کافی مشخص نیست تا شمارش امواج روزانه انجام شود. حتی شمارش امواج هفتگی ام هم زیاد نیست. لذا مجبور شدم با تایم ماهیانه کار کنم که آنهم خیلی خوب نیست. و همچنین تایم شش ماهه که میشه گفت خوب هست.

درحال حاضر به مدت دو سه سال هست که در S&P استخراج ساختار امواج بسیار سخت می باشد. و آن بدلیل قوانین پایه ای من می باشد که بسیار گسترده هستند و همه آنها با هم رعایت نمی شوند. بنابراین من واقعا نمی دانم که چه اتفاقی می خواهد رخ دهد. و این مسئله پیش بینی را بسیار سخت خواهد کرد.

بنابراین مجبورم کارهای دیگری انجام دهم و بازارهای دیگری را دنبال کنم. تا زمانی که این بازار قابل پیش بینی شود. ولی بطور کلی شمارش من در S&P همچنان همان چیزی است که از سال 2000 داشته ام. و حتی قبل از آن وقتی در سال 1988 کتابم (استادی در امواج الیوت) را نوشتم. و من یک شمارش در آن ارائه دادم که بیش از 25 سال پیش بود. و آن شمارش پس از 25 سال هنوز دقیق است. بازار هنوز هم کاملا صعودی است و این دقیقترین پیش بینی 25 ساله است. (تحلیل نئوویو S&P500 در تایم 2.5 ساله را می توانید در زیر ملاحظه نمایید.)

شروع الگوها در نئوویو:

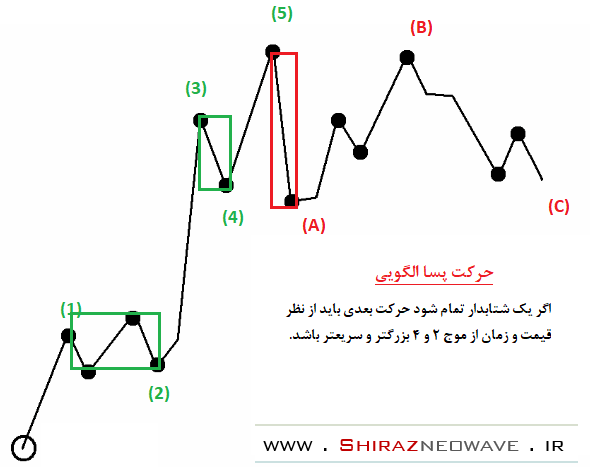

براندون: 25 سال زمان زیادی است مرد. ممنونم بابت اینکه دانش خودتان را با ما تقسیم می کنید. این همان دلیلی هست که ما با شما صحبت می کنیم گلن. ولی اجازه بدید برویم سراغ خطاهای دیگری که روی معامله گران امواج الیوت تاثیر می گذارد. ما در مورد خطای درجه-قیمت ، خطای درجه-زمان، خطای مصرف-قیمت و خطای مصرف-زمان صحبت کردیم و الان درباره مورد پنجم می خواهیم صحبت کنیم، الزامات حرکات پساالگویی. شما ذکر کردید که آن از سایر خطاها ناشی می شود.. ” هنگامی که یک الگوی قدیمی کامل می شود، یک الگو جدید شروع می شود. روند جدید بایستی با یک حرکت بزرگتر و سریعتر از تصحیح های خلاف روند داخل اصلاح قبلی شروع شود”. کمی بحث فنی هست. در این مورد صحبت کنید گلن.

گلن نیلی: بسیار خب. این یک نوآوری کامل از سوی من است و ربطی به تئوری اصلی امواج الیوت ندارد. اکثر افراد از آن خبر ندارند و از آن استفاده نمی کنند و آن را درک نمی کنند. این به یک فرایند از تحلیل مرتبط می شود که شما شخصا تصمیم نمی گیرید که آیا درست شمارش کردید یا خیر. بلکه بازار به شما این را می گوید اگر شمارش شما درست باشد. مثل این می ماند که بازار برگه شما را در مدرسه ارزیابی می کند و به آن نمره می دهد.

پس اگر شما یک شمارش امواج انجام دهید و مثلا بگویید یک 5 موج در یک سال تمام شده است، الزامات نئویوو براساس قیمت، زمان و ساختار هرچیزی را راجع به حرکت پنج موجی واقعی به شما می گوید. و شرح خواهد داد حداقل رفتار قیمتی-زمانی آتی که بازار بایستی انجام دهد تا فرض قبلی شما تایید شود.

و اگر اتفاق نیافتد، مفهومش اینست که شمارش شما غلط بوده است. پس بازار به شما خواهد گفت که تکالف خانه را بدرستی انجام داده اید یا خیر. این براساس آنچه شما فکر می کنید نیست بلکه بر مبنای اینست که رفتار بازار آن را تایید می کند یا که خیر. و این برای من بزرگترین نوآوری در تحلیل تکنیکال و مخصوصا در تئوری موجی تاکنون است. چرا که غیر از این راهی برای فهمیدن وجود ندارد. پس اگر شما بتوانید شمارشی انجام دهید و پس از آن بازار پیشرفت کند، حرکت پسا الگویی بایستی شمارش قبلی شما را تایید کند. سپس شما متوجه می شوید که درست گفته اید. پس این روش یک فرایند براساس عقیده شخصی نیست بلکه یک پروسه تایید رفتاری بازار است.

اشتباه شماره 5) حرکت پسا الگویی در نئوویو:

براندون: بسیار خب گلن. به ما کمک کن تا در مورد الزامات حرکت پسا الگویی بیشتر بدانیم. مثلا من یک معامله گر الیوتی هستم و اشتباه شماره 5 را مشاهده میکنم و مطمئن شده ام که معامله من منطبق بر الگوی موجی است یا اینکه …. . در این مورد بازم توضیح بده گلن.

گلن نیلی: خب، این کاملا به این بستگی داره که شما فقط از منظر پیش بینی این صحبت را می کنید یا از منظر معاملاتی. اگر از نقطه نظر معاملاتی می گویید، پس شما قبل از تایید پساالگویی وارد خواهید شد. و حد ضرر خود را جایی قرار می دهید که تئوری موجی به شما می گوید نبایستی به آنجا برسید. و سپس شما منتظر این تایید می مانید. اگر تایید اتفاق افتاد، پس شما می توانید حد ضرر را به نقطه ورود منتقل کنید. و اگر اتفاق نیافتاد پس شما مجبورید خارج شوید.

بنابراین اجازه بدید من فرایند تایید پساالگویی را توضیح دهم تا شما خوب آنرا درک کنید چون فکر میکنم شما کاملا متوجه نشدید که آن چگونه کار می کند. آن کلا با منطق و درجه در ارتباط می باشد. فرض کنید شما با یک الگو از درجه اصلی (Primary) سروکار دارید. و درجه پایین تر آن متوسط (Intermediate ) می باشد. درسته؟ نوع درجات مهم نیستند و من تنها جهت مثال زدن از این درجات نام بردم.

خب اگر شما یک الگوی صعودی درجه اصلی داشته باشید. و درون آن یک الگوی 5 موجی داشته باشید. موج 4 نسبت به کل الگوی 5 موجی از یک درجه پایین تر است. همه 5 موج با یکدیگر یک الگو از درجه بالاتر را خاتمه می دهند. خب فرض کنید این 5 موج یک موج 1 از درجه بالاتر هستند. خب؟ پس درون آن موج 1 شما 5 موج خودتان را خواهید داشت. و موج 4 آن یک درجه پایین تر از کل 5 موج می باشد. که ما اسمش را گذاشتیم موج 1. پس موج 1 ای که درحال اتمام است یک درجه بالاتر از موج 4 درون آن می باشد. درسته؟

خب، برای تایید اینکه آن تحلیل صحیح می باشد. براساس تعاریف و قوانین شماره یک و دو و سه و چهار که در بالا درموردش صحبت کردیم، شروع یک الگو جدید بایستی بزرگتر و سریعتر از هر الگوی درجه پایین تر باشد تا که تایید شود واقعا یک روند با درجه بالاتر شروع شده است.

پس هنگامیکه موج 2 از این صعود بزرگ چند ساله آغاز می شود، اگر موج 1 یک سال طول کشیده باشد، موج 2 بایستی حداقل یکسال طول بکشد. شاید هم ماکزیمم دو یا سه سال. پس زمانی که موج 2 شروع می شود تنها راه تشخیص اینکه واقعا آغاز شده یا خیر، توجه به موج 2 است. (موج 2 بزرگ یک درجه بالاتر از موج 4 کوچکتر است. ) شما باید در موج 2 یک حرکت بزرگتر و سریعتر از هر حرکت درون موج 4 داشته باشید و اینگونه است که شما متوجه می شوید یک درجه بزرگتر شروع شده است. اگر این اتفاق نیافتاد شمارش شما غلط می باشد. (شماتیک حرکت پسا الگویی در نئوویو را می توانید در شکل زیر ببینید.)

مثال:

براندون: گلن می تونی یک مثال برای من بزنی؟

گلن نیلی: من واقعا می توانم کلی مثال برای شما بزنم. ولی غیر قابل باورترین آنها ژانویه 2008 می باشد. پس به سقف سال 2007 برویم. این راحتترین راهی بود که می تونستم آدرس بدهم. خیلی واضح بود که بازار سرمایه و مسکن بیش از حد گسترش یافته بود. آن جنون آمیز ترین بازار مسکن شاید در کل تاریخ جهان بود. بطوریکه آنها با یک امضا و نام پای یک برگه خانه را به شما می بخشیدند، نه شغل می خواستن و نه چیز دیگری. درسته؟

همه اینها یک نشانه واضح بود که همه چی داره تمام می شود. ولی من نمی دانستم کی تمام می شود. تا اینکه من فرایند تایید اتمام یک روند را بدست آوردم. و آن اتفاق در اولین یا دومین هفته از ژانویه 2008 افتاد. بطور ناگهانی بازار یک سقوط عمودی در قیمت داشت که بزرگتر و سریعتر از همه نزول های قبلی بود که در طول سالها دیده بودم. این تاییدی بود که صعود قبلی تمام شده و روند نزولی جدید آغاز گردیده است.

لحظه ای که این اتفاق افتاد. من می دانستم کل سقف 2007 تا کف 2002 را اصلاح خواهیم کرد. و آن حرکت نزولی از نظر سایز با سقوط سال 2000 تا 2002 مشابه خواهد بود. پس ما قرار بود یک حرکت نزولی برابر با سال 2000 تا 2002 داشته باشیم. که از سقف 2007 شروع می شد. بنابراین من مجبور بود صبر کنم تا یک نزول زیبا آن را تایید کند. و بمحض اینکه تایید شد چیزی در حدود یک هفته طول کشید تا من پیش بینی ام را ارائه دهم. که آن بزرگترین و بدترین بازار نزولی بوده که در طول عمرمان تجربه کردیم. و آن رقیبی بود برای نزولی که در سال 1929 اتفاق افتاد.

این پدیده کاملا قابل پیش بینی و تایید بود. اگر صبر می کردیم تا فرایند تایید در اوایل ژانویه اتفاق بیافتد. که تایید می کرد کل ساختار الگو از 2002 تا 2007 پایان یافته است و یک فاز نزولی جدید شروع شده که حداقل یکسال شایدم دو سال طول می کشد و باید تا کف سال 2002 نزول نماید. همه اینها با جزئیات کامل در ژانویه 2008 قابل پیش بینی بود. و من همه آنها را ترسیم کردم. مردم فکر می کردند که من عقلم را از دست داده ام. ولی همه اینها به این دلیل بود که من تصمیم نداشتم پیش بینی کنم بلکه می خواستم بازار به من بگوید که در مسیر درستی هستی. (تحلیل نئوویو S&P500 در تایم 6 ماهه را می توانید در زیر ملاحظه نمایید.)

فاز های مختلف پیش بینی در نئوویو :

براندون: بله، اون زمان فوق العاده ای بود برای کسانی که شما را دنبال می کردند گلن. و شما می توانید خیلی بیشتر از این چیزها در امواج الیوت بوجود آورید. اره؟

گلن نیلی: بله، هنگامی که شمارش امواج واضح است، آن کاملا کار می کند و تئوری موجی در آن شرایط پیشرفته ترین و بهترین روش تحلیل تکنیکال ممکن است. متاسفانه وقتی شما در ابتدا و انتهای یک الگو نیستید هرچه از آن نقطه دورتر می شوید قابلیت پیش بینی کم و کمتر می شود. در این قسمت شما فرایند تایید نمی گیرید و هیج ایده ای ندارید که چه اتفاقی می افتد. شما نمی دانید که کجا درست می گویید و کجا غلط. که باعث می شود تا شما گیج شوید دقیقا مثل وضعیت الان در S&P .

این روشی است که شما بفهمید کی تئوری موجی کار می کند و کی خیر. آن در وسط یک روند کار نمی کند و فقط در ابتدا و انتهای یک روند کار می کند. متاسفانه بسیاری از مردم،( که خودم هم شاید برای 15 تا 20 سال از مسیر حرفه ایم شامل آنها بوده ام.) فرض می کنند که تئوری موجی قادر است به همه چیز و در هر شرایطی پاسخگو باشد. چیزی که متاسفانه من پس از 15 تا 20 سال آموختم این است که تئوری موجی اغلب یک فناوری پیش بینی در کف و سقف می باشد. این بسیار خوب هست ولی نه لزوما در فاز میانی یک روند. و برای معامله در وسط یک روند بسیار بد می باشد.

پس شما در این قسمت به یک روش جایگزین احتیاج دارید. چیزی که من در چند سال گذشته آن را ارائه کردم. چرا که پس از 35 سال کار حرفه ای برای اولین بار در یک سال گذشته در S&P تئوری موجی غیر قابل استفاده بود. این مسئله من را مجبور کرد تا بدنبال جواب دیگری باشم و به این نتیجه رسیدم که تئوری موجی در کف و سقف ها و در ابتدای و انتهای روند بسیار خوب می باشد و میانگین های متحرک (Moving Average ) در شرایط دنبال کننده روند (میانه روند).

پس زمانی که تئوری موجی واضح نیست، شما بایستی بیشتر به میانگین های متحرک وابسته باشید. هنگامی که تئوری موجی واضح است بایستی هر چیز دیگر را فراموش کرد.

کلام آخر :

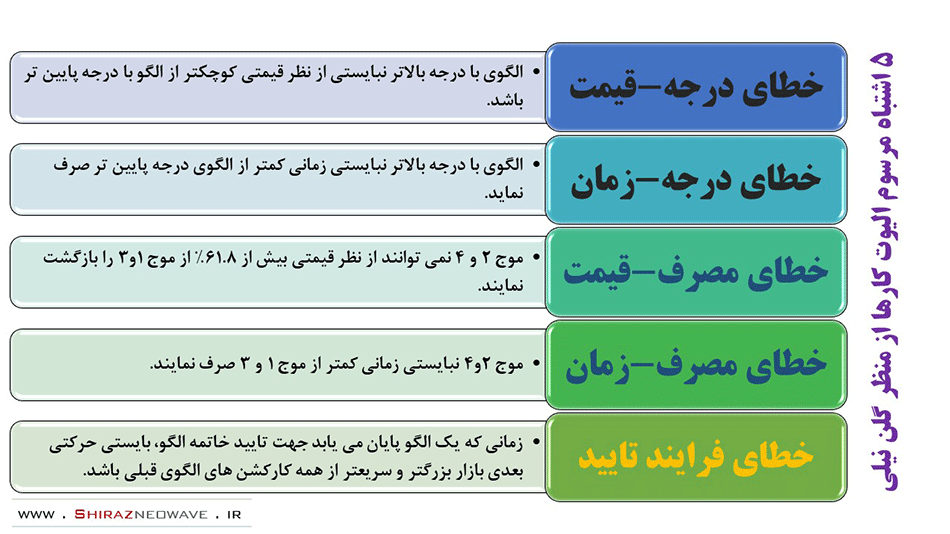

براندون: گلن چیزهای بسیار باارزشی را امروز برای ما آوردی، صحبت در خصوص 5 اشتباه الیوت کارها که معمولا انجام می دهند. خطای درجه-قیمت ، خطای درجه-زمان ، خطای مصرف-قیمت ، خطای مصرف-زمان و سرانجام الزامات رفتار پساالگویی در انتهای الگوها. حالا یک چیزی را که می خواهید تحلیلگران الیوت از گفتگوی امروز ما بدست بیاورند رو توضیح دهید، گلن.

مجددا عرض می کنم تنها استثنا زمانی است که شما در پایان یک روند اصلی (Major) هستید. این استثناها در مورد آن قوانین مخصوص موج 2 و 4 می باشد. ولی فقط در انتهای یک روند اصلی است. درست قبل از اینکه تغییرات عظیمی رخ دهد. در غیر اینصورت در اکثر زمان ها شما بایستی این قوانین را رعایت نمایید. اگر این کار را نکنید شمارش شما اشتباه خواهد شد.

براندون: شگفت انگیز است. بازم ممنون بابت وقتی که امروز گذاشتید گلن.

گلن نیلی: من هم ممنونم، براندون.

مجری: نئوویو بعنوان یک شرکت سرمایه ای عام ثبت شده که خدمات معامله و تحلیل را ارائه می دهد. همه نظرات صرفا به جهت اطلاع شما عنوان شده است.

بطور خلاصه مباحث مطرح شده در مقاله “5 اشتباه الیوت کارها از منظر نیلی” را می توانید در لینک زیر ببینید.

امیدوارم از مقاله “5 اشتباه الیوت کارها از منظر نیلی” بهره لازم را برده باشید.

همچنین می توانید فایل صوتی مصاحبه گلن نیلی درخصوص “5 اشتباه الیوت کارها از منظر نیلی” و فایل PDF ترجمه شده را از لینک زیر دانلود نمایید.

دانلود فایل

دانلود فایل

.

علاقمندان به نئوویو می توانند جهت مطالعه مقالات بیشتر از گلن نیلی از سایت ایشان بازدید نمایند.

موفق و پیروز باشید.

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

شیراز نئوویو | مرجع تخصصی آموزش نئوویو در ایران برگزاری دوره های نئوویو |نرم افزارهای کش دیتا

با سلام، ممنون از شما، حقیقتا مقاله مفید و کار آمدی بود،

یک سوالی که ذهنم رو درگیر کرده، اینکه قانون درجه باید نسبت به امواج هم جهت لحاظ بشه؟ مثلا اگر موج ۱ از ۳، از لحاظ قیمتی از موج ۲ درجه بالاتر بزرگتر باشد، باز در اینصورت خطای درجه قیمت هست؟ یا اینکه فقط نسبت درجه موج ۱ از ۳ رو باید با امواج ۱ و ۵ درجه بالاتر بسنجیم؟(میدانم جای پرسش این سوال اینجا نیست، اگر صلاح دونستید جواب بفرمایید)

درود و سپاس

همه امواج درجه پایین تر با امواج درجه بالاتر باید چک شود و مختص امواج در یک جهت نیست. البته باید از تعریف صحیح درجه استفاده شود.

موفق باشید.

سلام و درود بر استاد بزرگ نئو ویو در ایران یع سوالی خیلی وقته ذهنم رو مشغول کرده و کسی جوابش رو نمیدونه امید وارم شما بدونید

اگر موج از درجه پایین تر قیمت بیشتری از موج از درجه بالا تر داشته باشه ولی زمانش کم تر باشه مشکلی نداره ؟ خطای درحه نداریم ؟

سلام

خیر مشکلی ندارد ولی الویت با قیمت هست. در این خصوص مقاله مفهوم درجه رو در بخش پرسش و پاسخ با گلن نیلی مطالعه نمایید.

سلام استاد برادری

در جایی از این مصاحبه گفته شده ((زمانی که شما در یک الگوی شتابدار هستید، اگر موج ۱ ده روز طول بکشد، این کاملا ضروری است که موج ۲ حداقل ده روز زمان صرف کند و ترجیحا بیش از آن)) مگه مبحث زمان فقط تعداد تک موج ها نبود چرا گفته 10 روز و بجاش نگفته 10 تک موج؟

با تشکر از شما

درود

این یک مصاحبه است و صرفا اقای نیلی یک مثال زدن که برای همه قابل فهم باشد و وارد جزئیات تخصصی نشدند. ضمن اینکه در کش دیتای روزانه اگر دو موج دقیقا ده روز زمان صرف کندد دارای بیست های و لوو خواهند بود و تعداد تک موج ها هم برابر می گردد

سلام امکانش هست سهم کلر رو بررسی کنید و اینکه نظرتون رو بگید آیا دیامتریک مشکل درجه داره یا نداره؟مرسی

سلام

لطفا سوالات تخصصی و تحلیلی خود را فقط از طریق انجمن ارسال نمایید.

باسپاس فراوان

ممنون که وقت گذاشتید و توضیحاتتون کاملا شفاف بود. سایت شما نسبت به سایت های دیگه ایرانی در موضوع نئوویو یک سر و گردن بالاتره و به نطرم باید بیشتر مورد توجه مردم قرار بگیره.یک کانال تگرامی کوچیک با موضوع نئوویو دارم و سایت شمارو به اعضای کانالم معرفی میکنم. موفق باشید

سپاس از لطف شما

سلام جناب برادری. سوالی داشتم و از استاتید دیگه هم پرسیدم ولی جواب روشنی ندادن. امیدوارم شما لطف کنید و کمک کنید. توی خیلی از تحلیل های گلن نیلی خودش مبحث درجه رو رعایت نکرده. خیلی از تحلیل های آقای نیلی رو دیدم که موج از درجه پایینتر یا زمان بیشتری از درجه بالاتر صرف کرده بود و یا بازه قیمتی بیشتری رو ثبت کرده بود. حتی توی یکی از تحلیلهاش هر دو مورد همزمان اتفاق افتاد.یعنی موج درجه کوچکتر هم قیمت و هم زمان بیشتری رو از درجه بالاتر صرف کرده بود. حیف که اینجا نمیشه اون تحلیل ها رو بزارم که ببینید. میشه توضیح بدید برام؟چندین ماه هستش که دنبال جواب این سوال هستم

سلام بر شما دوست عزیز

بله کاملا حق با شماست. درجه مبحث مهمی در نئوویو می باشد ولی شاید هر کس در این زمینه تفسیر شخصی خودش را داشته باشد. بشخصه سعی کردم از برداشت و تفسیر شخصی در این زمینه پرهیز کنم و نظر شخص اقای نیلی را در این زمینه جویا بشم. لذا مکاتبات چند ماه ای با ایشان داشتم و نمودارهایی که شما بهش اشاره کردید را هم برایشان ارسال کردم و پاسخ دریافت گردید. درحال حاضر مشغول تهیه پکیج اموزش نئوویو هستم که این موارد هم با ارائه مستندات لازم ارائه خواهد شد. لذا پاسخ شما از طریق ایمیل ارسال گردید.

سلام

امکانش هست برای بنده نیز ایمیل کنید؟

سلام

با توجه به انتشار پکیج آموزشی کلیه سوالات در این پکیج پاسخ داده شده است.

موفق باشید